Los bonos tienen una serie de características que hay que tener en cuenta. Todos estos factores influyen en la determinación del valor de un bono y en hasta qué punto encajan en su cartera.

Valor nominal

El valor nominal es la cantidad de dinero que el titular de un bono obtendrá tras el vencimiento del mismo. Un bono de nueva emisión por lo general se vende a su valor nominal. Los bonos corporativos normalmente tienen un valor nominal de 1.000 $, pero esta cantidad puede ser mucho mayor en el caso de los bonos soberanos.

Lo que confunde a muchas personas es que el valor nominal no es el precio del bono. El precio de un bono fluctúa según una serie de variables (más adelante se hablará más al respecto). Cuando un bono cotiza a un precio por encima del valor nominal, se dice ser la venta de un bien escaso. Cuando un bono vende por debajo del valor nominal, se dice que se vende con descuento.

Cupón (tipo de Interés)

El cupón es la cantidad que el tenedor de bonos recibirá como pago de intereses. Se denomina “cupón” porque a veces hay cupones físicos que se canjean por intereses. Sin embargo, esto era más común en el pasado. Hoy en día, es más normal mantener un registro electrónico.

Como se mencionó anteriormente, para la mayoría de los bonos se pagan intereses cada seis meses, pero es posible que también se hagan pagos mensuales, trimestrales o anuales. El cupón se expresa como un porcentaje del valor nominal. Si un bono paga un cupón del 10% y su valor nominal es de 1.000 $, entonces tendrá que pagar 100 $ del interés de un año. Un tipo que se mantiene como un porcentaje fijo del valor nominal es un bono a tipo fijo. Otra posibilidad es un pago de interés ajustable, conocido como un bono a tipo variable. En este caso el tipo de interés está ligado a los tipos de mercado a través de un índice, como el tipo de las Letras del Tesoro.

Se podría pensar que los inversores tendrán que pagar más por un cupón alto que por uno bajo. En igualdad de condiciones, un cupón más bajo significa que el precio del bono fluctuará más.

Vencimiento

La fecha de vencimiento es la fecha en la que se pagará al inversor. Los vencimientos pueden variar desde un día hasta 30 años (aunque se han llegado a emitir hasta de 100 años).

Un bono que vence en un año es mucho más predecible y por lo tanto de menos riesgo que un bono que vence en 20 años. Por ello, en general, cuanto mayor sea el plazo de vencimiento, mayor será el tipo de interés. Además, en igualdad de condiciones, un bono a largo plazo variará más que uno a corto plazo.

Emisor

El emisor de un bono es un factor de gran importancia que hay que tener en cuenta, ya que la estabilidad del emisor es el principal testimonio de cómo obtener el reembolso. Por ejemplo, el gobierno de EE. UU. es mucho más seguro que cualquier empresa. Su riesgo de impago (la probabilidad de que no se reembolse la deuda) es mínima, de hecho a los títulos públicos de EE. UU. se los conoce como activos libres de riesgo. La razón de esto es que un gobierno siempre será capaz de generar ingresos a través de impuestos futuros. Una empresa, por el contrario, debe continuar obteniendo beneficios, algo que no está garantizado. Este riesgo añadido conlleva que los bonos corporativos deban ofrecer un mayor rendimiento con el fin de atraer a los inversores. Esto es lo que se conoce como la relación riesgo/rendimiento.

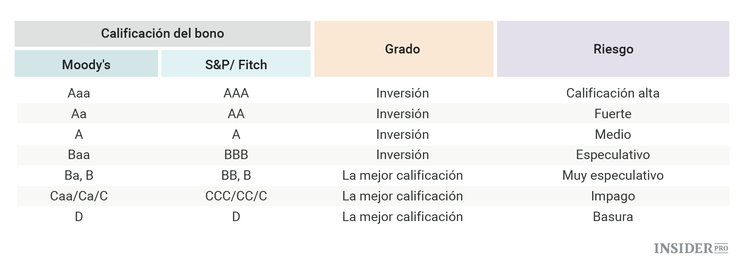

El sistema de calificación de los bonos ayuda a los inversores a determinar el riesgo de crédito de una empresa. La calificación de bonos se puede considerar el informe de calificación de crédito de una empresa. Las grandes empresas, que son las inversiones más seguras, tienen una calificación alta, mientras que las empresas de riesgo tienen una calificación baja. El gráfico siguiente ilustra las diferentes escalas de calificación de bonos de las principales agencias de calificación de EE. UU.: Moody’s, Standard and Poor’s y Fitch Ratings.

Hay que señalar que si la empresa cae por debajo de cierta calificación de crédito, su calificación cambia de inversión de calidad a la categoría de basura. Los bonos basura deben su nombre a que son deuda de las empresas con algún tipo de dificultad financiera. Debido a su riesgo, tienen que ofrecer un rendimiento mucho mayor que cualquier otra deuda. Esto nos lleva a un punto importante: no todos los bonos son más seguros que las acciones. Ciertos tipos de bonos pueden ser igual de arriesgados, o incluso más arriesgados, que las acciones.