Hay una gran cantidad de teorías académicas que giran alrededor de las divisas. Aunque a menudo no se aplican directamente a la negociación diaria, es útil entender las ideas clave que respaldan la investigación académica.

Las principales teorías económicas relacionadas con el acuerdo de divisas tienen que ver con las condiciones de paridad. Una condición de paridad es una explicación económica del precio al que deben intercambiarse dos monedas, en base a factores tales como la inflación y los tipos de interés.

Las teorías económicas sugieren que cuando la condición de paridad no se sostiene, existe una oportunidad de arbitraje para los participantes del mercado. Sin embargo, las oportunidades de arbitraje, como en muchos otros mercados, se descubren de forma rápida y se eliminan antes de dar siquiera el inversor individual una oportunidad para sacar provecho de las mismas.

Otras teorías se basan en factores económicos, tales como el comercio, los flujos de capital y la forma en que un país realiza sus operaciones. Revisamos brevemente a continuación cada una de ellas.

Las teorías principales: paridad del poder adquisitivo

La paridad del poder adquisitivo (PPA) es la teoría económica según la cual los niveles de precios entre dos países deben ser equivalentes entre sí después del ajuste del tipo de cambio. La base de esta teoría es la ley del precio único, donde el coste de una mercancía idéntica debe ser el mismo en todo el mundo.

En base a esta teoría, si hay una gran diferencia de precio entre dos países para el mismo producto después del ajuste del tipo de cambio, se crea una oportunidad de arbitraje, ya que el producto se puede obtener del país que lo vende por el precio más bajo.

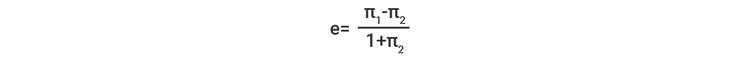

La versión relativa de de la PPA es la siguiente:

Donde “e” representa el cambio en el tipo de cambio y “π1” y “π2” representa las tasas de inflación para el país 1 y el campo 2, respectivamente.

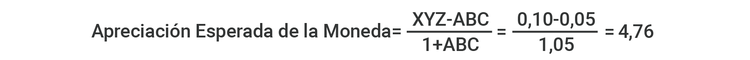

Por ejemplo, si la tasa de inflación para el país XYZ es de un 10% y la inflación para el país ABC es del 5%, entonces la moneda de ABC debe apreciarse un 4,76% frente a la de XYZ.

Paridad de tipo de interés

El concepto de paridad de tipo de Interés es similar a la PPP, ya que indica que para que no haya oportunidades de arbitraje, dos activos en dos países diferentes deberían tener tipos de interés similares, siempre y cuando el riesgo para cada uno sea el mismo. La base de esta paridad es también la ley del precio único, según la cual la compra de activos en un país debería dar el mismo rendimiento que el mismo activo en otro país. De lo contrario los tipos de cambio tendrían que ajustarse para compensar la diferencia.

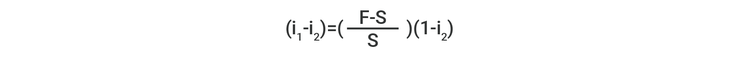

La fórmula para determinar esta paridad es la siguiente:

Donde “F” representa el tipo de cambio a plazo, “S” representa el tipo de cambio; “i1” representa el tipo de interés en el país 1; y “i2” representa el tipo de interés en el país 2.

Efecto Fisher Internacional

La teoría del Efecto Fisher Internacional indica que el tipo de cambio entre dos países debe cambiar por una cantidad similar a la diferencia entre sus tipos de interés nominales. Si el tipo nominal en un país es inferior a otro, la moneda del país con el tipo nominal inferior debe apreciarse en relación al del país con el tipo más alto por la misma cantidad.

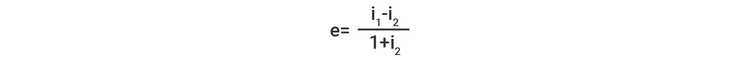

La fórmula para este efecto es la siguiente:

Donde “e” representa el cambio en el tipo de cambio y “i1” y “i2” representan las tasas de inflación para el país 1 y 2, respectivamente.

Teoría de la balanza de pagos

La balanza de pagos de un país se compone de dos segmentos: la cuenta corriente y la cuenta de capital, y mide las entradas y salidas de mercancías y capitales de un país. La teoría de la balanza de pagos considera la cuenta corriente, que es la cuenta del comercio de bienes tangibles, para tener una idea de las direcciones del tipo de cambio.

Si un país tiene un gran superávit en cuenta corriente o déficit, es señal de que el tipo de cambio de un país está desequilibrado. Para devolver el equilibrio a la cuenta corriente, el tipo de cambio tendrá que ajustarse con el tiempo. Si un país cuenta con un gran déficit (más importaciones que exportaciones), la moneda nacional se deprecia. Por otra parte, un exceso conduciría a una apreciación de la moneda.

La identidad de la balanza de pagos es la siguiente:

Donde BCC representa el saldo de la cuenta corriente, BKA (por sus siglas en inglés) representa el saldo de la cuenta de capital y BCR representa el saldo de la cuenta de reservas.

Modelo de diferenciación del tipo de interés real

El modelo diferencial de tipos de interés muestra que los países con tipos de interés reales más altos verán una apreciación de sus monedas frente a países con tipos de interés más bajos. Esto se debe a que los inversores de todo el mundo llevan su dinero a los países con los tipos reales más altos para obtener mayores rendimientos, lo que puja el precio de la moneda con el tipo real más alto.

Modelo de activos de mercado

El modelo de activos de mercado tiene en cuenta la entrada de dinero en un país por parte de los inversores extranjeros con el propósito de comprar activos tales como acciones, bonos y otros instrumentos financieros. Si un país observa grandes entradas por parte de inversores extranjeros, se espera un aumento del precio de su moneda, ya que estos inversores extranjeros deben comprar la moneda nacional.

Esta teoría considera la cuenta de capital de la balanza comercial en comparación a la cuenta corriente de la teoría previa. Este modelo ha ganado más aceptación a medida que las cuentas de capital de los países empiezan a superar en gran medida a la cuenta corriente que aumenta el flujo de dinero internacional.

Modelo monetario

El modelo monetario se centra en la política monetaria de un país para ayudar a determinar el tipo de cambio. La política monetaria de un país considera el suministro de dinero de ese país, lo que viene determinado por el tipo de interés fijado por los bancos centrales y la cantidad de dinero impreso por el Tesoro. Los países que adoptan una política monetaria que aumenta rápidamente su oferta monetaria verán una presión inflacionaria debido a la mayor cantidad de dinero en circulación. Esto conduce a una devaluación de la moneda.

Estas teorías económicas, que se basan en suposiciones y situaciones perfectas, ayudan a ilustrar los fundamentos básicos de las divisas y la forma en que se ven afectadas por factores económicos. Sin embargo, el hecho de que haya tantas teorías contradictorias muestra que es muy difícil que sean fiables al 100% a la hora de predecir las fluctuaciones monetarias. Su importancia es probable que varíe según las diferentes condiciones del mercado, pero aún así es importante conocer la base fundamental detrás de cada una de las teorías.

Datos económicos

Las teorías económicas pueden hacer variar las divisas a largo plazo, pero en un plazo más corto, el día a día o de forma semanal, los datos económicos tienen un impacto más significativo. Se dice a menudo que las compañías más grandes del mundo son en realidad países y que su moneda es esencialmente acciones de ese país.

Los datos económicos, tales como los últimos datos del Producto Interior Bruto (PIB), se consideran a menudo los últimos datos de ganancias de una empresa. De la misma manera que las noticias financieras y los acontecimientos actuales pueden afectar al precio de las acciones de una empresa, las noticias e información de un país pueden tener un impacto importante en la moneda de ese país. Los cambios en los tipos de interés, la inflación, el desempleo, la confianza del consumidor, el PIB, la estabilidad política, etc., todo puede conducir a obtener grandes ganancias/pérdidas en función de las noticias y el estado actual del país.

El número de noticias económicas que se publican a diario en todo el mundo puede ser intimidante, pero a medida que se conoce mejor el mercado de divisas se saben cuáles son los anuncios de mayor influencia. A continuación se enumeran una serie de indicadores económicos que generalmente se consideran de mayor influencia, independientemente del país de procedencia.

Los datos de empleo

La mayoría de los países publican datos sobre el número de personas que en la actualidad cuentan con empleo dentro de esa economía. En EE. UU., estos datos se conocen como las nóminas no agrícolas y los publica la Oficina de Estadística Laboral. En la mayoría de los casos, un fuerte aumento en el empleo es señal de que un país goza de una economía próspera, mientras que las disminuciones son signo de posible contracción.

Si un país ha experimentado recientemente problemas económicos, unos datos de empleo estables podrían apreciar la moneda, ya que es síntoma de buen estado y recuperación económica. Por otro lado, un empleo más alto también puede provocar inflación, por lo que estos datos también pueden depreciar la moneda. Esto quiere decir que los datos económicos y el movimiento de la moneda a menudo depende de las circunstancias que se dan cuando se publican los datos.

Tipos de interés

Como se ha visto con algunas de las teorías económicas, los tipos de interés son un foco importante en el mercado de divisas. El principal interés de los participantes del mercado, en términos de tipos de interés, se centra en los cambios del banco central del país de su tipo bancario, que se utiliza para ajustar la oferta monetaria y establecer la política monetaria del país.

En EE. UU., el Comité Federal de Mercado Abierto (FOMC) determina el tipo bancario, o la velocidad a la que los bancos comerciales pueden pedir prestado y prestar al Tesoro de EE. UU. El FOMC se reúne ocho veces al año para tomar decisiones sobre si se debe elevar, bajar o dejar igual el tipo bancario. Cada reunión, junto con sus actas, son un foco de atención.

Inflación

Los datos de la inflación miden las subidas y bajadas de los niveles de precios durante un período de tiempo. Debido a la gran cantidad de bienes y servicios dentro de una economía, la cesta de bienes y servicios se utiliza para medir los cambios en los precios. Los aumentos de precios son un signo de inflación, lo que sugiere que el país tendrá una depreciación de su moneda. En EE. UU. los datos de la inflación se muestran en el índice de precios al consumidor, que publica la Oficina de Estadística Laboral de forma mensual.

Producto Interior Bruto

El Producto Interior Bruto de un país es una medida de todos los bienes y servicios finales que un país genera durante un período determinado. El cálculo del PIB se divide en cuatro categorías: el consumo privado, el gasto público, gasto de las empresas y las exportaciones netas totales. Se considera que el PIB es la mejor medida general del estado de la economía de un país, y un aumento del PIB es indicador de crecimiento económico.

Cuanto mejor esté la economía de un país, más atractiva se muestra para los inversores extranjeros, lo que a su vez puede conducir a menudo a aumentos en el valor de su moneda, a medida que el dinero entra en el país. En EE. UU. la Oficina de Análisis Económico se encarga de publicar estos datos una vez al mes en el tercer o cuarto trimestre.

Ventas al por menor

Los datos de las ventas minoristas miden la cantidad de ventas durante un período, lo que refleja el gasto del consumidor. La medida en sí no tiene en cuenta todos los comercios pero, al igual que el PIB, utiliza un grupo de diferentes comercios para hacerse una idea de los gastos de consumo. Esta medida también da a los participantes del mercado una idea de la fuerza de la economía, ya que el aumento del gasto es señal de una economía fuerte. En EE. UU., el Ministerio de Comercio publica datos sobre las ventas minoristas a mitad de mes.

Productos duraderos

Los datos de los bienes duraderos (los que tienen una vida útil de más de tres años) miden la cantidad de bienes manufacturados que se piden y envían para un período de tiempo. Estos bienes incluyen productos tales como automóviles y electrodomésticos, que dan a los economistas una idea de la cantidad de gasto individual de estos bienes a más largo plazo, junto con el estado del sector.

Esta medida permite a los participantes del mercado hacerse una idea del estado de la economía. Los datos los publica el Ministerio de Comercio alrededor del día 26 de cada mes.

El comercio y los flujos de capital

Las interacciones entre países crean enormes flujos monetarios que pueden tener un impacto sustancial en el valor de las monedas. Como se mencionó antes, un país que importa mucho más de lo que exporta puede ver un declive de su moneda debido a la necesidad de venderla para comprar la moneda del país exportador. Por otra parte, el aumento de las inversiones de un país puede conducir a aumentos sustanciales en el valor de su moneda.

Los datos de flujos comerciales consisten en la diferencia entre las importaciones y exportaciones de un país. El déficit comercial se produce cuando las importaciones son mayores que las exportaciones. En EE. UU. el Ministerio de Comercio publica de forma mensual el balance de los datos comerciales, lo que muestra la cantidad de bienes y servicios que EE. UU. exportó o importó durante el mes pasado.

Los datos de los flujos de capital tienen en cuenta la diferencia en la cantidad de moneda que traen las inversiones y las exportaciones en relación a la moneda que se vende para las inversiones e importaciones extranjeras. Un país con una gran cantidad de inversión extranjera en el que los extranjeros compran activos domésticos tales como acciones o bienes raíces, en general tendrá un excedente de flujo de capital.

La balanza de pagos es el total combinado de los flujos comerciales y de capital de un país durante un período de tiempo. La balanza de pagos se divide en tres categorías: la cuenta corriente, la cuenta de capital y la cuenta financiera. La cuenta corriente se ve en el flujo de bienes y servicios entre países. La cuenta de capital se ve en el intercambio de dinero entre países con el propósito de comprar bienes de capital. La cuenta financiera considera el flujo monetario entre los países con fines de inversión.

Eventos macroeconómicos y geopolíticos

Los mayores cambios en la divisa a menudo provienen de eventos macroeconómicos y geopolíticos, como guerras, elecciones, cambios de política monetaria y crisis financieras. Estos eventos tienen la capacidad de cambiar o reformar el país, incluyendo sus fundamentos. Por ejemplo, las guerras pueden suponer una enorme presión económica para un país y aumentar considerablemente la volatilidad en una región, lo que podría afectar al valor de su moneda. Es importante mantenerse al día sobre estos eventos macroeconómicos y geopolíticos.

Se publican tantos datos sobre el mercado de divisas que puede ser muy difícil saber qué datos se deben tener en cuenta. A pesar de esto, es importante saber qué noticias serán las que afecten a las divisas con las que se opera.