¿Qué significa aprender de la historia? ¿Puede convertirle ello en un mejor profesional de las inversiones?

La historia económica y financiera han estado experimentando un «resurgimiento» en las consecuencias de la crisis financiera mundial y los gobiernos y bancos centrales han estado utilizando declaraciones y suposiciones sobre eventos históricos pasados para apoyar y justificar sus decisiones políticas, para bien o para mal. Tener conocimientos sobre historia económica y financiera importa a un macro/sistémico nivel y para profesionales de la inversión. Pero, ¿sabemos lo que estamos haciendo?

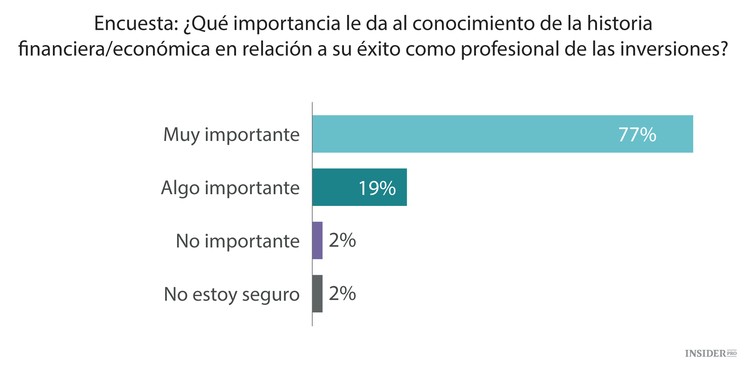

Hemos preguntado a los lectores de CFA Institute Financial NewsBrief sobre la importancia de la historia económica y financiera en su éxito como profesionales de la inversión. De 844 respuestas, una abrumadora mayoría (96%) respondió que era muy o algo importante. Sospecho, sin embargo, que algunos pueden no saber cómo utilizar sus conocimientos para tomar mejores decisión en las inversiones, o, al menos, para evitar las malas decisiones.

Durante algunos años en el pasado, el CFA Institute ha comenzado a investigar, a través de análisis prácticos y próximos proyectos de investigación, cómo pueden integrar los profesionales de la inversión el conocimiento de eventos pasados en sus visiones del mundo y en sus instrumentos para la toma de decisiones de inversión. Las siguientes cinco percepciones a partir de mesas redondas reunidas por el CFA Institute en Londres y Boston sobre el tema pueden ser útiles como orientación sobre cómo las perspectivas históricas pueden incorporarse a los procesos de toma de decisiones de inversión:

1. No estamos viviendo «nuevos tiempos» cuando se trata de mercados financieros

Muchas de las situaciones, ideas y técnicas que pensamos que son nuevas o vanguardistas no lo son, aun cuando la tecnología que los soporta lo sea (por ejemplo, los mercados futuros existían en el antiguo Egipto). Saker Nusseibeh, Director Ejecutivo en Hermes Fund Managers en Londres y miembro del consejo consultivo de Future of Finance, nos aconseja ser más escépticos y repasar de nuevo nuestras suposiciones, diciendo «realice sus propias investigaciones, y si piensa que algo es nuevo, asuma que no lo es».

2. La información histórica no son datos a los que los profesionales de la inversión estén necesariamente acostumbrados

Cuanto más retrocedemos en la historia, los datos se convierten en menos frecuentes y seguros y cuando tenemos información fiable, los plazos suelen ser demasiado cortos. Tanto Dan Fasciano, CFA, director gerente en BNY Mellon Wealth Management y Nusseibeh apuntan que si no tiene suficientes datos para realizar un modelo preciso, no lo haga. Incorporar información histórica a la toma de decisiones requiere una actitud que no depende de modelos para el reconocimiento de patrones.

3. No asuma que los mercados financieros (pasados y presentes) son sistemas basados en normas

Russell Napier, ASIP, un estratega independiente y cofundador de Electronic Research Interchange (ERIC), recomienda enfocar la historia financiera como biología en vez de como física. Los mercados son como organismos que se ven influidos por numerosos factores, incluyendo los humanos que los operan. Jeffrey Heisler, CFA, estratega de inversiones en Twin Focus Capital Management, añadió: «[Las finanzas] no son física, y no son matemáticas. Somos un conjunto de personas y hacemos cosas raras».

4. Las finanzas conductuales y la historia financiera tienen mucho que ofrecerse mutuamente

Dan diBartolomeo, presidente de Northfield Information Services, destacó que «las personas ven lo que quieren ver» en cualquier momento determinado, y esto se repite a lo largo de la historia. Según Napier, para comprender por qué la gente cometió los errores que cometió en el pasado, necesitamos entender qué ideas equivocadas tenían que les llevaron a cometer esos errores. Nosotros tenemos nuestras propias ideas equivocadas sobre los mercados y tenemos que aprender a encontrarlas y reconocerlas.

5. Si en un primer momento no tiene éxito, intente sorprenderse menos la segunda vez

Previsión y anticipación son importantes para la estabilidad del mercado y para los analistas individuales y los gestores de carteras. Tal y como Heisler dijo: «Aun si tiendes a repetir tus fallos, está bien al menos haberlos visto y ser un poco prevenido».

Si utiliza la guía de arriba para encontrar su camino a través de un proceso reflexivo, puede que se tropiece con una visión que le ayude a evitar una mala decisión, tomar una posición opuesta y ventajosa en el mercado (aprovechando el error de otra persona) o prepárese a usted mismo y a sus clientes para un desarrollo inminente a través de una mejor comprensión y anticipación.