The Economist ha puesto en marcha un interesante proyecto que se define por una serie de cuestiones (El Mundo Si) a las que luego da respuesta. Por ejemplo, ¿qué pasaría «si Hillary Clinton se convirtiera en presidenta», o «si Rusia se derrumbara», o incluso «si su nariz creciese cada vez que usted miente?». Échele un vistazo al texto «Si el yuan comenzara a competir con el dólar».

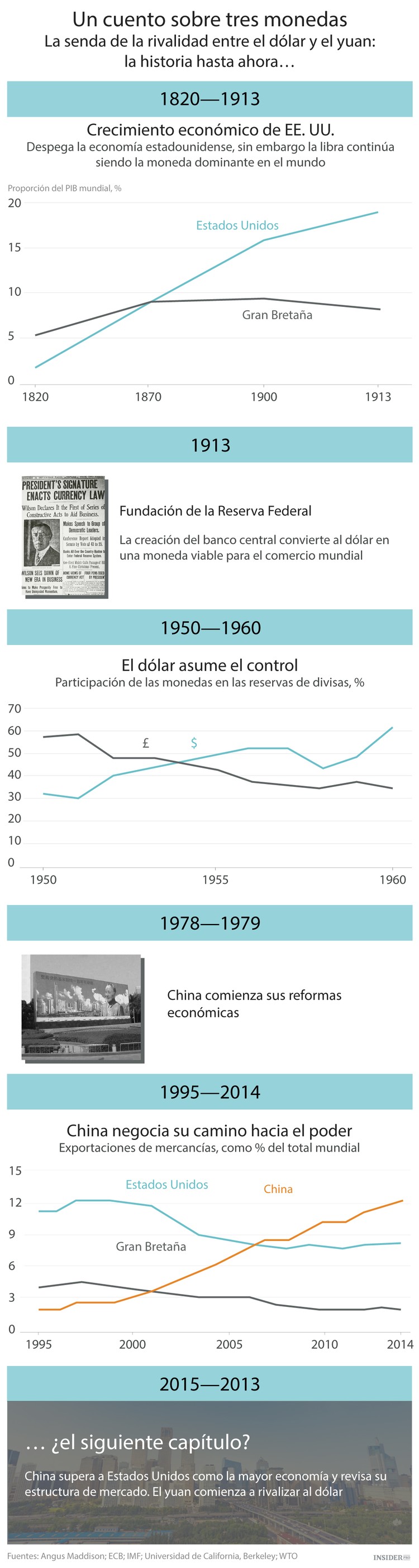

¿Cuándo se convertirá el yuan en rival para el dólar? Mucha gente en China piensa que solo es cuestión de tiempo. Chen Yulu, un experto economista, dice que tardará 15 años. We Jianguo, número dos de un importante comité de expertos, establece 20 años.

Las autoridades son más prudentes: la internacionalización de la moneda será un proceso largo, su ritmo está determinado por el mercado, dice Zhou Xiaochuan, el gobernador del banco central. Fuera de China las opiniones están más divididas. Algunos piensan que el yuan está a punto de desplazar al dólar en Asia; otros prevén que esto nunca sucederá.

¿Qué diferencia habría si la moneda china compitiera con el dólar por la supremacía mundial? Los investigadores han buscado pistas en la transición de la libra al dólar, pero esta sucedió a mediados del siglo pasado en un contexto muy diferente. El dólar y la libra eran convertibles en oro según una tasa fija, lo que hacía que el salto de fe representara mucho menos riesgo para aquellos que cambiaban de uno a otro. Hoy en día, las monedas de reserva no están respaldadas por el oro. Su valor es más escurridizo - una actividad de oferta y demanda.

Además, el cambio de libra a dólar reflejaba un paso de poder económico, que ya había comenzado muchas décadas antes, entre dos aliados que compartían valores democráticos e ideas económicas. Los líderes de China hablan de la internacionalización del yuan en términos pacíficos. Un sistema monetario más diverso traería estabilidad financiera para el mundo, dicen ellos.

Pero el desarrollo de China supone una amenaza mayor para Estados Unidos de lo que Estados Unidos supuso para Gran Bretaña. China es un posible adversario, gobernado por un régimen autocrático con un enfoque partidario del estatismo de la economía.

¿Y si?

Hay quienes en China, sin embargo, tienen una versión más oscura sobre cómo evolucionará la competencia entre el yuan y el dólar. Song Hongbing, autor de «Guerra de monedas», una serie de libros de conspiración, prevé que Estados Unidos se enfrentará al yuan en todo momento. Se ha demostrado que esto es falso, hasta ahora. Durante los últimos cinco años, China ha construido una red para el comercio con yuanes en todo el mundo, y Estados Unidos no ha tratado de impedirlo.

Pero el año pasado ya se vio la posibilidad de conflicto cuando Estados Unidos intentó, sin éxito, persuadir a sus aliados para que permanecieran alejados del Banco Asiático de Inversión en Infraestructura, lanzado por China. Estados Unidos está presionando para que se realice un acuerdo comercial en el Pacífico que excluya a China. Y está intentando que entre los muchos núcleos de comercio con yuanes establecidos por China, desde Londres hasta Singapur, el agujero en la red sea Nueva York.

Estados Unidos tiene buenos motivos para estar preocupado por el yuan. Su emergencia como alternativa creíble frente al dólar debilitaría un pilar del poder estadounidense. Las sanciones a Irán y Corea del Norte han tenido fuerza por la crucial importancia del dólar para las finanzas mundiales.

Alrededor del 45% de las transacciones transfronterizas están denominadas en dólares. Así que cualquier banco con necesidades de negocio internacional accede al sistema bancario estadounidense para compensar pagos o controlar el efectivo. Y para eso necesita una licencia estadounidense, lo que significa que es mejor que preste atención a las sanciones. China sabe el poder que tiene esto.

En 2013, después de que Estados Unidos golpeara al principal banco de divisas de Corea del Norte con sanciones, el Banco de China dejó de servir a su cliente norcoreano. En 2012, en el momento más álgido de la presión estadounidense a Irán, China recortó a regañadientes las importaciones de petróleo iraní.

Las influencias políticas del dólar se disiparán a medida que el yuan se internacionalice. China ya está cerca de lanzar un sistema para procesar pagos transfronterizos en yuanes. A pesar de haber sido escrito como una plataforma para facilitar las transacciones, sus consecuencias podrían ser de gran alcance con el tiempo. Permitirá a bancos y empresas a que muevan dinero por todo el mundo en una superautopista financiera desligada del dólar.

Estados Unidos tendrá más dificultades para rastrear quién está utilizando el Sistema Internacional de Pagos Chino (CIPS por sus siglas en inglés) y para qué. La amenaza de exclusión del sistema financiero estadounidense comenzará a perder fuerza. Y China tendría una nueva herramienta para propagar su manera de pensar. Cuando los jefes de estado se reúnan con el Dalai Lama, el líder espiritual tibetano considerado por China como un separatista, puede que se encuentren con que sus bancos están en la lista negra del CIPS. Esta táctica dañaría el estado del yuan si lo utilizaran demasiado deliberadamente, pero la mera amenaza de castigo podría ser suficiente para que China consiguiera lo que quiere.

Un yuan mundial también le daría a China más respeto. China ha demostrado que quiere que la vean como un buen ciudadano de este mundo en tiempos problemáticos. En 1997-98, durante la crisis financiera en Asia y en 2008-09 durante la crisis mundial, bloqueó el yuan frente al dólar. Esto tranquilizó a otros países, pues no utilizaría la depreciación como un bastón para su economía. A medida que el uso internacional del yuan crezca, China estará en una posición en la que podrá hacer más, al servir como respaldo del sistema financiero mundial.

Imposición del yuan

Cuando Lehman Brothers se derrumbó en 2008, la Reserva Federal ofreció líneas swap temporales a bancos en todo el mundo. Si una crisis azotara en unas dos décadas, China podría jugar un papel similar. Está montando el marco para prestar tal apoyo al establecer swaps de divisas con muchos países, desde Argentina a Rusia.

Las consecuencias económicas del ascenso del yuan serían trascendentales. El «privilegio desorbitado» que lleva el ser el emisor de la moneda dominante haría que Estados Unidos decayera. Porque existe tanta demanda de activos en dólares - más del 60% de todas las reservas mundiales de bancos centrales están emitidas en dólares - Estados Unidos y las empresas con sede allí pueden vender bonos a precios superiores que si fuera de otra manera. Debido a que la rentabilidad de los bonos se mueve al contrario que los precios, esto significa que a los estadounidenses les cuesta menos pedir préstamos, de tal forma que para el gobierno es más fácil cubrir sus déficits y para las empresas recaudar fondos.

Un sistema monetario mundial con múltiples polos podría, en teoría, engendrar mayor estabilidad económica

¿Cuánto vale este privilegio desorbitado? Los investigadores han descubierto que las rentabilidades de bonos del tesoro estadounidense a diez años eran de un punto porcentual más bajo a principios de la década de 2000 gracias al estado del dólar. Estados Unidos puede emitir toda su deuda en dólares. Una discordancia de divisas, que a menudo desencadena crisis de deuda en economías más pequeñas, es por consiguiente poco probable; la Reserva Federal puede, sencillamente, imprimir más dólares para pagar los pasivos. Los beneficios son de 100.000 millones de dólares al año para Estados Unidos, según estimaciones de McKinsey Global Institute.

Pero también hay desventajas. La demanda del dólar como activo de reserva significa que la moneda es más fuerte de lo que sería de otra manera, lo que dificulta que los exportadores estadounidenses puedan competir. McKinsey descubrió que esto recorta 60.000 millones de dólares el PIB. En neto, Estados Unidos aún obtiene entre el 0,3 y el 0,5% del PIB al año gracias al estado del dólar.

Publicidad

Cuando el yuan compita con el dólar, China comerá de este pastel. Puede que inversores de otros países vendan activos en dólares ya que tendrían alternativas en el yuan; esto haría subir los tipos de interés estadounidenses y debilitaría la economía. Los investigadores han demostrado que la Reserva Federal puede mitigar pero no contrarrestar al completo este efecto al comprar bonos vendidos por los extranjeros. El resultado es que Estados Unidos tendría que hacer más esfuerzos para mantener la confianza de los inversores internacionales, quizá induciendo a refrenar la deuda del gobierno.

Pero los cambios requeridos de China serían aún más drásticos. En su relato sobre cómo el dólar se mantuvo como la moneda preeminente a pesar de estar en el centro de la crisis financiera mundial, Eswar Prasad, economista en la Cornell University, explica que su fuerza reside en las instituciones estadounidenses. Mercados financieros extensos, un sistema legal fuerte y un proceso político generalmente transparente sustentan el dólar. La confianza en todo lo anterior convierte a Estados Unidos en un refugio.

China tendría que construir un complemento similar de instituciones para persuadir a los inversores de que el yuan es de fiar. Necesitaría que su moneda se hiciera convertible de verdad, dejar de intervenir en su tipo de cambio y construir un mercado de bonos grande, líquido y transparente. La fuerte intervención para mantener las bolsas cuando recientemente se derrumbaron muestra lo lejos que se encuentra China de desarrollar un sistema financiero maduro.

China necesitaría un verdadero Estado de derecho, como Estados Unidos. Esto requeriría que los tribunales pudieran enfrentarse a los deseos del partido comunista, algo que por ahora es impensable. Y, entre todo esto, China necesita que su economía siga avanzando hacia delante. El estancamiento mermaría el atractivo del yuan.

Si de alguna manera China cumpliese con todo lo anterior, un sistema monetario mundial con diferentes polos podría, en teoría, engendrar una mayor estabilidad económica. Estados Unidos y China podrían competir para hacer más atractivas sus respectivas monedas al manifestar políticas fiscales y monetarias saneadas. El privilegio desorbitado se convertiría en una responsabilidad extraordinaria.

Pero también habría nuevos riesgos, como por ejemplo, «más espacio para la fricción y los accidentes», dice Alan Wheatley, editor de un reciente libro acerca de monedas de reserva. Con la situación del dólar en entredicho, podría haber cierta incertidumbre perjudicial acerca de hacia dónde dirigirse para encontrar un puerto seguro cuando se produzca el próximo tsunami financiero.

¿Qué probabilidades hay de que esto suceda? El dólar tiene una enorme ventaja dominante. El estancamiento político en Washington pone en peligro socavarlo, como puede hacerlo el uso excesivo de las sanciones que la situación de la moneda de reserva permite a Estados Unidos.

Mucho dependerá de la política china. La clave es convertir el sistema financiero chino en tan profundo, abierto y de confianza como el estadounidense. Es un proyecto a largo plazo, pero China puede acelerar las cosas un poco con algunos cambios específicos, como por ejemplo, reduciendo los obstáculos para las inversiones extranjeras en su mercado de bonos.

El récord de China durante los últimos cinco años, cuando comenzó a promover la internacionalización del yuan, es impresionante. La participación del comercio chino transfronterizo establecido en yuanes creció de la nada en 2009 hasta el 22% el pasado año. Hoy en día es la quinta moneda más usada para pagos internacionales. El FMI está debatiendo acerca de si adaptar su derecho especial de giro, una canasta de divisas de reserva, para incluir el yuan.

Sin embargo, aún dista mucho de competir con el dólar. Unos 50 bancos centrales tienen reservas invertidas en yuanes, pero solo en pequeñas cantidades. Los extranjeros tienen 200.000 millones de dólares en acciones y bonos chinos; tienen 80 veces más - 16 billones de dólares - en valores estadounidenses. Por ahora, el yuan es un pequeño actor en el escenario mundial. Pero a comienzos del siglo XX, también lo era el dólar.