2015 bate todos los récords en términos de F&A. Pero ¿tiene sentido?

No era un secreto que Pfizer (NYSE: Pfizer [PFE]) estaba tramando algo grande en un año ya exitoso para fusiones y adquisiciones (F&A). Sin embargo, la perdurabilidad de la característica de hacer tratos de este año y el dinero en juego sigue abrumando la mente.

La «tratomanía» apareció a principios de 2014 con un creciente deseo de las empresas estadounidenses de usar grandes y complejos acuerdos como forma de evadir impuestos asfixiantes, el último método de obtener sus ingresos estancados. Esto se topó rápidamente con la resistencia del Departamento del Tesoro, pero en la manera gubernamental, el Tesoro dio largas a la hora de firmar las normas reales para prevenir los acuerdos impuesto-inversión. Consiguió frenar a algunas de las grandes empresas para que no hicieran sus maletas hacia los verdes pastos de Irlanda, pero estos tipos de transacciones siguen existiendo.

Ahora podría estar en marcha la mayor inversión: Pfizer, la duodécima corporación estadounidense más grande, se encuentra en proceso de negociaciones con Allergan, el fabricante de inyecciones de bótox valorado en 120.000 millones de dólares, que tiene sede, donde si no, en Dublín.

El motor de la mega fusión sigue traqueteando a pesar de las fuerzas que podrían haberlo hecho descarrilar con facilidad: un mercado de valores lleno de baches, la ralentización de las economías emergentes, la controversia alrededor de los métodos de fijación de precio de la industria farmacéutica, etc. Los acuerdos de gran envergadura y las prácticas destinadas a eludir impuestos incluso se han convertido en temas de debate entre los candidatos presidenciales.

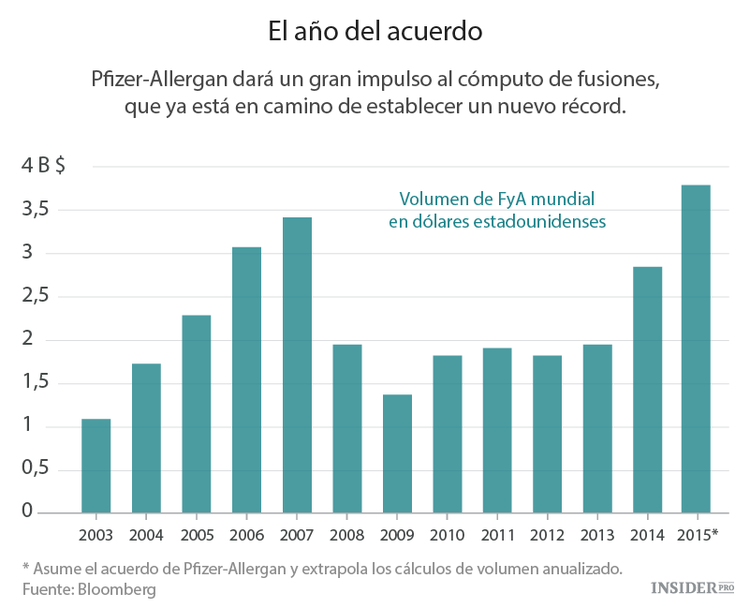

A pesar de todo ello, los directores ejecutivos y sus banqueros siguen adelante. Antes de esta semana no estaba claro si 2015 superaría finalmente el récord de 3,4 billones de F&A que tuvieron lugar en 2007. Pero si Pfizer compra Allegar, está casi hecho.

Lo que no sabemos es si esta transacción y las muchas otras de este año van a valer su coste. Parece que Pfizer y otras grandes empresas se están quedando sin formas para aumentar sus ingresos a corto plazo de los accionistas impacientes, por lo que lo único que queda es realizar megaacuerdos.

¿Dónde está el límite? ¿Cuándo termina? ¿Y saldrá todo esto bien?

La idea que los equipos de gestión han estado dando es que las sinergias de fusión llevarán a empresas más fuertes. Los inversores por lo general han estado de acuerdo, que es por lo que los precios de las acciones de tantos adquisidores han aumentado. Pero sabemos que muchas de las grandes fusiones no tienden a ser de la manera que esperan los directivos y accionistas. Pueden surgir retos de integración y asuntos imprevistos cuando dos empresas gigantes se convierten oficialmente en una. Y los ingresos y beneficios extra de un tipo de interés más bajo no satisfacen a los inversores durante mucho tiempo.

No todos los acuerdos saldrán mal, pero es difícil determinar cuáles son de verdad beneficiosos para las perspectivas a largo plazo de un negocio frente a aquellos que simplemente ingenian un auge de las acciones. Miren a Valeant: Su estrategia de adquisiciones en serie podría estar saliéndole por la culata tras años de impresionantes rendimientos de las acciones que hicieron que muchas otras corporaciones la envidiasen.

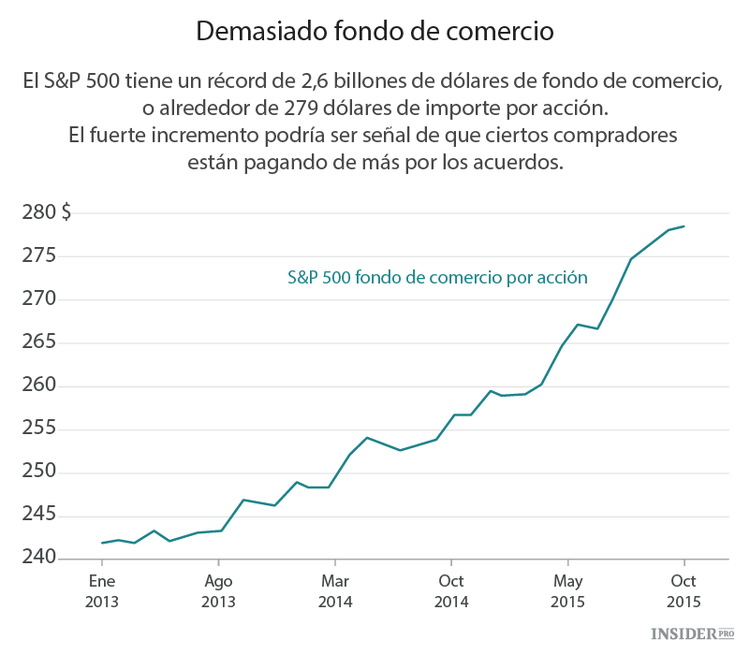

También tenga en mente que el nivel de fondo de comercio en los balances de las empresas de Standard & Poor 500 sigue alcanzando nuevos máximos. Las inminentes reducciones de valor eliminarían toda la finalidad de esta ola de fusiones, que es la de impulsar los ingresos y beneficios estancados.

La realidad es que los accionistas podrían haber comenzado a sentirse cómodos ante la idea de que las empresas no pueden ser motores de crecimiento para siempre. Incluso en la industria farmacéutica, donde la innovación está siempre presente y no existe escasez de enfermedades que necesitan una cura, el proceso de desarrollar tratamientos, obtener aprobaciones reglamentarias e introducir los medicamentos en el mercado lleva muchísimo tiempo. El crecimiento viene en olas.

Entonces, si lo que subyace a esta locura de fusiones es la presión por lograr unos cuantos trimestres de tasas de crecimiento impresionantes que de otra manera no podrían obtenerse, ¿estamos de verdad creando empresas más fuertes? ¿o solo precios de acciones más elevados?