Le explicamos por qué los reguladores no le están haciendo frente a la oleada de colocaciones iniciales de monedas.

"El 2 de agosto ganaré mucho dinero en la ICO de Stox.com". Estas palabras, publicadas en julio en Instagram, convirtieron al boxeador Floyd Mayweather en el primer famoso en apoyar la colocación inicial de tokens digitales.

Stox, un mercado de predicciones en línea, recaudó más de 30 millones de dólares, algunos de los cuales parecen haber ido directamente al bolsillo de Mayweather.

Otras celebridades, entre ellas Paris Hilton, siguieron su ejemplo y empezaron a patrocinar ICOs. Sin embargo, esta fuente de dinero fácil podría estar desapareciendo: el pasado 1 de noviembre, la Comisión de Valores y Bolsa de Estados Unidos (SEC por sus siglas en inglés) advirtió de que estas promociones podrían ser ilegales si los famosos implicados no revelan la recompensa que reciben a cambio.

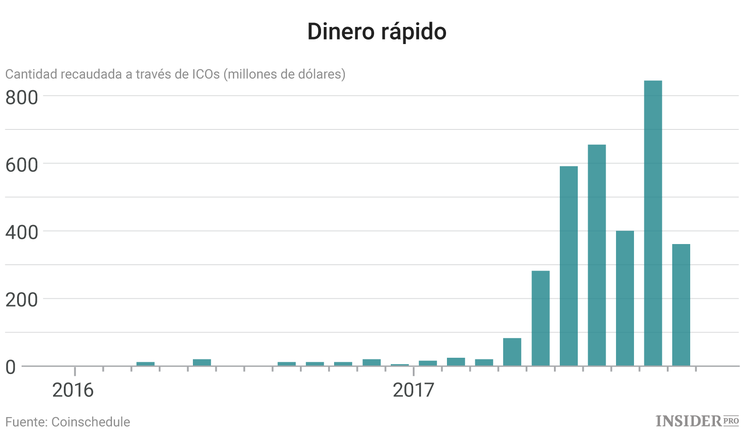

Los patrocinios y el intento de la SEC por controlarlos son los últimos episodios de la tokenmanía. Las ICOs, que hace tan solo un año eran prácticamente desconocidas, son ahora más famosas que las ofertas públicas iniciales (OPIs), la forma convencional de recaudación de fondos para empresas. Durante los últimos 12 meses se han recaudado 3.300 millones de dólares en más de 200 ICOs, según ha informado The Economist, en comparación con los solo 70 millones de dólares atraídos durante el mismo período del año anterior.

Este aumento es una de las razones del boom del bitcoin, que el 2 de noviembre llegó a alcanzar los 7.500 $. Tal y como Benjamin Lawsky, exregulador de valores en Nueva York, lo expresó recientemente: "Los reguladores nunca han visto un nuevo producto financiero explotar con la velocidad de las ICOs".

No es de extrañar que los reguladores hayan decidido intervenir. China y Corea del Sur, donde las ICOs habían ganado gran popularidad, ya las han prohibido.

Muchos reguladores de los países occidentales han dejado claro que consideran que al menos algunas de las monedas (o "tokens") que se emiten en las ICOs son valores, y como tales deben ser regulados, con todo lo que ello implica en términos de divulgación y otros requisitos.

La SEC dijo en un informe sobre el DAO, una ICO que se llevó a cabo hace cierto tiempo y cuyos resultados fueron desastrosos, que las ofertas de este tipo necesitan ser registradas (o al menos solicitar una exención). Sin embargo, los grandes problemas de regulación siguen sin ser resueltos.

La pregunta abierta más apremiante es qué representa realmente una token, dice Peter van Valkenburgh del think-tank Coin Center.

Técnicamente, la respuesta es sencilla, al menos para los que están familiarizados con las criptomonedas. Los tokens son principalmente entradas en ethereum, una "blockchain" o "libro mayor distribuido" cuyas copias se encuentran distribuidas por muchos ordenadores conectados alrededor de todo el mundo. Sin embargo, el libro del ethereum no solo registra una moneda, llamada "ether" (ETH/USD), sino que aloja lo que se conoce como "contratos inteligentes", programas que codifican los términos de un acuerdo.

Los inversores envían ethers a un contrato inteligente de una ICO, que genera tokens que pueden negociarse. El emisor de la ICO puede conservar el ether y utilizar los fondos para desarrollar su proyecto.

Desde un aspecto legal, el asunto es bastante más complicado, afirma Kevin Werbach de Wharton, una escuela de negocios en la Universidad de Pensilvania. La SEC, por ejemplo, argumenta que la tecnología es irrelevante: cuando se utilizan tokens para recaudar fondos, no cabe duda de que se trata de valores.

Por el contrario, los defensores de las ICOs sostienen que, aunque en un principio se utilicen para recaudar fondos, también suelen ejercer otro papel en los proyectos que financian y, por lo tanto, deberían recibir un trato diferente.

En Filecoin, un intercambio online para el almacenamiento digital que recaudó un récord de 257 millones de dólares, los tokens serán utilizados como medio de pago interno.

Pasión por los tokens

La mayoría de los emisores tendrán dificultades para convencer a la SEC y a otros reguladores de que sus monedas son “utility tokens”. Para muchas empresas existentes, como Kik, una aplicación de mensajería que recaudó casi 100 millones de dólares, la prioridad parece ser la recaudación de fondos.

Para otros emisores, el problema es que los tokens que venden son para proyectos que solo existen en papel, por lo que no tienen otra función que la de aportar dinero. Y la mayoría de los inversores actualmente compran tokens no por su utilidad, sino porque creen que su valor acabará disparándose.

Con el fin de evitar la regulación, los emisores mantienen ocupados a los abogados. Una construcción legal cada vez más popular en Estados Unidos recibe el nombre de SAFT ("Simple Agreement for Future Tokens”). ¿En qué consiste? Básicamente en opciones para comprar tokens, en lugar de tokens en sí mismos, evitando así el problema planteado por los proyectos que todavía no utilizan los tokens con ningún fin.

El marketing está ganando importancia conforme recaudar dinero se está convirtiendo en una tarea cada vez más complicada. Uno de los resultados es la "preventa", en la que los primeros inversores suelen obtener un gran descuento para ayudar a impulsar la demanda de la ICO.

La segunda pregunta consiste es dónde encajarán los tokens en el panorama regulatorio.

Al tratarse de código, pueden adoptar la forma de cualquier producto financiero. "Incluyen todas las clases de activos en una sola", afirma Lex Sokolin, consultor de Autonomous Research. Esto ocasionará problemas legales, especialmente en Estados Unidos, donde las diferentes clases de activos están reguladas por diferentes agencias.

El resto de jurisdicciones son más fáciles de evitar. Muchas empresas de criptomonedas tienen su sede en Zug, Suiza, donde pagan unos impuestos muy bajos y los tokens tienen menos posibilidades de ser considerados valores.

En enero entrará en vigor en Gibraltar un "marco de tecnología de ledger distribuido" (aunque no se refiere específicamente a las ICOs).

China sigue siendo una gran incógnita, ya que a pesar de su prohibición de las ICOs, está claramente interesada en las criptomonedas, siempre y cuando pueda controlarlas.

Y en tercer lugar nos encontramos con la cuestión de cómo se regirán las organizaciones financiadas a través de ICOs.

Encontrar unas soluciones sólidas es de vital importancia: muchas de estas entidades se ven a sí mismas como un nuevo tipo de empresa.

La idea es que debido a que los fundadores, empleados y usuarios poseen todos los tokens, sus incentivos están alineados: todos tienen un interés común en expandir su red, lo que aumentará el valor de los tokens. Estas organizaciones serán "descentralizadas", es decir, que no habrá un solo grupo encargado y serán gestionadas, al menos en parte, por contratos inteligentes.

Hacer todo este trabajo será difícil, tal y como demuestra el caso de Tezos, que recaudó 232 millones de dólares para financiar el desarrollo de otro blockchain.

Su versión contará con un sofisticado mecanismo de gobierno para evitar los problemas que acosan al bitcoin, que en agosto se dividió en dos cuando los desarrolladores y los mineros no se pusieron de acuerdo sobre qué camino seguir. Los propietarios de fichas de Tezos obtendrán un voto en función de la cantidad de tokens que posean o podrán delegarlo a otra persona.

Irónicamente, sin embargo, Tezos es la primera organización principalmente financiada por tokens que se ha enfrentado a serios problemas de gobierno. Los fundadores optaron por una estructura legal compleja, que involucra una fundación suiza que controla los ingresos de las ICOs.

Ahora se encuentran envueltos en una disputa pública con el jefe de esta fundación sobre cómo debe ser administrada. Además, los fundadores y otros implicados han sido demandados por una persona que contribuyó a la ICO por presuntas infracciones a la ley de valores, hecho que Tezos ha negado.

Las dificultades de Tezos, así como la manía general en torno a los tokens, han empujado a algunos emisores a replantearse sus proyectos. Blockstack, cuya ICO arrancará el próximo 13 de noviembre, prescindirá de la preventa y en su lugar ofrecerá un descuento a los usuarios. También se ha convertido en una "corporación de utilidad pública", obligada a perseguir el bien público y obtener beneficios.

La firma, que se espera que supere el récord de Filecoin en lo que respecta a fondos recaudados, es muy ambiciosa: pretende desarrollar software y servicios para que Internet, ahora dominada por unos pocos gigantes de la tecnología, vuelva a sus raíces descentralizadas. Si Blockstack también se enfrenta a problemas, el concepto mismo de organizaciones distribuidas podría estar en peligro.