Le contamos 9 misterios sobre economía de manera relativamente simple, evitando el lenguaje de los especialistas, que a veces resulta impenetrable.

Matt Yglesias ha publicado en su blog Vox una lista de «las 9 cosas que solo los economistas neoclásicos entenderán». Pues bien, lo bueno es nosotros no creemos que haya nada que usted, el lector, no pueda entender. Por eso, yo, su amable columnista sobre economía de barrio, le explicaré las nueve cosas que menciona Yglesias de forma que lo entiendan todos.

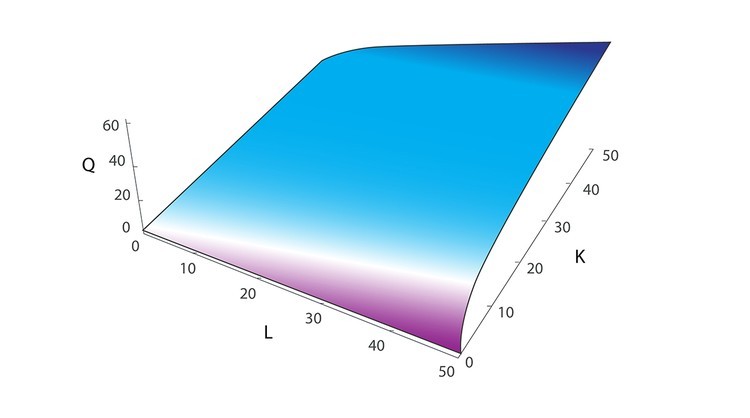

1. La función de producción de Cobb-Douglas

Una «función de producción» es como una receta, una forma de describir cómo las contribuciones se transforman en resultados. Por ejemplo, puede tener una función de producción que describa cuánta pizza puede comer a partir de una cierta cantidad de chorizo, queso, masa y salsa. La función de producción de Cobb-Douglas no es distinta: le indica cuánto producto interior bruto puede obtener si aporta determinada cantidad de trabajo y capital, como edificios, camiones y ordenadores.

La función de Cobb-Douglas posee una propiedad atractiva, pues predice qué porcentajes constantes gastará un país de su renta nacional en capital y empleo. En otras palabras, si la cuota del empleo de la renta nacional es de dos tercios, entonces dos tercios de todo el dinero obtenido en los EE.UU. en un determinado año se destinará a sueldos, salarios y gratificaciones. Recientemente, al empleo le ha correspondido un porcentaje más pequeño de la renta nacional, lo que ha causado gran preocupación.

2. Restricciones de liquidez

Esta es fácil. «Liquidez» significa dinero en efectivo. Así que «restricciones de liquidez» significa que no podrá conseguir tanto dinero como le gustaría. Lo que quiere decir básicamente que no puede pedir prestado tanto dinero como le gustaría, pues pedir dinero prestado es la manera de conseguir dinero en efectivo cuando se queda sin él en la cuenta corriente.

Si la gente no puede pedir dinero prestado, no podrá gastar dinero. Eso podría empeorar una recesión. De ahí que algunas personas crean que la forma de aliviar el problema de las recesiones es que el gobierno preste dinero a la gente, una idea que se conoce como líneas de crédito del estado.

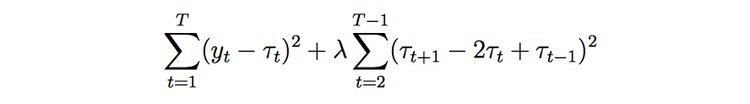

3. El filtro de Hodrick-Prescott

Ya he hablado de esto anteriormente. Suponga que usted cree que la economía tiene tendencia a crecer a largo plazo, pero ciclos cortos de auge y caída. ¿Cómo separa los dos? El filtro de Hodrick-Prescott es una herramienta matemática para separar las tendencias de los ciclos. Pero requiere que haga una suposición sobre el tiempo-escala que usted cree que representa el corto plazo y el largo plazo. Si supone mal, el filtro le dará datos incorrectos sobre los ciclos empresariales. Como dicen algunos, si se mete basura, se saca basura.

4. Equilibrio general estocástico dinámico (DSGE)

Se trata de un nombre largo y feo para un tipo de modelo que utilizan los macroeconomistas para intentar describir la economía. «Dinámico» significa que es un modelo a largo plazo, no es solo para un momento concreto. «Estocástico» significa que hay aleatoriedad. «Equilibrio general» se supone que significa que los mercados son transparentes, que la oferta es igual a la demanda en todo momento, aunque recientemente haya perdido ese significado y ahora esas palabras la verdad es que no significan gran cosa. Lo que se debe entender sobre los modelos DSGE es que intentan predecir la macroeconomía describiendo el comportamiento de la gente y las empresas en la economía. Hasta ahora, los modelos DSGE no han resultado muy útiles fuera del mundo académico, aunque hayan ganado un par de premios Nobel.

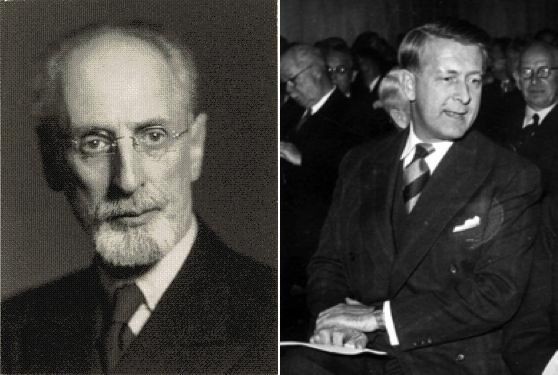

5. Teorema de equivalencia de Ricardo-De Viti-Barro

Esto significa que si el gobierno pide dinero prestado y le manda un cheque (por ejemplo, como estímulo fiscal), no va a gastar nada de él. ¿Por qué? Porque sabe que el gobierno va a tener que subir los impuestos en el futuro para pagar el dinero que ha pedido prestado, y esos impuestos van a tener que salir de su bolsillo. Por eso usted ahorrará el cheque del estímulo para pagar los futuros impuestos. Probablemente esto no es lo que pasaría en el mundo real.

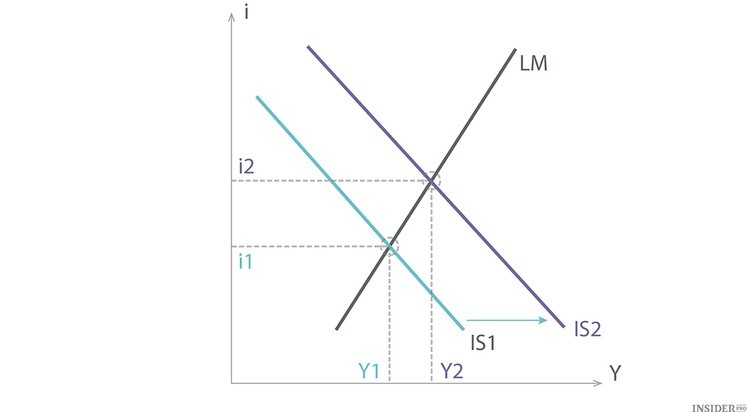

6. El modelo IS-LM

Yglesias llama a esto «un modelo macroeconómico tan simple que incluso un universitario podría entenderlo», lo que no está claro es por qué solo los economistas son capaces de entenderlo. El modelo IS-LM dice que hay una relación entre el PIB y tipos de interés. Por un lado, tipos de interés más altos reducen el PIB ya que obstaculizan la inversión, esta es la parte «IS». Por el otro, un PIB más alto eleva los tipos de interés, ya que cuando la economía está en auge, la gente intenta sacar el dinero de los bancos para gastarlo, lo cual fuerza a los bancos a elevar los tipos de interés para atraer de nuevo al dinero.

El modelo IS-LM dice que estas dos fuerzas se equilibran para determinar cuáles son el PIB y los tipos de interés. También afirma que si aumenta el gasto del gobierno o hace que el Banco Central emita más dinero, usted elevará el PIB. Los macroeconomistas académicos ya no utilizan este tipo de modelo, pero la mayoría de los macroeconomistas del sector privado utilizan algo parecido, y también lo hace la Reserva Federal (el Banco Central de EE.UU.)

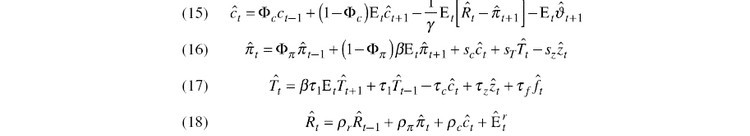

7. El libro de texto de Michael Woodford

Mike Woodford, de la Universidad de Columbia, es el macroeconomista académico más importante del mundo. Yo la verdad es que tuve que explicar su libro en un trabajo de clase que hice con Miles Kimball en la Universidad de Michigan. El trabajo nos tocó hacerlo durante las vacaciones de primavera. Sí, así es la Escuela de Postgrado, un asco, amigos.

El libro trata de cómo el banco central puede controlar el PIB y la inflación cambiando los tipos de interés. Básicamente, mucha gente cree ya que si el Banco Central eleva los tipos de interés, entonces baja la inflación y el crecimiento se ralentiza (por ejemplo, bajo el mandato del presidente de la Reserva Federal, Paul Volcker, a principios de los 80), pero si el Banco Central baja los tipos, el PIB recibe un empujón, pero se avecina la inflación. Woodford intenta ofrecer un modelo que explique por qué pasaría eso.

8. Modigliani-Miller

Esta es una teoría económica que dice que, bajo ciertas condiciones, no importa si una empresa se financia a sí misma con deuda o con acciones. ¿Por qué? Porque si una empresa no pide dinero prestado, sus inversores, sencillamente, pueden ir, pedir dinero prestado y utilizarlo para comprar acciones de la empresa. Por eso, en cualquier caso, la cantidad de dinero que una empresa podrá obtener será igual independientemente de que sea pidiendo el dinero prestado o vendiendo acciones.

Obviamente, esto no funciona así en el mundo real, pero resulta interesante ya que le hace a uno pensar en por qué las empresas utilizan más deuda o más acciones como fuente de financiación.

9. El teorema de Heckscher-Ohlin

Esta es una teoría sobre comercio. Dice que los países con más capital, países industrializados como los EE.UU. o Japón, tenderán a hacer cosas que requieran más capital. Y los países con más mano de obra, como India, tenderán a hacer cosas que requieran más mano de obra. Por eso los EE.UU. fabrican muchos semiconductores (que requieren enormes plantas de fabricación) e India fabrica mucha ropa.