Los países productores de petróleo han acumulado un capital considerable, y ahora pueden permitirse el lujo de elegir dónde invertir teniendo en cuenta sus valores éticos.

Dos décadas después de que el gobierno de Noruega hiciera su primer depósito en su fondo soberano, el país está aprendiendo a manejar a un gigante. El fondo, que se utiliza para invertir en el exterior, ha amasado una fortuna mayor de lo que nadie esperaba, gracias al récord de los precios del petróleo. Conforme disminuyan los beneficios directos del petróleo - alrededor del 46% de los beneficios que Noruega esperaba conseguir a partir del petróleo y el gas se han evaporado - la importancia del fondo será aún mayor. Sus ingresos anuales suelen superar a los obtenidos a través de la venta de petróleo.

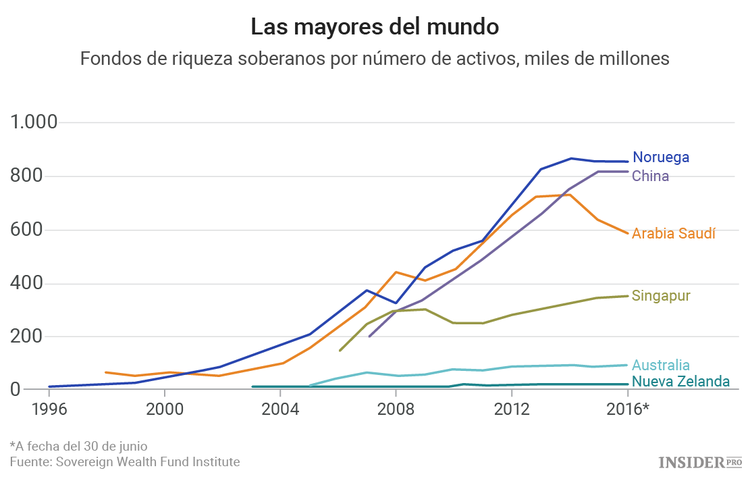

Esta semana el "Pension Fund Global" tenía un valor de 7,3 billones de coronas noruegas (882.000 millones de dólares), más del doble del PIB nacional. No existe ningún otro fondo soberano de mayor tamaño. Posee más del 2% de las acciones a la venta en Europa y más del 1% a nivel mundial. Sus mayores holdings son Alphabet (NASDAQ: Alphabet Class A [GOOGL]), Apple (NASDAQ: Apple [AAPL]), Microsoft (NASDAQ: Microsoft Corporation [MSFT]) y Nestlé (SIX Swiss exchange: Nestle [NESN]), entre otras 9.000 firmas en 78 países diferentes.

Noruega lo hizo bastante bien a la hora de diseñar el fondo. Su independencia no está garantizada por la Constitución, pero está protegido como una unidad separada dentro del banco central, supervisado por el Ministerio de Finanzas y el Parlamento. Toda su gestión es muy transparente, ya que cualquier inversión aparece detallada en Internet.

Otros fondos podrían copiar su estructura, pero les resultaría muy difícil imitar los valores nórdicos que lo sustentan. Yngve Slyngstad, jefe del fondo, dice que el crecimiento fue "más rápido de lo que nadie había previsto", y que la cultura de confianza política dejó muy claro que lo mejor era ahorrar tanto como fuera posible. Existe una norma presupuestaria que impide al gobierno gastar por encima del rendimiento anual esperado del fondo (establecido en un 4% anual). En teoría, el capital nunca se toca. Martin Skancke, antiguo supervisor de operaciones del fondo del Ministerio de Hacienda, atribuye la confianza de la que goza la institución a los relativamente altos niveles de igualdad y homogeneidad cultural. También es de ayuda la existencia de algunas zonas rurales que eran pobres hace tan solo dos generaciones.

Sin embargo, las expectativas del fondo podrían cambiar junto con Noruega. A los conductores de coches Tesla noruegos cada vez les gusta más hacer alarde de su riqueza. Las personas mayores de 50 solo han conocido un mundo en el que 5,2 millones de noruegos poseen la mayor parte de la riqueza. La inmigración es más alta que nunca, especialmente después de una afluencia de refugiados sirios.

Progress (progreso), un partido anti-inmigración populista, siempre ha defendido que se gaste una mayor cantidad del dinero proveniente del petróleo en el país. Como socio reciente de la coalición gobernante desde 2013, a cargo de la Secretaría de Hacienda, este ha frenado su impulso de derrochar. Pero durante la primera mitad de este año, el gobierno ha sacado del fondo por primera vez en su historia más dinero del que ha ingresado a través de la venta de petróleo: una retirada neta de 45.000 millones de coronas noruegas. Asimismo, los bajos rendimientos recientes ponen de manifiesto que el capital del fondo se ha reducido ligeramente.

Todavía es demasiado pronto como para poder ver una tendencia a largo plazo, pero algunos ya están preocupados. Una persona cercana al fondo dije:

"Resulta muy difícil disponer de una gran cantidad de dinero y al mismo tiempo tener que abrocharte el cinturón".

Slyngstad se muestra optimista optimista, pero reconoce que son pocas las democracias capaces de mantener los fondos soberanos: los políticos siempre prefieren gastar más y bajar los impuestos. Niega haber sentido presión política en ningún momento. Pero el apetito del resto está creciendo claramente – si bien no para gastar más, sí para utilizar el fondo de una forma diferente. Por ejemplo, una de las quejas es que unos rendimientos relativamente modestos del dólar sobre las inversiones (un 5,5% anual desde 1998), son un reflejo de una estrategia demasiado conservadora por parte de los encargados del fondo.

Sony Kapoor, un destacado crítico del fondo, argumenta que durante la última década la gestión del fondo no ha sido nada buena, al no invertir en los mercados hambrientos de capital y haciendo caso omiso de los activos no cotizados, como la infraestructura. Afirma que, como resultado de esta mala gestión, el fondo ha perdido entre "100 y 150 mil millones de dólares". Y peor aún, dice que la estrategia del fondo de concentrar sus inversiones en economías desarrolladas solo sirve para aumentar los riesgos.

Los defensores de esta estrategia de recaudación argumentan que los países pobres tienden a ofrecer muy pocas oportunidades a las grandes inversiones. Pero esta no es la única crítica a Kapoor y al resto. La gente está empezando a preocuparse por la ética de las inversiones. Los políticos, ONGs y otros afirman que hay que tener más en cuenta los valores morales en las inversiones, incluso por encima de los beneficios.

El fondo se niega a invertir en empresas que producen productos cuya ética es cuestionable, como el tabaco o algunos tipos de armas. Además, los administradores están intentando invertir cada vez menos en empresas sospechosas de corrupción, de uso irracional del agua y la energía, así como del uso de trabajo infantil.

También se ha opuesto a los sueldos excesivamente altos de los ejecutivos. Asimismo, ha comunicado que va a unirse a las demandas colectivas contra Volkswagen (XETRA: Volkswagen [VOW3]) por el escándalo de las emisiones. El Parlamento también le ha pedido al fondo que mueva ficha en la lucha contra el cambio climático. Así al menos el 1% de su cartera debe estar formada por empresas que no contaminen, que no estén implicadas en la deforestación y, este año, que no estén relacionadas con el carbón.

Como resultado de estas restricciones surgen una serie de dilemas. El fondo sigue invirtiendo en petróleo, por ejemplo: Royal Dutch Shell (AMS: RDSA) es una de sus mayores inversiones. Sus asesores éticos argumentan que pueden fomentar buenas prácticas dentro de las empresas petroleras. Sin embargo, un exasesor admite que la lucha del fondo contra el cambio climático hace que estas inversiones sean una paradoja.

En efecto, el fondo no solo está exportando capital, sino también los valores noruegos. En el futuro, la cantidad de productos no deseados podría aumentar: el azúcar y la comida rápida, por ejemplo, puesto que provocan obesidad. Hasta ahora, los administradores del fondo han elaborado una “lista negra de 100 empresas de este tipo aproximadamente”, y creen que no sufrirán grandes pérdidas si dejan de invertir en ellas. Pero no niegan que algunas decisiones éticas pueden requerir ciertos sacrificios. Sus propios accionistas, los propios noruegos, no siempre pueden permitirse el lujo de hacer lo correcto si no es rentable.