Proyecto especial en colaboración con el prime bróker EXANTE

¿Qué determina el valor de las opciones y qué estrategias debe elegir para invertir? A continuación les revelamos el funcionamiento de las opciones.

Es importante que los operadores de opciones comprendan la complejidad que las rodea. El conocimiento del funcionamiento de las opciones permite a los operadores tomar buenas decisiones y les ofrece más opciones a la hora de ejecutar una operación.

Indicadores

El valor de una opción consta de varios elementos que van mano a mano con los «griegos»:

- El precio del valor garantizado

- Vencimiento

- Volatilidad implícita

- El precio real de ejercicio

- Dividendos

- Tasas de interés

Los «griegos» proporcionan información importante sobre la gestión del riesgo y ayudan a reequilibrar las carteras para alcanzar la exposición deseada (ej., cobertura de delta). Cada griego mide la reacción de las carteras ante pequeñas alteraciones en un factor subyacente, lo que permite examinar los riesgos individuales.

La delta mide la tasa de cambio del valor de una opción en relación a los cambios en el precio del activo subyacente.

La gamma mide la tasa de cambio en la delta en relación a los cambios sufridos por el precio del activo subyacente.

La lambda o elasticidad hace referencia a la variación porcentual del valor de una opción comparado con la variación porcentual del precio del activo subyacente, lo que ofrece un modo de cálculo del apalancamiento, también conocido como endeudamiento.

La theta calcula la sensibilidad del valor de la opción al paso del tiempo, factor conocido como «desgaste temporal».

La vega mide la susceptibilidad de la opción a la volatilidad. La vega mide el valor de la opción en función de la volatilidad del activo subyacente.

La rho representa la sensibilidad del valor de una opción frente a variaciones del tipo de interés y mide el valor de la opción en función al tipo de interés libre de riesgo.

Por lo tanto, los griegos son razonablemente simples de determinar si se usa el modelo Black Scholes (considerado el modelo estándar de valoración de opciones) y resultan muy útiles para los operadores intradía y de derivados. La delta, theta y vega son herramientas efectivas para medir el tiempo, el precio y la volatilidad.

El valor de la opción se ve directamente afectado por el vencimiento y la volatilidad si:

- Durante un periodo largo antes del vencimiento, el valor de la opción de compra y de venta tiende a subir. La situación opuesta se daría si durante un periodo breve antes del vencimiento, el valor de las opciones de compra y venta es propenso a sufrir una caída.

- Si la volatilidad aumenta, también lo hará el valor de las opciones de compra y venta mientras que si disminuye la volatilidad, disminuye el valor de las opciones de compra y venta.

- El precio del valor garantizado ocasiona un efecto distinto sobre el valor de las opciones de compra que sobre el de las opciones de venta.

- Normalmente, a medida que el precio de los valores aumenta, también lo hacen las opciones de compra corrientes que le corresponden aumentando su valor mientras que las opciones de venta pierden valor.

- Si el precio del valor cae, sucede lo opuesto y las opciones de compra corrientes suelen experimentar una caída de valor mientras que el valor de las opciones de venta aumenta.

Una prima de opciones

Sucede cuando un operador adquiere un contrato de opciones y abona una cantidad inicial al vendedor del contrato de opciones. La prima de opciones variará en función de cuándo se calculó y sobre qué opciones de mercado se realizó su adquisición. La prima puede ser distinta dentro de un mismo mercado basándose en los siguientes criterios:

¿Por qué opción se ha optado, in-, at-, o out-of-the-money? Una opción in-the-money se venderá por una prima más alta, dado que el contrato ya es rentable y el comprador tiene acceso directo a los beneficios que se obtienen del contrato. En cambio, las opciones at- o out-of-the-money se pueden comprar por una prima más baja.

¿Cuál es el valor del contrato en el tiempo? Una vez que un contrato de opciones expira, pierde su valor. Por lo tanto, es lógico que a mayor tiempo hasta su vencimiento, mayor sea la prima. Esto se debe a que el contrato cuenta con valor temporal adicional ya que se dispone de más tiempo en el que la opción puede ser rentable.

¿Qué nivel de volatilidad tiene el mercado? La prima será más alta si el mercado de opciones es más volátil ya que aumenta la posibilidad de obtener un beneficio mayor de la opción. El principio contrario se le aplica a la volatilidad más baja que implica una prima más reducida. La volatilidad del mercado de opciones se determina aplicando baremos de precios distintos (los baremos de precio a largo plazo, recientes y esperados son los datos exigidos) a una selección de modelos de volatilidad de precios.

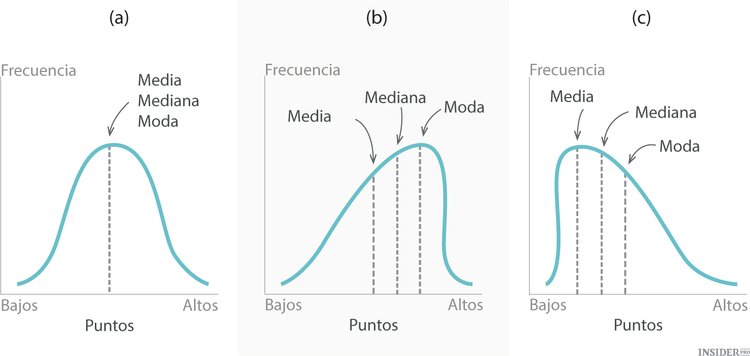

Las opciones de venta y compra no cuentan con valores equivalentes cuando alcanzan su precio de ejercicio ITM, ATM y OTM mutuos debido a los efectos directos y opuestos causados por su oscilación en curvas de distribución irregular (véase ejemplo abajo), lo que las desequilibra.

Ejercicios – El número de ejercicios e incrementos entre los ejercicios se deciden en base al cambio que se le aplica al producto.

Modelos de valoración de opciones

Es importante conocer las diferencias existentes entre la volatilidad histórica y la implícita cuando se aplican con fines bursátiles.

La volatilidad histórica calcula la tasa de movimiento del activo subyacente en un determinado periodo de tiempo en la que la desviación anual estándar de modificación de precios se da en porcentaje. La volatilidad histórica es la medición retrospectiva a la fecha de cálculo de la información dispuesta del grado de volatilidad del activo subyacente en un número de días bursátiles determinados (periodo modificable) y durante un periodo seleccionado.

La volatilidad implícita es la aproximación futura del volumen en bolsa del activo subyacente que mide la variación esperada en la desviación diaria estándar del activo entre la fecha en la que se calcula y el vencimiento de la opción. A la hora de analizar el valor de una opción, la volatilidad implícita es uno de los factores clave que un operador tiene que considerar. Para calcular la volatilidad implícita se usa un modelo de valoración de opciones, teniendo en cuenta el coste de la prima de opción.

Existen tres tipos de modelos de valoración teórica que los operadores intradía utilizan con más frecuencia como ayuda para obtener la volatilidad implícita. Estos modelos son el Black-Scholes, el Bjerksund-Stensland y el Binomial. Con ellos el cálculo se hace usando algoritmos, normalmente se usan opciones de compra y venta at-the-money o nearest-the-money.

- El modelo Black–Scholes es el más usado con opciones europeas (puede que estas opciones solo se ejecuten el día del vencimiento).

- El modelo Bjerksund–Stensland es muy eficiente si se aplica a opciones estadounidenses que pueden ejecutarse en cualquier momento entre la adquisición del contrato y su vencimiento.

- El modelo Binomial es apropiado para aplicarlo a opciones estadounidenses, europeas y de las Bermudas. Las de las Bermudas son un punto medio entre las europeas y las estadounidenses y pueden ejecutarse solo en unos días determinados del contrato o en la fecha de vencimiento.