Proyecto especial en colaboración con el prime bróker EXANTE

«Índice Dow», «índice MICEX», «índice Nikkei» — son muchas las personas que se han encontrado con estos nombres en los diferentes medios de comunicación. Hoy en día, incluso las personas que guardan poca relación con el mercado de fondos, saben que estos índices reflejan la situación de los asuntos de las economías nacionales y globales. En periodos de crisis bajan, y en periodos de auge – suben. Sin embargo, para los que operan en la Bolsa, la dinámica de los índices puede contar mucho más. Estudiándolos se puede entender cómo cambia el clima económico, no solo en países particulares, sino en áreas industriales individuales. Se puede comparar la situación financiera de las mayores corporaciones y el mercado en general – que no es lo mismo. Y lo principal es determinar en qué segmentos del mercado se puede invertir hoy de forma beneficiosa.

¿Qué es un índice bursátil, de qué se compone y cómo hacer dinero con él?

Un índice bursátil es una magnitud que refleja la situación financiera de las actividades de cierto sector del mercado, y se calcula sobre la base de los datos de mercado de un determinado grupo de valores: «cesta de mercado».

Para la elaboración de un índice, lo primero que se determina es el contenido de la cesta. Los índices más conocidos incluyen acciones de las mayores empresas (por capitalización, volumen de negocios, rentabilidad). Sin embargo, pueden tener en cuenta otras condiciones (por ejemplo, la liquidez de las acciones o su presentabilidad en un mercado concreto). Además, existen índices especiales para compañías medianas y pequeñas, para compañías de áreas particulares, entre otras.

Cuando la relación está definida, se calcula el valor del propio índice. Los tres métodos de cálculo más comunes son:

- Ponderación por precio (price weight). El índice es proporcional a la suma de los precios de las acciones de las empresas que incluye. Mientras más caras sean las acciones de la compañía, mayor será su influencia sobre el valor del índice. Por ejemplo, si la acción de una está a 1 dólar, y la de otra está a 10, entonces, las actividades financieras de la primera afectan 10 veces menos el comportamiento del índice. Esta metodología se utiliza frecuentemente para índices viejos, por ejemplo, en el Dow Jones Industrial Average y Nikkei 225. Hoy en día se considera anticuada, debido a que el precio de cada acción no necesariamente refleja el éxito de una compañía.

- Ponderación por capitalización (market cap weight). El índice es proporcional a la suma de la capitalización de mercado de las empresas. Mientras mayor sea la capitalización de la compañía, mayor será su influencia sobre el valor del índice. Hoy en día este es el método más común. Se utiliza, por ejemplo, en los índices S&P 500, NASDAQ Composite y MICEX.

- Ponderación en partes iguales (equal weight). El índice se calcula por medio de una compleja fórmula, de modo que la inversión de cada compañía sea igual. Con ayuda de un procedimiento especial de compensación, esta igualdad se conserva, incluso si las cotizaciones de una compañía suben, y las de otra bajan. Hace poco que este tipo de índices comenzó a ganar popularidad. Son necesarios para los inversores que buscan la máxima diversificación. Por ejemplo, para los que quieren comprar un conjunto de acciones de compañías de diferentes magnitudes, pero invirtiendo tan solo 10 dólares en cada una.

¿Cómo invertir en los índices? Por sí mismo, un índice no es un instrumento que se pueda comprar en la Bolsa. Es solo una característica estadística del mercado. Pero la idea del comercio bursátil con los índices es muy interesante, puesto que estos reflejan la situación financiera promedio de la mayoría de los números de una compañía. Los índices tienen largos periodos de alza estable. Si se hace una cartera con todas las acciones de índices exitosos, se podría tener una rentabilidad anual del 10% o más. Dicha cartera no se verá amenazada por la quiebra de empresas particulares. Es físicamente difícil comprar toda la cesta de índices (decenas, cientos, y hasta miles de acciones). Pero hoy, esto no es necesario. A finales del siglo XX se crearon los fondos especiales (Exchange Traded Funds, ETFs), que repiten la dinámica de los principales fondos índices. Y estos fondos ya pueden ser adquiridos como instrumentos bursátiles. En el mundo moderno, el comercio de fondos es tan importante que los nombres de algunos de ellos son incluso más conocidos que los nombres de los índices correspondientes.

Principales índices norteamericanos. ¿Comprar o «escupir hacia arriba»?

S&P 500 – el índice más comercializado de hoy

El índice S&P 500 es el índice bursátil más popular de nuestro tiempo, y vamos a discutir con más detalles concretamente su dinámica y rentabilidad. En primer lugar, fue calculado en el año 1957 por la firma Standards & Poor´s. Su cesta contiene 500 de las mayores empresas públicas de norteamérica que operan en diferentes mercados. Las compañías de este índice están ponderadas por capitalización, por eso, el papel principal lo juegan las mayores compañías del grupo. Sin embargo, el número general es suficientemente grande para representar el mercado de los EE. UU.: el índice cubre un 75% de la suma de la capitalización de todas las compañías norteamericanas.

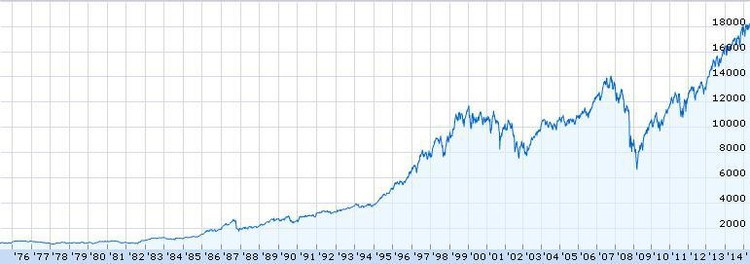

El gráfico de 40 años del S&P 500 muestra su crecimiento estable, especialmente entre las décadas de 1980-1990. La década del 2000 fue marcada por dos crisis. La primera – la explosión de la burbuja de las puntocom en 2000-2002, la segunda – la crisis del 2008. Sin embargo, en la década del 2010, el índice ha recuperado su posición, y nuevamente presenta un buen crecimiento. En 30 años, desde el año 1985, el índice ha crecido en 12 veces.

Para ganar con el índice S&P 500, hay que comprar sus 500 acciones (esto es difícil), o invertir en uno de los fondos que siguen su dinámica. El más conocido de todos es SPDR S&P 500 (SPY). Las cotizaciones de este fondo cambian con el tiempo – igual que el índice S&P 500. Además, el copropietario del fondo obtiene dividendos por el mismo valor que el propietario de las acciones particulares.

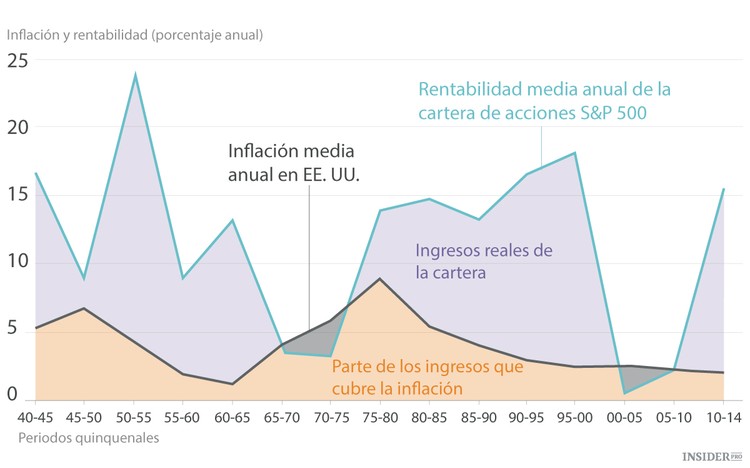

Estimemos de manera más detallada qué rentabilidad se puede recibir con una cartera de todas las acciones de S&P 500 o siguiendo su ETF (por ejemplo, SPY). En la figura de abajo se muestra la rentabilidad media de la cartera y su comparación con la inflación norteamericana.

Durante una gran parte de la historia de la cartera, esta daba al poseedor un ingreso mayor a la inflación en 5-15%. Y en raros periodos de crisis este ingreso cayó por debajo de la inflación en un 2%. Una rentabilidad bastante buena – un poco mayor a la renta de una buena inversión inmobiliaria y mucho mayor a la típica rentabilidad de los depósitos bancarios. Y esto son ingresos pasivos en su totalidad, cuando un inversor compra una cartera, compra con ella los dividendos (estos también se pueden reinvertir) y solo los vende cuando quiere obtener dinero en efectivo.

Dow Jones Industrial Average: el índice más conocido de la historia

Aunque hoy en día el índice Dow Jones Industrial Average (usaremos la abreviatura Dow 30) ya no es tan popular entre los operadores, este sigue siendo el más conocido índice bursátil de la historia, y uno de los más antiguos. Al principio fue calculado por el editor del periódico Wall Street Journal Charles Dow y su socio, el analista de estadísticas Edward Jones, en el año 1896.

De acuerdo a la idea inicial, el índice contaba con 12 de las mayores compañías industriales de los EE. UU. Hoy, la palabra Industrial se ha conservado en el nombre, solo por tradición. El número de compañías se ha extendido hasta 30, y todas estas son de las mayores empresas públicas norteamericanas – no solo industriales, sino también financieras, por ejemplo. Desde tiempos antiguos, el índice conserva a General Electric (Milan Stock Exchange: Gefran [GE]). Entre otras están: Boeing (LSE: BAE Systems [BA]), Coca-Cola (NYSE: Coca-Cola Company [KO]), IBM (NYSE: International Business Machines [IBM]), Apple (NASDAQ: Apple [AAPL]), Visa (NYSE: Visa [V]), McDonald's (NYSE: McDonald's [MCD]). La palabra Average, en el nombre del índice, refleja el método de cálculo del mismo: este es proporcional al precio promedio de las acciones que incluye, es decir, las compañías están ponderadas por precio.

El problema principal de este índice es su débil diversificación. Muchos operadores modernos lo consideran demasiado elitista. Las compañías que lo componen son supergigantes. Muchas de ellas están estrechamente ligadas al estado y a menudo se comportan de forma monopolista. El índice solo tiene 30 compañías, pero en realidad solo lo definen de 10-15 – las que poseen las acciones más caras.

Por otra parte, el elitismo y la «poca comerciabilidad» del índice le dan su ventaja. Sus compañías no son solo jugadores de mercado, son símbolos de los EE. UU. Mantenerlos a flote es un asunto de prestigio nacional. Por eso, la quiebra, incluso de una de las firmas del índice, es muy poco probable. A pesar de la débil diversificación, el Dow 30 es super seguro.

El gráfico muestra la dinámica del Dow 30 durante 40 años. Este recuerda la dinámica del S&P 500, pero tiene sus diferencias. Por ejemplo, en el Dow 30 se nota poco la caída del 2001-2002. En lo que respecta a la crisis del año 2008, ambos índices reaccionaron de manera similar y hasta el día de hoy han superado con creces los niveles anteriores a la crisis. En 30 años, desde 1985, el índice ha crecido incluso más que el S&P 500: 15 veces. Esto se corresponde con la rentabilidad media anual de aproximadamente un 10%.

Para hacer dinero con el índice Dow 30, es necesario obtener uno de sus ETF, los cuales dan seguimiento a su dinámica. El más popular de todos es el SPDR Dow Jones Industrial Average (abreviatura y ticker de Bolsa: DIA).

NASDAQ Composite: más de 3 mil ambiciosas y modernas compañías

NASDAQ Composite fue fundada en el año 1971. Es aun mayor que S&P 500: en él están incluidas todas las acciones que se comercializan en NASDAQ (más de 3 mil compañías). Además, al igual que en S&P 500, en este índice las compañías están ponderadas por capitalización.

A pesar del gran número de empresas, el índice NASDAQ Composite es menos representativo que el S&P 500. El hecho es que sus acciones están limitadas solo por una Bolsa – la NASDAQ. Predominantemente estas son firmas jóvenes e innovadoras. El índice es bueno para los inversores que conocen las particularidades del mercado de compañías de alta tecnología y crecimiento.

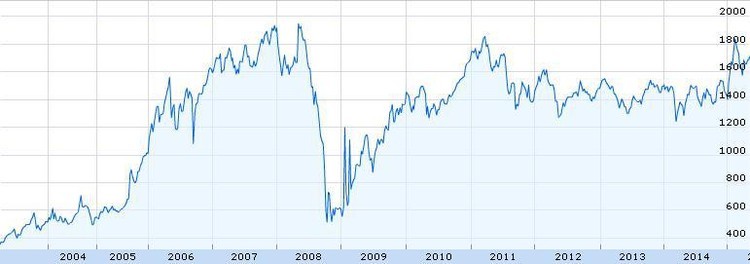

Como se ve en el gráfico, la larga dinámica de NASDAQ Composite se diferencia bastante de la dinámica de S&P 500 y Dow 30. Esto se ve de forma muy clara gracias a la burbuja de las puntocom de 1999-2000: ya que justo en la Bolsa NASDAQ se operaba con sus principales causantes – Amazon (NASDAQ: Amazon.com [AMZN]), Pets (NASDAQ: PETS), Cisco (NASDAQ: Cisco Systems [CSCO]), eBay (NASDAQ: eBay [EBAY]), entre otros. Pero a pesar de esta burbuja, en 30 años, desde 1985, el índice ha crecido casi en 15 veces, al igual que el Dow 30 (10% anual). Y los inversores que detectaron la burbuja a tiempo y vendieron sus acciones en el año 2000, tuvieron la oportunidad de hacerse ricos en solo 10 años (de 1999 hasta el 2000) con un interés aproximado del 26% anual.

Para hacer dinero con el índice NASDAQ Composite, es mejor comprar el popular ETF Fidelity NASDAQ Composite (ONEQ).

Russel 3000: casi todo el mercado norteamericano «en un frasco»

Russel 3000 es el menor de los principales índices norteamericanos. Fue fundado en el año 1984. Russel 3000 incluye 3 mil compañías, aproximadamente tantas como NASDAQ Composite. Pero a diferencia de este, no se limita a una Bolsa. El Russel 3000 incluye miembros del NYSE, NASDAQ e incluso del mercado fuera de Bolsa. Las compañías se ponderan por capitalización. En total, el índice cubre un 98% de todo el mercado norteamericano, y por eso es el más representativo de los mencionados.

El índice Russel 3000 se compone de dos subíndices: Russel 1000 y Russel 2000. El Russel 1000 incluye mil de las mayores compañías norteamericanas, y en general recuerda al S&P 500. El Russel 2000 incluye las restantes 2000, es decir, las compañías con relativamente baja capitalización (en el orden de mil millones de dólares o menos).

El gráfico muestra la dinámica del Russel 3000 desde el año 2000. De otros índices líderes del mercado norteamericano, este recuerda mejor a la dinámica del S&P 500, y esto es fácil de explicar: ambos índices son bastante representativos. Y aunque el Russel 3000 incluya seis veces más compañías que el S&P 500, su cobertura de mercado se diferencia menos (un 98% y un 75% respectivamente). Puesto que en ambos índices se aplica el método de ponderación por capitalización, la principal contribución la hace el mismo conjunto de grandes compañías.

Para hacer dinero con el índice Russel 3000, lo mejor es comprar el popular ETF iShares Russell 3000 (IWV).

Índices nacionales de otros países

Aunque los índices norteamericanos son los más conocidos, la mayoría de países con desarrollo económico alto y medio, también poseen sus índices fondos. Mencionemos algunos de ellos.

Rusia: MICEX

Este índice es bastante joven, fue fundado en el año 1997. Su cesta incluye 50 de las mayores compañías de la Bolsa de valores de Moscú. Aeroflot (MICEX: Aeroflot [AFLT]), Gazprom (MICEX: Gazprom [GAZP]), Mosenegro (MICEX: MosEnrg [MSNG]), Rusal (MICEX: RDR United Company RUSAL [RUALR]), Rosneft (LSE IOB: Rosneft [ROSN]) entre otras. Las compañías del índice estás ponderadas por capitalización.

Existe la opinión de que el índice bursátil ruso es deficiente y débil. Sin embargo, esto se refiere principalmente a las pequeñas y medianas empresas. Si hablamos de las compañías del índice MICEX, entonces, la cosa no va tan mal.

Con la creación del índice MICEX, se le concedió el valor de 100. En el gráfico se muestra el periodo desde el año 2003 hasta 2015. Durante gran parte de la década del 2000, el índice demostró un excelente crecimiento. Desde finales de 1997 hasta inicios de 2008, creció en 19 veces, proveyendo a los titulares una gran rentabilidad del 35% anual. Durante la crisis del año 2008, el índice cayó a la mitad, pero ya en 2011 se recuperó de la posición anterior a la crisis. El índice aun no ha podido entrar a un crecimiento estable, pero su tranquila (en rublos, incluso positiva, pero exclusivamente en vista de la devaluación) reacción a la crisis del 2014, inspira optimismo. Por lo visto, los valores actuales del índice reflejan realmente la situación financiera de las compañías. Si antes del 2008, en el mercado existían las burbujas; ahora el MICEX no tiene para donde «inflarse». Esto significa que un nuevo crecimiento estable es completamente posible.

Invertir en el índice MICEX es posible a través de la adquisición de los fondos VTB – MICEX, Gazprombank – MICEX, Finam – MICEX, entre otros, mostrados en la página web oficial de la Bolsa rusa. Además, en el mercado internacional son más populares otros EFT, dedicados a Rusia: Market Vectors Russia (RSX) y SPDR S&P Russia (RBL). Estos no se corresponden estrictamente al MICEX y se calculan en dólares, no en rublos. Pero generalmente, la dinámica de estos EFT es muy cercana a la dinámica del MICEX, debido a que las principales compañías son las mismas.

Japón: Nikkei 225

Este es un índice relativamente viejo, fundado en el año 1950. Incluye 225 de las más populares acciones de la Bolsa de valores de Tokio. Por ejemplo, compañías como Yamaha (TYO: 7951), Nikon (TYO: 7731), Toyota (TYO: 7203), Mazda (TYO: 7261), Mitsubishi (TYO: 8058), Ricoh (TYO: 7752), Sony (TYO: 6758), Sharp (TYO: 6753). Las acciones del índice se ponderan por precio.

La historia de este índice es dramática. Durante varias décadas, desde el momento de su creación, este crecía excelentemente. Pero con el tiempo, en los ciclos de ondas de toros, su crecimiento dejó de corresponderse con la realidad económica y se hizo puramente especulativa. Y a diferencia de otras burbujas de la historia económica mundial, que solo estallan (quebrando a unos jugadores y enriqueciendo a otros), la burbuja financiera japonesa representó un pesado efecto para la economía de todo el país. Su «explosión» comenzó en el año 1990 y resultó lenta y dolorosa. Los 90 son llamados en Japón «la década perdida». La caída se redujo solo en la década del 2000, pero incluso esto no llevó a la economía japonesa a un nuevo crecimiento estable.

El gráfico muestra la dinámica del Nikkel 225 desde el año 1999. En este periodo no está la clara tendencia negativa, pero la situación económica general de Japón sigue siendo negativa. Las caídas y alzas del gráfico del Nikkel 225 se correlacionan con las caídas y alzas de los gráficos de los índices norteamericanos, pero aquí las caídas son más duraderas. Ahora, la economía japonesa ya se ha recuperado después de la crisis del 2008, y se encuentra en un buen estado, pero si se convertirá en un una tendencia positiva de largo plazo – es difícil predecirlo.

Invertir en el índice Nikkei 225 es posible obteniendo uno de los EFT que dan seguimiento a su dinámica. Por ejemplo, MAXIS Nikkei 225 o iShares Nikkei 225.

Gran Bretaña: FTSE 100

A pesar de la historia financiera de muchos siglos de Gran Bretaña, su índice bursátil principal es el FTSE 100, fundado hace relativamente poco - en el año 1984. El nombre se detalla como Financial Times Stock Exchange Index. La cartera FTSE 100 incluye 100 compañías que operan en la Bolsa de valores de Londres (LSE) y tienen las mejores capitalizaciones. Por ejemplo, están Rolls-Royce (LSE: RR), Royal Dutch Shell (LSE: RDSA), Tesco (LSE: Tesco [TSCO]), Vodafone (NASDAQ: Vodafone Group [VOD]), Inmarsat (LSE: ISAT), Imperial Tobacco (LSE: IMT). La capitalización general de estas 100 empresas incluye un 80% de la capitalización de todas las compañías de la Bolsa.

Al igual que el índice norteamericano, el FTSE 100 demostró un crecimiento estable en los años 90, luego sobrevivió los periodos de recesión de los años 2002-2003 y 2008-2009. A día de hoy, el índice ha recuperado su posición de antes de las crisis, pero, a diferencia del Dow 30 y el S&P 500, no los ha superado de manera considerable. El crecimiento general durante 30 años, desde 1985, impresiona mucho menos que el auge de los índices norteamericanos – solo en seis veces. Pero si consideramos de manera independiente el periodo posterior a la crisis, desde el año 2009, la imagen luce más optimista: un reiterado crecimiento durante seis años (11% anual).

Para hacer dinero con la dinámica del índice FTSE 100, lo más sencillo es comprar el popular EFT bajo el nombre de Recon Capital FTSE 100.

China: SSE Composite

Este índice está compuesto por todas las compañías que operan en la Bolsa de valores de Shanghái (SSE,SHA). Hoy su número es del orden de los mil quinientos.

El índice se calcula desde el año 1990 y se diferencia por un comportamiento bastante impredecible. Al principio tenía el valor de 100, pero ya para 1992 creció en 16 veces, llegando a 1600. Todo el periodo de los años 90 fue un periodo de volatilidad para SSE Composite, pero el nuevo récord que estableció el índice en el año 2001, se diferenció del anterior de manera bastante moderada: solo 2200.

El gráfico muestra la dinámica de l SSE Composite desde el año 1999. Esta se diferencia claramente del movimiento de los demás índices. Si la mayoría de los índices occidentales, después de la caída de los años 2001-2002, entraron en crecimiento, el índice SSE Composite siguió cayendo hasta el año 2005, y luego en dos años subió en seis veces (hasta 6000). Esta burbuja de Shanghái explotó de inmediato, y desde el año 2009 hasta el 2013, el índice se balanceaba entre los valores 2000 y 3000. Desde finales del año 2014, el SSE Composite nuevamente entró en una fase de alta volatilidad. En solo dos años creció en 2,5 veces, y ahora, otra vez, comenzó a caer bruscamente. Los expertos consideran que: hoy en día, la Bolsa de valores de Shanghái está repleta de acciones sobrevaloradas y lo que está sucediendo ahora es una burbuja más.

Invertir en el índice SSE Composite es posible adquiriendo el homónimo del ETF SSE Composite de Shanghái. También señalamos un ETF que en menor medida da seguimiento a este índice, pero es más popular en occidente: Morgan Stanley China.

Índices internacionales

En virtud de razones técnicas, los índices que se componen de acciones de una o varias Bolsas de un país son más fáciles de calcular. Sin embargo, en una época de globalización, para los inversores esto no es suficiente. Ellos no solo necesitan los índices nacionales, sino los internacionales, donde compiten entre sí compañías de diferentes países. Y en la última década, estos índices han comenzado a aparecer. Desafortunadamente, debido a la tradición, estos siguen siendo más desconocidos que los índices nacionales, además, su método de elaboración a veces provoca dudas. Sin embargo, para tener un cuadro general, citaremos algunos de ellos.

Global Dow

Este índice se calcula desde el año 2000. Su cesta incluye 150 empresas mundiales, elegidas por los compiladores como «las mejores». El criterio de inclusión en el índice es impreciso: no solo se considera el tamaño real de la compañía, sino también su «potencial». En este índice todos poseen igual peso (equal weight). En él entran las 30 compañías del índice Dow 30, así como otras que no son norteamericanas, como Mobile (HKG: 0941), Deutsche Bank (XETRA: Deutsche Bank [DBK]), Gazprom (MICEX: Gazprom [GAZP]), Panasonic (OTCMKTS: PCRFY), Siemens (XETRA: Siemens [SIE]).

Como se aprecia en el gráfico, la dinámica de Global Dow es similar a la dinámica de los principales índices occidentales: recesión en los años 2001-2002, auge en 2003-2007, derrumbe en 2008, recuperación desde 2009. Además, la burbuja de las puntocom afectó a este índice en menor medida que al Dow 30. En cambio, la recuperación después del año 2009 resultó más lenta que la de los índices norteamericanos, recordando más a la situación británica. Dado que el índice comenzó a calcularse durante las crisis de los años 2000, su rentabilidad a largo plazo es difícil de valorar. El crecimiento general durante toda su historia, sigue siendo modesto – en 2,5 veces en 15 años (6% anual). Pero hay bases para creer que los años venideros serán más favorables para este índice.

Es posible invertir en el índice Global Dow, obteniendo su fondo de seguimiento SPDR Global Dow.

S&P 1200

Como puede adivinarse por el nombre, este es un análogo al S&P 500. Incluye mil doscientas de las mayores empresas de 31 países, y se calcula desde el año 1997. Todo es ponderado por capitalización.

Desafortunadamente, el método de elaboración de este índice permite considerarlo global, solo en parte. S&P 1200 es solo un conjunto de varios índices regionales.

- S&P 500 (EE. UU.)

- S&P/TSX 60 (Canadá)

- S&P Latin America 40 (México, Brasil, Perú, Chile, Colombia)

- S&P/TOPIX 150 (Japón)

- S&P Asia 50 (Hong Kong, Corea, Singapur, Taiwan)

- S&P/ASX 50 (Australia)

- S&P Europe 350 (Eurozona, Suiza, Suecia, Noruega, Gran Bretaña)

Una serie de regiones (África, Oriente Próximo) están excluidas del índice. Las demás regiones están incluidas de acuerdo a cuotas: 350 compañías de Europa, 150 de Japón, 50 del resto de Asia, etc. Estas cuotas no dependen del número real de grandes empresas de estos países, y no presumen de un criterio de mercado «de corte». Por ejemplo, si un centenar de compañías del sureste asiático resultan igual en magnitud que cuatro centenares de compañías de EE. UU., el índice, de todos modos, solo incluirá las norteamericanas, puesto que para ellas están disponibles más puestos. Además, a pesar de estos sesgos, el índice S&P 1200 cubre un 70% de toda la capitalización de las compañías mundiales, y en este sentido se considera global y relativamente representativo.

En los principales recursos de internet, la información acerca de este índice está dada solo a partir del año 2011, por eso es difícil decir cuál fue su comportamiento incluso antes del periodo de crisis del año 2008. Solo está claro que ahora crece de manera estable. Los últimos tres años su crecimiento ha sido de un 50%, es decir aproximadamente un 14% anual.

Para invertir en el índice S&P 1200, como regla, la gente adquiere los 10 fondos de la familia iShares Clobal NYSE Arca, los cuales dan seguimiento a sus áreas particulares (finanzas, salud, energía, tecnología, etc): IXJ, IXC, IXN, KXI, IXP, IXG, MXI, EXI, JXI, RXI.

MSCI Emerging Markets

Si el índice S&P 1200 es discriminado en favor de los países occidentales, el MSCI Emerging Markets se construye con el principio opuesto: está dedicado exclusivamente a los mercados de «segundo nivel». El índice se calcula desde el año 1988. El número de compañías de su cesta no es constante. Ahora, 833 de 23 países – miembros de BRICS (Brasil, Rusia, India, China y República Sudafricana), Corea del Sur, Taiwan, República Checa, Turquía y una serie de otros países. A pesar de la presencia en el índice de gigantes como China, este cubre una parte relativamente pequeña del mercado mundial – 13% del total de la capitalización de las empresas. Pero en cambio, cada país incluido está muy bien representado: el índice envuelve un 80% del mercado de capitalización de cada uno de ellos.

En el primer gráfico que vimos el MSCI Emerging Markets se asemeja al gráfico del Global Dow. Sin embargo, el crecimiento del MSCI Emerging Markets en los años 2003-2007 resultó más veloz. Y en muchos países del índice esto fue un «periodo de oro» de mucho desarrollo económico. En estos cinco años el MSCI Emerging Markets creció en cinco veces, mientras el Global Dow, solo en 3,5 veces. Después, ambos índices, casi igual (en 2,5 veces), «se asentaron» durante la crisis del año 2008, pero salieron de esta a su manera. El MSCI Emerging Markets se recuperó de la posición anterior a la crisis casi tan rápido como los índices norteamericanos, pero luego, se estancó un largo periodo en un valor aproximado de 400. Global Dow se quedó en un «hoyo» durante los años 2009-2011, pero luego entró en crecimiento estable. Sacando balance, desde el año 2008 y hasta nuestro tiempo, el índice MSCI Emerging Markets posee una rentabilidad negativa, y no se conoce cuándo cambiará esta tendencia.

Esta selección fue realizada por la compañía bróker Exante, que da a los inversores acceso directo a las principales Bolsas de valores del mundo.

Pruebe a operar con acciones a través de Exante. Para probar la plataforma comercial, abra una cuenta de demostración y utilícela sin riesgo ni compromisos. En la cuenta demo tiene disponibles 1 millón de dólares. A diferencia de muchas otras compañías, Exante no limita el tiempo de acción de la cuenta demo.