¿Qué dicen los expertos de Wall Street sobre el informe trimestral de la compañía?

Facebook (NASDAQ: Facebook [FB]) generó beneficios de 0,50 dólares por acción, superando las expectativas de 0,47 dólares. Este fue un beneficio mayor de lo esperado que fue aumentando de año en año en un 39% hata los 4.040 millones de dólares.

Este fue otro gran trimestre para nuestra comunidad, señaló el Director Ejecutivo Mark Zuckerberg.

«Sigue creciendo el compromiso en nuestra familia de aplicaciones y seguimos centrados en la mejora de la calidad de nuestros servicios».

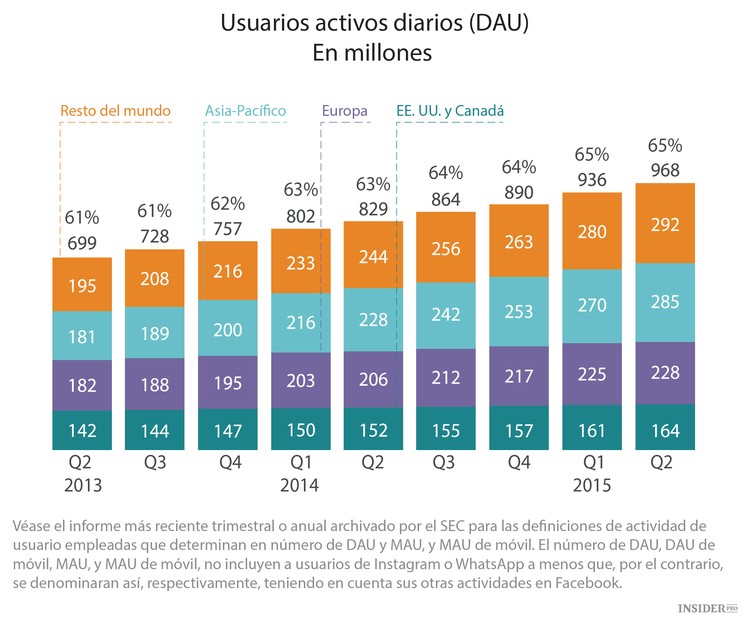

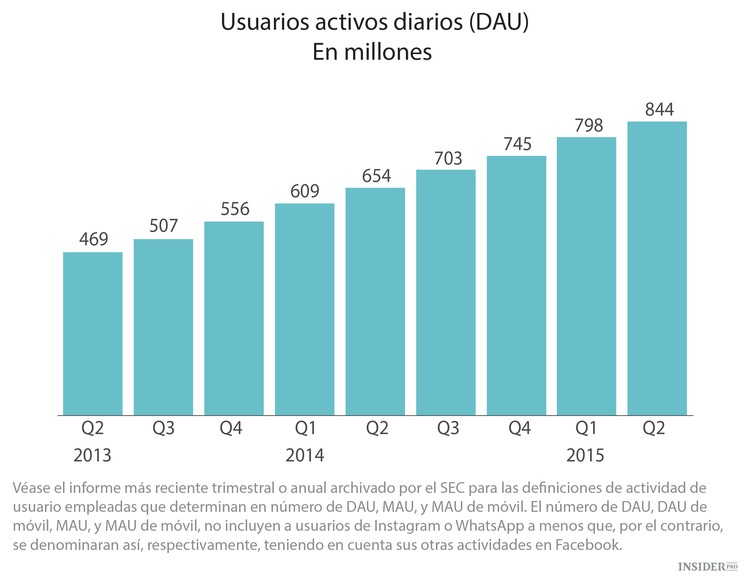

Los usuarios activos diarios subieron un 17% hasta 968 millones, pero eso fue un poco menos de los 970 millones previstos por los analistas.

El valor cerró a 96.990 dólares el miércoles y cayó en el 2% tras la noticia.

Los analistas de Wall Street que cubren Facebook son en una parte optimistas. De las 16 notas de investigación leídas por Business Insider, 15 analistas mantuvieron una recomendación de «compra» o «sobreactuar» sobre el valor. Sus precios objetivos están entre los 105 dólares y los 125 dólares. Solo un analista es netrual. Ninguno habla de vender.

De lo que hemos leído, mucha de la excitación sobre Facebook no es realmente sobre Facebook en el sentido tradicional. Es más acerca de nuevas plataformas – como Instagram, Oculus, WhatsApp y FB Messenger – y las oportunidades de monetizar. Aquí mostramos algunas estimaciones de los expertos:

SunTrust: Optimista

- Recomendación: Comprar

- Precio objetivo: 125 dólares

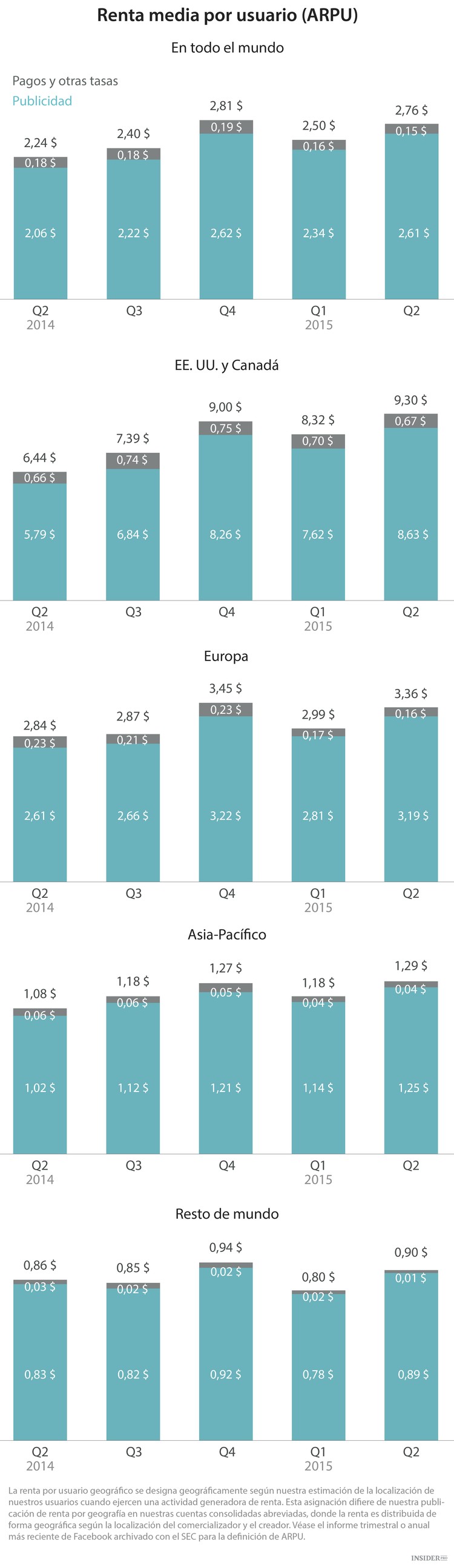

Comentario: La «monetización de los usuarios de móbiles continúa mejorando a pasos agigantados y a medida que todos los usuarios de móviles continúan aumentando, vemos esto como un motor de crecimiento clave que va en aumento. Creemos que hay una cantidad desorbitada de valores opcionales para Facebook ya que va dirigida a estos grandes mercados con su tremenda base de usuarios establecida y por tanto nuestra recomendación de Compra».

Jefferies: Optimista

- Recomendación: Comprar

- Precio objetivo: 120 dólares (ajustado desde 105 dólares)

Comentario: «FB continúa publicando impresionantes anuncios y obtiene beneficios por encima de nuestras estimaciones, aunque con una dura competencia. FX presionó los resultados de nuevo de forma negativa en el 2º trimestre. Continuamos viendo múltiples impulsos de crecimiento significativo en Instagram, nuevos formatos de anuncios que incluyen publicidad en vídeo, Facebook Audience Network, con un mejor precio para la publicidad, y WhatsApp. La dirección estrechó los límites para la guía opex de todo el año, algo positivo».

FBR: Optimista

- Recomendación: Sobreactuar

- Precio objetivo: 118 de dólares (ajustado desde 94 dólares)

Comentario: «Los resultados de Facebook defienden nuestra tesis de que la empresa está posicionada de forma única para aumentar su cuota sobre el creciente mercado de la publicidad por móvil, una función de su formato de producto, un bien de información único (por ej.; nombres de usuario definitivos e inicio de sesión entre dispositivos), un robusto historial de innovación».

Wells Fargo: Optimista

- Recomendación: Sobreactuar

- Precio objetivo: 115-120 dólares

Comentario: «Vemos la evolución de las plataformas sociales como el desarrollo del mercado digital más significativo desde la aparición de formas de búsqueda, y creemos que el aumento del público de Facebook, sus capacidades para cumplir metas y la conectividad social ofrecen oportunidades para los comercializadores del mercado en la categoría, tamaño y espectro regional. En resumen, vemos obligatoria la participación de los comercializadores en la plataforma de FB, y esperamos que FB sea el líder beneficiario en acciones de los fondos que fluyen hacia las plataformas sociales y de la publicidad en móviles».

Deutsche Bank: Optimista

- Recomendación: Comprar

- Precio objetivo: 115 dólares (ajustado desde 100 dólares)

Comentario: «Predicamos nuestra tesis positiva: 1) un crecimiento estable en precio y eficacia para el núcleo de FB que conduce al alza en el siguiente periodo consensuado, como muestra el segundo trimestre, 2) posteriores revisiones de las estimaciones fuera del año fiscal cuando FB comienza a monetizar sus otras apps, y 3) casi sin múltiple expansión».

Raymond James: Optimista

- Recomendación: Sobreactuar

- Precio objetivo: 115 dólares (ajustado desde 110 dólares)

Comentario: «Estamos empujados por la continua fuerza de los núcleos de plataforma y creemos que el aumento de la monetización de nuevas plataformas, entre las que se incluye Instagram (aumento lanzado en 2H15), Oculus, (lanzamiento de dispositivo en el primer trimestre de 2016), WhatsApp y FB Messenger, debe continuar motivando el crecimiento sólido».

Goldman Sachs: Optimista

- Recomendación: Comprar

- Precio objetivo: 110 dólares (ajustado desde 102 dólares)

Comentario: «Vemos la historia de la publicidad por móvil de Facebook que continúa en una trayectoria robusta con motores potenciales al alza en 2H15, incluido Instagram, vídeo y la publicidad dinámica de productos. Además, nuestras comprobaciones en el sector sugieren un crecimiento en los publicistas de marcas que compiten en licitaciones con comercializadores directos tradicionales, que vemos como un estimulador cada vez mayor del aumento en el precio».

Credit Suisse: Optimista

- Recomendación: Sobreactuar

- Precio objetivo: 110 dólares (ajustado desde 106 dólares)

Comentario: «Si miramos hacia adelante en 2016, y todavía más lejos, creemos que Facebook permanecerá posicionado beneficiándose de las múltiples iniciativas que incluyen: 1) Premium Video, que debería ejercer un mayor impacto en 2H15, 2) Instagram, y 3) la adopción continuada de Audience Network. Mirando más hacia el futuro, existe opcionalidad desde las todavía monetizadas posesiones como WhatsApp».

Baird: Optimista

- Recomendación: Sobreactuar

- Precio objetivo: 110 dólares (ajustado desde 96 dólares)

Comentario: «Mientras que las nuevas iniciativas (Instagram/Messenger/WhatsApp/ Video) puede que tengan un menor impacto acusado en el crecimiento de la renta a corto plazo, creemos que el enfoque de la gestión en la optimización de la experiencia del usuario tendrá un fruto financiero más significativo a largo plazo».

Morgan Stanley: Optimista

- Recomendación: Sobreponderado

- Precio objetivo: 110 dólares

Comentario: «La aceleración de los beneficios en publicidad de FB por usuario y una rentabilidad mayor de la esperada nos infunde optimismo sobre la habilidad de FB para continuar jugando con una cuota más amplia de presupuesto en publicidad y realizar revisiones al laza aunque el crecimiento trimestral del dólar sea mayor».

Stifel: Optimista

- Recomendación: Comprar

- Precio objetivo: 108 dólares (ajustado desde 95 dólares)

Comentario: «Creemos que la historia se convierte cada vez más en un crecimiento sostenido a largo plazo y observamos que Facebook se enfrentará a competencias más leves durante el año. Facebook mantiene catalizadores clave en publicidad de vídeo, la monetización de Instagram, y la monetización fuera de plataforma, y a un mayor plazo, la monetización potencial de FB Messenger, WhatsApp y otras aplicaciones más especulativas como Oculus. Más ampliamente, los informes de terceras partes sugieren que Facebook ha aumentado de forma significativa sus clics, ahora la mitad de la actividad de búsquedas y ~15x la media de anuncios tradicionalmente publicados».

Mizuho: Optimista

- Recomendación: Comprar

- Precio Objetivo: 107 dólares (ajustado desde 104 dólares)

Comentario: «Facebook continúa teniendo uno de las mayores TCAC entre las compañías de Internet de gran capitalización (40%+) y uno de los mejores perfiles en cuanto a margen operativo de las compañías de Internet de gran capitalización. Compraríamos ante cualquier signo de debilidad, ya que Facebook continúa siendo nuestra elección prioritaria».

Macquarie: Optimista

- Recomendación: Sobreactuar

- Precio Objetivo: 106 dólares (ajustado desde 92 dólares)

Comentario: «Es muy importante la contribución del usuario que, según nuestra opinión, es una medida de análisis fundamental, y que en su caso continúa siendo excepcionalmente fuerte. El núcleo del negocio de la publicidad se aceleró ligeramente conforme al ajuste del mercado de divisas. El vídeo es claramente el factor clave y esperamos que se mantenga. De hecho, creemos que Facebook lanzará un competidor más directo a YouTube mediante una aplicación independiente centrada en el vídeo. Aunque no se sabe aún su lanzamiento (probablemente en 2016), esta no es una idea convencional y, si estamos en lo cierto, supondrá un impulso significativo».

Bank of America Merrill Lynch: Optimista

- Recomendación: Comprar

- Precio Objetivo: 105 dólares

Comentario: «Aunque a Facebook en este trimestre le haya faltado el gran factor positivo de sorpresa de los trimestres anteriores a 2014 o los recientes resultados de Google, los resultados en el segundo trimestre sugieren que la participación en Facebook es fuerte (65% de los usuarios visitan el sitio diariamente) y que la transición al móvil continúa siendo un mayor impulso para Facebook que para cualquier otra compañía de gran capitalización del grupo de Internet. Con la monetización de Instagram por delante (estimamos que podría ser una oportunidad de 4.000 millones de dólares) pensamos que Facebook está en la mejor posición del sector para alcanzar/superar las expectativas».

Barclays: Optimista

- Recomendación: Sobreponderado

- Precio Objetivo: 105 dólares (ajustado desde 98 dólares)

Comentario: «Aunque creemos que las expectativas habían crecido demasiado en la prensa, y los resultados no correspondan del todo a los rumores, vemos los resultados como otro fehaciente indicativo de la fortaleza de Facebook en el mercado global».

Pacific Crest: Neutro

- Recomendación: Relevancia en el sector

- Precio Objetivo: No disponible

Comentario: «Facebook registró unos muy buenos resultados en el segundo trimestre. Tanto los ingresos como el EBITDA superan nuestras estimaciones. Los grandes impulsores fueron la gran cantidad de publicidad y el número de anuncios basados en preferencias, mientras que el precio por anuncio se reduce secuencialmente. Continúan los sólidos resultados, pero la valoración y las expectativas siguen impidiendo que recomendemos Facebook».

La tendencia de los usuarios activos diarios continúa siendo al alza, pero el ritmo de crecimiento se va desacelerando un poco.