Una estrategia interesante para quienes quieren mantener su dinero durante un período de gran turbulencia.

La semana pasada fue desastrosa para los mercados mundiales y esta semana no ha podido empezar peor. Estas malas noticias hacen presagiar el fin de la tendencia alcista registrada en los mercados. No obstante, también hay buenas noticias para los inversores: existe una forma inteligente y comprobada de que mantengan una posición estable incluso ante una crisis, siempre y cuando tengan una visión a largo plazo.

Cómo comprar acciones si espera que el mercado se hunda

El mercado bursátil es la mejor opción para los inversores que tienen horizontes de inversión a largo plazo. También conviene a los inversores que no se preocupan por saber el momento perfecto de las subidas y bajadas en el precio de las acciones.

Dicho esto, tener una visión a largo plazo es beneficioso para los inversores que se preocupan de si están comprando en el momento en el que el precio de las acciones se encuentra en su nivel más alto.

La estrategia clásica denominada promedio del costo en dólares puede ayudar a reducir los riesgos relacionados con la caída del precio de un activo.

El concepto es muy fácil de entender: invertir una cantidad determinada de dinero en un activo en determinados periodos de tiempo. Si el precio del activo cae, obtendrá más acciones por la misma cantidad de dinero y, cuando este se recupere, habrá gastado menos de media por cada acción comprada que si hubiera comprado las acciones a su precio más alto antes de la caída.

La estrategia del promedio del costo en dólares no consiste en perder dinero cuando el mercado bursátil se derrumba, sino en comprar una cantidad mayor de acciones a precios más bajos, lo que significa que obtendrá mayores ganancias cuando el mercado se recupere.

Cómo la estrategia del promedio del costo en dólares funcionó con éxito durante la última crisis

Consideramos lo que le hubiera pasado a un inversor que se lanza al mercado bursátil cuando se situaba por última vez en su nivel más alto: octubre 2007. Se podría decir que esta era la peor época para comprar. Nuestro hipotético inversor invierte 50 dólares en un fondo del S&P 500 a principios de cada mes, empezando en octubre de 2007, el nivel más alto alcanzado por el mercado antes de la gran crisis.

Esto es lo que le pasó al S&P 500 si tomamos como punto de partida el máximo nivel alcanzado.

El índice cayó más o menos de forma constante hasta los peores momentos de la crisis financiera en otoño de 2008, lo que causó su derrumbe, y hubo que esperar hasta marzo de 2009 para observar los primeros síntomas de recuperación.

La clave del experimento de nuestro inversor es ser constante. A pesar de las variaciones en los precios de las acciones, siempre destina 50 dólares al fondo en el primer día de operaciones de cada mes.

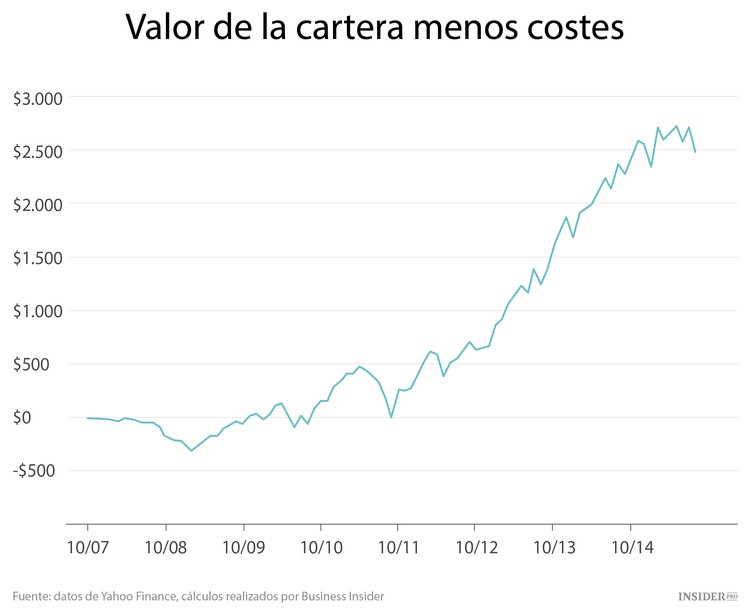

En función de los cambios del índice S&P 500, calculamos las ganancias de nuestro inversor, restándole los 50 dólares de coste mensuales.

El valor de la cartera de nuestro inversor a fecha de 1 de agosto de 2015 es de 7.230,13 dólares. Si en vez de esto hubiera guardado los 50 dólares en efectivo, solamente tendría 4.750 dólares. Por lo tanto, la rentabilidad obtenida con esta inversión, aunque empezara en la última gran subida, justo antes de que el mercado empezara a caer, es de 2.480,13 dólares. Esto representa la respetable rentabilidad de un 52,2%, es decir, una tasa de rendimiento anual de un 5,5%.

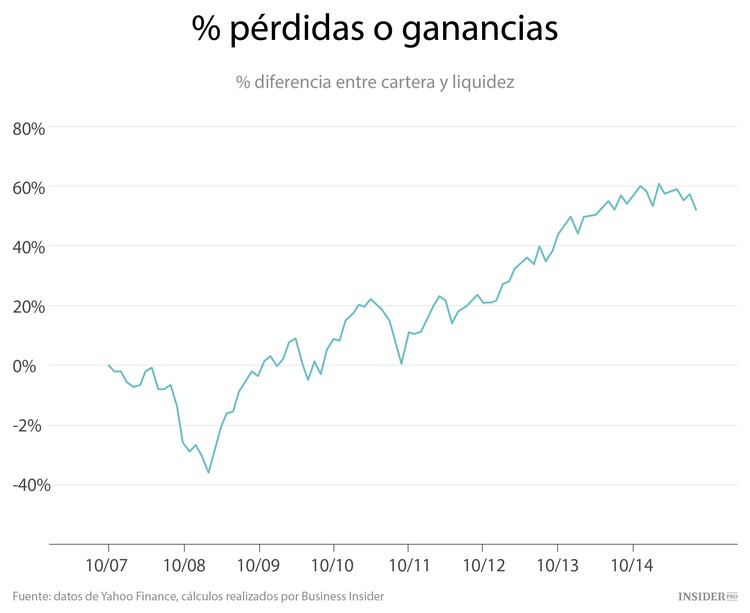

Para tener otra perspectiva indicamos también un porcentaje de pérdidas o ganancias, comparado con guardar los 50 dólares de cada mes en efectivo:

La situación se puso bastante fea al agudizarse la crisis financiera a mitad de 2009, cuando el S&P 500 tocó fondo en marzo de ese mismo año. En el nivel más bajo para nuestro inversor, a principios de febrero de 2009, esto supondría una caída de un 36%.

Debido a la naturaleza humana de aversión al riesgo, nuestro hipotético inversor podría haber sentido la tentación de abandonar su plan de inversión durante los peores meses. Es decir, al ver este gráfico le hubiera entrado pánico ante la caída.

No obstante, si nuestro inversor mantiene su plan y sigue invirtiendo 50 dólares todos los meses, incluso en los peores momentos, una vez que el mercado se recupere obtendrá unos beneficios bastante interesantes.

Por qué nunca se habla de esta estrategia

La estrategia del promedio del costo en dólares no resulta muy atractiva, ya que llama más la atención vender cuando los precios están en lo más alto y comprar cuando están en su nivel más bajo.

Está claro que las ganancias serían mucho mayores si gana la lotería del mercado bursátil al saber cuándo se sitúa en su nivel más alto y más bajo. No obstante, casi todo el mundo que intenta hacer esto acaba perdiendo mucho dinero.

Si tiene una perspectiva de inversión a largo plazo y puede aguantar el ver caer el valor de su cartera de forma temporal en los malos momentos, empezar a invertir en acciones, incluso cuando el mercado roza su nivel más alto, puede no ser algo tan malo como parece. El mercado siempre acaba recuperándose, así que si puede aguantar las malas rachas, no se asuste.