¿Quiénes son los inversores activistas, por qué no les gustan a la gente y cómo afectan el destino del mundo?

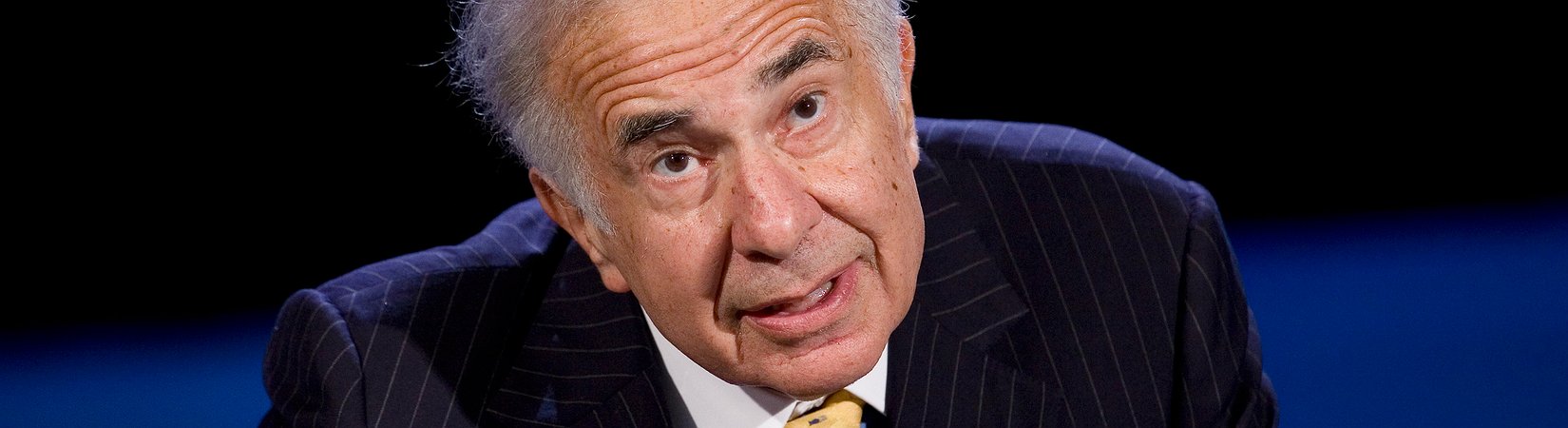

Los nombres de inversores como Carl Icahn, Bill Ackman y Daniel Loeb están en boca de todos. Estas personas realizan acuerdos multimillonarios y cambian el destino de las empresas, sus cuentas en Twitter tienen muchísimos seguidores.

Controlan fondos, con un capital total de hasta 100 millones de dólares estadounidenses. En 2014, los activistas recibieron una quinta parte del flujo total de fondos dirigidos a fondos de cobertura. ¿Cómo lo hacen?

Bajo presión

Un inversor activista se define como una persona que emplea sus acciones en una sociedad para presionar públicamente en su gestión. Hay normalmente dos razones por las que un activista toma posición en una compañía. La primera es intentar aumentar el valor del accionista. La segunda es intentar provocar que la compañía efectúe cambios en sus políticas por razones medioambientales o políticas.

Independientemente de cuál sea la razón por la cual el activista participa, los inversores siguen un orden habitual. En primer lugar, el activista identificará una compañía como lista para mejorar y adquirir una importante participación en el la misma. La compañía o individuo debe cursar un formulario 13D que manifiesta su adquisición del 5% o más de las acciones en circulación. En segundo lugar, el activista normalmente explicará a través de las redes sociales o medios de comunicación tradicionales, por qué adquiere sus acciones y qué espera conseguir.

Si la finalidad es mejorar el valor del accionista, se podría sugerir vender divisiones con malos resultados, aumentar la recompra de acciones o dividendos o sustituir a los miembros del consejo. En tercer lugar, el activista buscará otros accionistas para que se unan a su causa, intentando presionar sobre la gestión.

Esta tercera fase puede ser corta o prolongarse en el tiempo dependiendo de lo extensivas que sean las demandas y la respuesta de la compañía. La última fase es, o bien el cumplimiento por parte de la compañía de las demandas del activista o un abandono de la posición del activista inversor, a veces las dos se dan al mismo tiempo.

Activación del valor

Hay varios retos obvios a los que se enfrentan los pequeños inversores si quieren duplicar lo que los inversores activistas pueden llegar a conseguir. Incluso con estas cuestiones, los inversores normalmente obtienen su recompensa por seguir el camino de los activistas. Un estudio de 2.000 «intervenciones» que abarca de 1994 a 2007, averiguó que las acciones tienden a subir cerca de un 6% durante el primer año después de que los activistas se involucren. Además, este estudio averiguó que las acciones continuaban sobreponderadas tras la entrada inicial.

Dos casos prácticos recientes proceden del famoso inversor activista Carl Icahn. En febrero de 2014, Icahn envió una carta a los accionistas de eBay (NASDAQ: eBay [EBAY]), detallando múltiples asuntos con el consejo de la compañía, y posiblemente perdió valor. Uno de los principales impulsos para la compra de acciones de eBay de Icahn fue presionar a la compañía para que separara sus negocios de mercado de PayPal (NASDAQ: PayPal [PYPL]). Después de dos meses de lucha con la compañía, Icahn eligió a un ejecutivo independiente como miembro del consejo de eBay. En una acción más que irónica, aproximadamente cinco meses más tarde, eBay anunció su separación de los negocios de mercado de PayPal, resultando en dos empresas de capital abierto. En otro ejemplo, Icahn tomó participación en Netflix (NASDAQ: Netflix [NFLX]) en 2012 sacando la compañía al público para que fuera objeto de adquisición por parte de un mayor demandante. Pensaba que compañías como Microsoft, Verizon, o incluso Amazon, podrían beneficiarse adquiriendo al líder online del video streaming.

Director Ejecutivo de Netflix, Reed Hastings

El precio de compra de Icahn fue de 58 dólares la acción, y su apreciación de la compañía obtuvo mucha atención por parte de otros inversores. En solo 14 meses las acciones subieron más del 450%. Icahn afirmó recientemente que cree que vendió Netflix demasiado pronto. El hecho de que las acciones se hayan más que duplicado nuevamente desde que las vendiera sugiere que tenía razón.

Sin embargo, a veces sucede al contrario. Un ejemplo se puede ver en el caso de Ekman, cuando en diciembre de 2012 dijo que había estudiado durante mucho tiempo el negocio de Herbalife y había llegado a la conclusión de que era un «un gran negocio». Tras el anuncio, las acciones de la compañía se desplomaron un 21% en tan solo dos días.

Invierta como un multimillonario

Recientemente, The Wall Street Journal ha analizado 71 casos de la interacción de activistas con las empresas de capitalización de 5.000 millones de dólares desde 2009. Se ha prestado atención a la forma de cambiar los márgenes de ganancias, los gastos corporativos, la eficiencia del personal y rentabilidad para los accionistas. Como escribe el periódico Vedomosti, los resultados confirmaron la opinión general: Lo mejor que puede hacer una empresa en una situación similar es no aceptar todas las demandas de los activistas.

Según la encuesta, las acciones de las grandes empresas que fueron «atacadas» por activistas a menudo muestran resultados mejores que el mercado. Pero la diferencia es pequeña - un promedio de unos 5 puntos porcentuales. Los beneficios de dichas empresas crecen un poco más lento que el promedio de la industria, pero con unos márgenes ligeramente superiores.

Con respecto al impacto a largo plazo sobre la economía de los activistas, no hay consenso. Laurence Fink, director ejecutivo de BlackRock, argumenta que los activistas dañan la economía, ya que se centran en los beneficios a corto plazo. La candidata presidencia, Hillary Clinton, promete una reforma fiscal, pero admite que gracias a ellos la gestión se comporta de manera más responsable.

Su junta

Según The Wall Street Journal, de las 38 empresas con los mejores resultados en el mercado, había 24 con activistas en la junta directiva. Entre los que siempre están luchando por un lugar en el consejo se encuentran Carl Icahn, los activistas de los fondos ValueAct Capital Management, Trian Fund Management y Relational Investors. Siete proyectos ValueAct de Jeff Ubben mostraron mejores resultados que el mercado y en los siete ha sido representante de la junta directiva.

Sin embargo, el hecho de que haya un representante en el consejo no es garantía de que las acciones de la empresa vayan a subir. 16 de las 40 empresas en las que los activistas ocupaban un lugar en el consejo mostraron resultados peores que el mercado.

Enemigos de los altos cargos

Los altos cargos de grandes empresas tienen sus propias razones para tratar a los activistas sin mucho entusiasmo. A Carl Icahn le gusta llamar idiotas a los altos cargos y constantemente se burla de ellos en Twitter.

Al tratar con el enorme flujo de dinero, los activistas, sin duda, a veces van demasiado lejos, perjudicando por error a la empresa o incluso quebrantando la ley. Sin embargo, a pesar de esto, pueden influir positivamente en el equilibrio de poder.

Los accionistas de Europa y Asia sienten que no necesitan a los inversores activistas. Los consideran como un problema en EE. UU. Además, no se olviden de las diferencias culturales: los inversores activistas europeos tienden a comportarse de manera más diplomática que sus homólogos estadounidenses.

Sin embargo, en el mercado de valores de cualquier país hay empresas ineficientes y jefes incompetentes. Las acciones de los inversores activistas ayudan a las empresas públicas a ser más eficientes y rentables.