En el marco del proyecto especial conjunto con el Prime Bróker EXANTE compartimos la opinión de Sergey Golubitsky sobre cómo diferenciar los instrumentos genuinos del análisis bursátil de los ficticios.

Si me preguntaran cuál es el peor mal del siglo XX, no dudaría en responder: «¡La metonimia!». En los años 20 del siglo pasado, en alguna parte de los venenosos subsuelos de los sistemas totalitarios, surgió un concepto peligroso. Los manipuladores, con su conocimiento, descubrieron la increíble ingenuidad de las personas que prefieren no creer en lo que ven sus ojos, ni en lo que sienten, ni en lo que experimentan, sino en los Nombres. Solo hay que llamar a la Cosa de otro modo y de inmediato en la conciencia de las masas el nuevo (y falso) Nombre es relacionado directamente con la Cosa. De tal forma que después se necesitan increíbles esfuerzos para romper con la falsa connotación.

Los manipuladores valoraron este descubrimiento y desde entonces lo han explotado exitosamente de cabo a rabo, rellenando la conciencia común desde la Antártida hasta Groenlandia con falsos conceptos, basados en el cambio de nombres. En todas las esferas de la vida – desde la cultura y el arte hasta la política y la economía.

Y esto no se hace por perfidia, sino por lo práctico que resulta: es mucho más sencillo controlar cambiando no a las personas y a las cosas, sino los nombres (etiquetas, espantajos, marcas) de las personas y cosas. Más sencillo y efectivo.

Hoy quiero ofrecerles una ilustración de cómo se utiliza la metonimia en el campo de las relaciones financieras, usando de ejemplo conceptos como la teoría del caos y la geometría fractal. Lo uno y lo otro han gozado de una popularidad única en los círculos bursátiles en los últimos 20 años, por eso, a los lectores interesados en el mercado financiero les será muy útil saber cómo están siendo manipulados. Y al mismo tiempo, aprender a diferenciar los instrumentos genuinos del análisis bursátil de los ficticios.

La geometría fractal fue descubierta por Benoît Mandelbrot – matemático hebreo nacido en el año 1924 en Varsovia, graduado en París, quien vivió la mayor parte de su vida en Estados Unidos. Mandelbrot sostuvo desde principio de los 50 la hipótesis del rechazo de la descripción de los fenómenos físicos y sociales mediante la geometría euclidiana.

Las figuras regulares (círculo, elipsis, triángulo, líneas rectas, etc.) casi no se encuentran en la naturaleza, en lugar de estas tenemos construcciones geométricas que, a primera vista, parecen carecer de forma, sin embargo, al ser examinadas de cerca demuestran sorprendentes propiedades estructurales.

En calidad de ejemplo de construcciones geométricas no euclidianas, sin embargo, orgánicas para la naturaleza, Mandelbrot menciona los litorales, las sierras, los relámpagos, las nubes, los árboles, las hojas, los copos de nieve, los cristales, la escarcha de los cristales, los corales, las estrellas de mar y los erizos, el sistema circulatorio, la estructura de los alvéolos y pulmones de los seres humanos y animales, así como... ¡el comportamiento de los precios en los mercados bursátiles!

La característica clave de las construcciones geométricas no triviales nombradas como fractales por primera vez en el libro de Mandelbrot, «Los objetos fractales: forma, azar y dimensión» (1975), es la autosemejanza, es decir, la capacidad que tiene una cosa para que su forma general coincida con la forma de sus propias partes. Un ejemplo clásico de una figura fractal es un copo de nieve.

Con el tiempo, la hipótesis creció hasta convertirse en toda una disciplina – la geometría fractal, cuyos conceptos básicos fueron generalizados por Mandelbrot en el libro «La geometría fractal de la naturaleza» (1982), y la adaptación de la teoría a los mercados financieros en sus últimos años en el libro «El (mal)comportamiento de los mercados», 2004.

Todos los libros de Benoît Mandelbrot están escritos en un lenguaje sencillo y disponible a la comprensión de los humanistas endurecidos como el propio autor de estas líneas. Por eso, recomiendo leer específicamente las fuentes principales, y no esas adaptaciones que en el caso de la geometría fractal bloquean el pensamiento racional con sus vagos análisis o con sus malintencionados términos científicos.

Sin embargo, nuestro oficio tuvo mala suerte: Mandelbrot era científico teórico y no un operador de bolsa, por eso en «El (mal)comportamiento de los mercados» ni siquiera se acordó de las recomendaciones prácticas, sino que solo marcó el vector de las futuras investigaciones. Como consecuencia, el término «geometría fractal» desatendidamente entró en caída libre en las ondas de la conciencia general de las masas, donde fue sometido a violaciones despiadadas y distorsiones.

El primero en discriminar los «fractales» en la bolsa fue el famoso operador y escritor Bill Williams, quien enriqueció el oficio de la bolsa de valores con el legendario (y nunca funcional) sistema de comercio Profitunity. Una imaginación valiente – Profitunity consta de los dientes, la boca y la mandíbula de un Cocodrilo – garantiza al sistema de comercio una frenética popularidad en nuestros días (Williams describió Profitunity por primera vez en 1995 en su libro «El caos de comercio», que fue luego dos veces complementado con los apócrifos: «Nuevas dimensiones de Trading» y «El caos de comercio II»).

Con la mano ligera de Williams la palabra «fractal», «Mandelbrot» y «caos» se convirtieron en parte de la vida diaria de los operadores de bolsa que no tenían ninguna idea sobre el verdadero significado de estas palabras hasta Williams, y tampoco la han encontrado después de leer los libros.

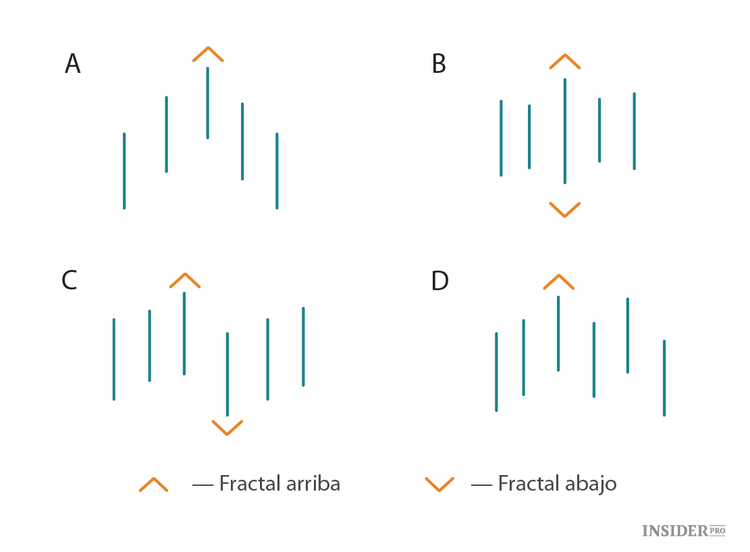

Y cómo pueden encontrarle sentido si el padre del Cocodrilo da la siguiente definición de un fractal: «Cualquier secuencia de cinco barras, en la que la barra de en medio es más alta (o más baja) que las dos anteriores y las dos siguientes crea un fractal».

Para mayor claridad y facilidad de interpretación de un «fractal» en la bolsa, Williams ofrece la siguiente visualización: «Extender la mano ante sí mismo, extendiendo los cinco dedos, con el dedo medio apuntando hacia arriba. Sus dedos son cinco barras consecutivas y el dedo medio es el máximo más alto, formando un fractal. En el fractal arriba estamos interesados solo en los valores máximos de las barras, y en el fractal abajo, solo en los valores mínimos de las barras».

Es decir, que ya sabe dónde está Mandelbrot y su geometría fractal, y dónde está Bill Williams y su adaptación del cocodrilo de un fractal para el mercado de valores.

Bill Williams no puede ser culpado: en las introducciones a los tres de sus libros él, con la perseverancia de un escolar, desarrolla muy a fondo e ingenuamente la teoría de Mandelbrot en el nivel de comprensión de los operadores ordinarios. Todo en esta presentación está correcto, e incluso es parecido a los pensamientos de Mandelbrot y de sus libros. Sin embargo, en cuanto se trata de aplicar la geometría fractal en el comercio aparece el fractal de cinco dedos, donde el medio es el más largo.

No podía ser de otra forma, porque el notable operador Bill Williams no tiene ningún conocimiento relevante, ni la educación adecuada para la adaptación profesional de la compleja teoría matemática de Mandelbrot a los mercados de valores.

La geometría fractal debe ser introducida al mercado de valores por personas completamente diferentes. Williams, sin embargo, hizo el trabajo sucio, y hoy en día Fyodor Bulkin proclama sobre los fractales en la bolsa de manera sabia, queriendo referirse por fractales, por supuesto, a una combinación con un dedo medio que sobresale.

Ahora volvemos al punto de partida – a una falsa metonimia. Evidentemente, la acabamos de conocer: los fractales de Bill Williams son la metonimia. Engañosa y fácil de manipular.

¿De qué tipo de manipulación estamos hablando? En primer lugar, a la conciencia general se le introduce el mito del Gran Misterio del Mercado – la teoría del caos y la geometría fractal. Entonces, bajo la apariencia de caos y fractal, se da una combinación de cinco dedos. Al final los Maestros del Conocimiento Fractal comienzan a enseñar a los neófitos, dándoles el Santo Grial de la bolsa.

Esa es la metonimia en su forma prístina de manipulación. ¡Una vez más, a partir de una motivación racional: una cosa – para enseñar al operador ordinario los dedos extendidos, y la otra, para enseñarle la geometría fractal!

Abordé el tema de la metonimia no solo con el fin de advertir sobre el peligro de la sustitución de la realidad mediante el uso de nombres falsos, sino también para animar a todos ansiosos de conocimientos genuinos a la búsqueda. La búsqueda de la realidad oculta detrás de la metonimia.

En el contexto de nuestro ejemplo también existe esta realidad. Por supuesto, no hay solo una adaptación completa de la teoría de Mandelbrot a los mercados de valores. Estas adaptaciones utilizan la geometría fractal justamente como geometría, y no como un combinación de cinco dedos. Es necesario, sin embargo, hacer un gran esfuerzo para descubrir el verdadero conocimiento.

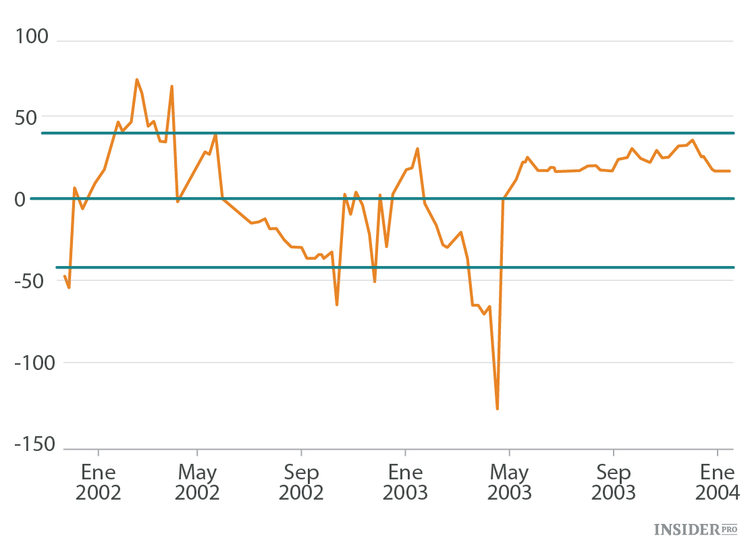

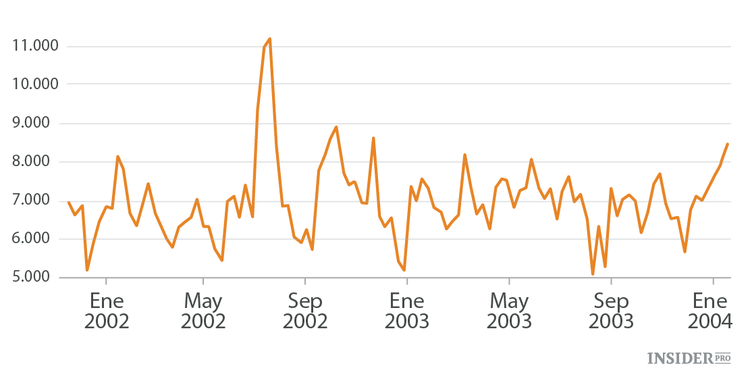

De los muchos ejemplos de la aplicación adecuada de la geometría fractal en el mercado de valores, yo llamaría al trabajo de Hans Hannula como uno de los primeros, en particular, su indicador de eficiencia fractal polarizada (PFE, por sus siglas en inglés), publicado por Hannula un año antes de la aparición de «El caos de comercio» de Bill Williams en la edición de enero de 1994 de la revista Technical Analysis of Stocks and Commodities.

Hans Hannula es ingeniero, programador y operador con 30 años de experiencia, no es sorprendente que su indicador adapte de manera profesional métodos tomados de la geometría fractal y la teoría del caos a los fenómenos del mercado de valores.

Traigo el ejemplo de Hannula, de nuevo, en el contexto de que la metonimia distorsiona la realidad. Imagínese que usted se ha enterado de la existencia de un instrumento para la aplicación adecuada del análisis fractal en el mercado de valores y ahora está tratando de conocer el trabajo de Hans Hannula más de cerca. Escribe el nombre del creador en Google y consigue tal sección de una realidad imaginaria.

No solo en la primera página de los enlaces, sino en todas las recomendaciones de Google no pude encontrar una sola referencia a Hans Hannula, creador del indicador de eficiencia fractal polarizada. Todo lo que ve en la imagen lleva a la página de este estafador.

Un cierto Al Larson, dueño de un título en ingeniería eléctrica e informática. El ingeniero Larson ofrece por 2.500 dólares un curso de formación en el que de forma astuta hace malabarismos con la terminología correcta – justo la que se espera al hacer la petición de Hans Hannula: caos, fractales, comercio, previsión de precios, intradía y así sucesivamente.

Si se ahonda mucho tiempo y con detalle en la página web de Larson es posible llegar al fondo del asunto: el «ingeniero» no ofrece nada de geometría fractal, sino que vende un embuste llamado Market AstroPhysics y las previsiones del mercado, sobre la base de los «ciclos astrológicos».

Disculpe, ¿pero qué tiene que ver esto con Hans Hannula? En la parte inferior de la página del Ingeniero Larson se hace alarde de esta obscenidad: «Antes Al utilizaba el seudónimo de escritor de Hans Hannula. Así se llamaba su abuelo».

Por lo tanto, si un neófito de la bolsa no tiene experiencia de búsqueda en la red, entonces, ni siquiera verá la PFE: en lugar de la geometría fractal, estudiará el disparate homérico de 2.500 mil dólares, frente a lo cual los cinco dedos fractales de Bill Williams parecerán tablas celestiales.

Así anda la cosa. Un artículo que tengo que terminar con el aviso alarmante: «Gente, tengan cuidado».