Ya está aquí la nueva era de las super fusiones tecnológicas. Pocos suelen sobrevivir.

En el otoño de 2015, Dell (NASDAQ: DELL) compró EMC por 67.000 millones de $ - la mayor fusión de la historia entre una empresa tecnológica en la tecnología pura y el segundo mayor acuerdo tecnológico.

En junio, Microsoft (NASDAQ: Microsoft Corporation [MSFT]) ha pagado la friolera de 26 mil millones de dólares por LinkedIn, convirtiéndose en la empresa más cara que Microsoft ha comprado.

Figuras de Silicon Valley como el inversor Marc Andreessen y el director ejecutivo de Salesforce (NYSE: Salesforce.com [CRM]), Marc Benioff, creen que esto es una señal de lo que se avecina.

Pero mientras que el director ejecutivo de LinkedIn, Jeff Weiner, está celebrando la venta, es posible que haya llegado el momento de hacer memoria y recordar los fantasmas de las fusiones del pasado. Tan solo unas pocas han acabado bien. El resto acabó en un desplome de los precios de sus acciones, confusión empresarial y despidos.

11.-Oracle BEA. Oracle (NYSE: Oracle Corporation [ORCL]) es realmente bueno haciendo adquisiciones. Cuando adquirió BEA por 8.500 millones de $ en enero de 2008, Oracle consiguió el software WebLogic que todavía hace funcionar su producto Fusion Middleware para desarrolladores.

10. Compaq-DEC. Compaq se hizo con Digital Equipment Corp., una empresa que llevaba fabricando servidores de ordenador desde la década de 1960, por 9.600 millones de $ en 1998. DEC tardó en reconocer que la industria del PC estaba despegando.

En el momento de la adquisición, DEC era una empresa estancada con altos costes de operación y pocos productos interesantes – problemas que Compaq heredó después de la fusión.

9. Symantec-Veritas. En 2005, el gigante de los antivirus Symantec (NASDAQ: Symantec Corporation [SYMC]) intentó comprar la empresa de almacenamiento de datos Veritas por 13.500 millones de $. El plan era convertirse en una empresa única para almacenar y proteger los datos corporativos.

A los inversores no les gustó el acuerdo y el precio de las acciones de Symantec se desplomó, por lo que el acuerdo final acabó teniendo un valor de tan solo 10.500 millones de $. Después de una década de decepciones, Symantec vendió Veritas por 8 mil millones de $ en el verano de 2015 en un acuerdo de compra apalancada.

8. Oracle-PeopleSoft. La adquisición que hizo Oracle del proveedor de software de recursos humanos PeopleSoft por 10.300 millones de $ fue un camino lleno de obstáculos. Oracle hizo dos ofertas públicas de adquisición que fueron rechazadas antes de que el Departamento de Justicia de Estados Unidos irrumpieran con las preocupaciones antimonopolio.

Finalmente, el acuerdo se cerró en noviembre de 2004. PeopleSoft sigue formando parte de la cartera de Oracle en la actualidad.

7. HP-EDS. Electronic Data Systems fue fundada en 1962 por el empresario y candidato a la presidencia de Estados Unidos Ross Perot. Proporcionaba servicios de externalización de TI a muchas empresas.

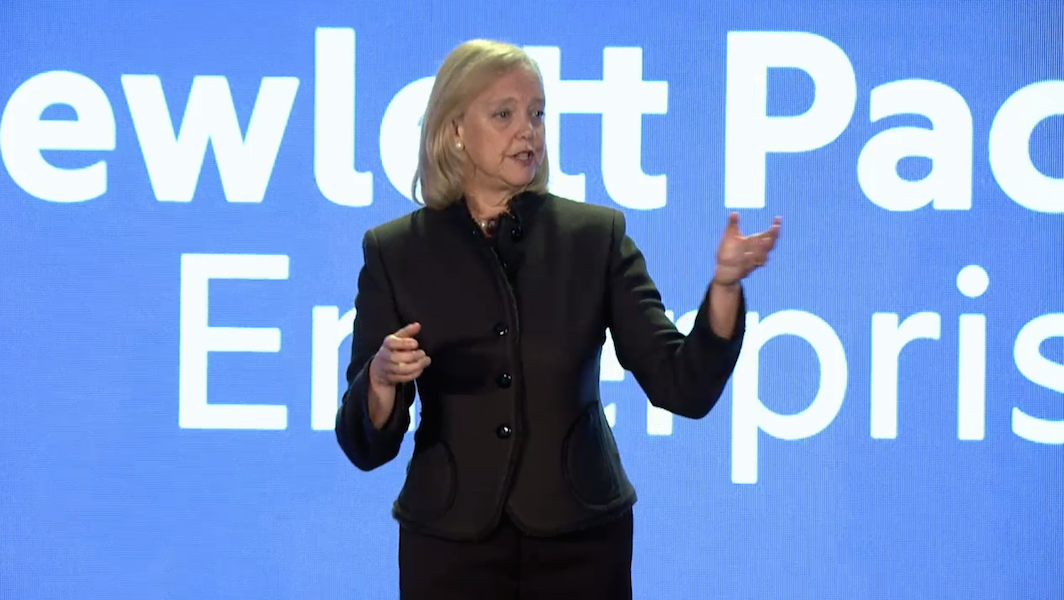

HP (NYSE: Hewlett-Packard Company [HPQ]) compró EDS en julio de 2008 por 13.900 millones de $ para formar la piedra angular de su unidad HP Enterprise Services. Esa unidad ha sufrido despidos regulares desde la firma del acuerdo. En mayo de 2016, HP Enterprise anunció la venta de la unidad a su competidor Computer Sciences Corp., formando una nueva empresa conjunta con ellos.

6. JDS Uniphase-E-Tek. En junio de 2000, justo en el punto culminante del boom de las puntocom, la empresa de tecnología óptica JDS Uniphase (NASDAQ: VIAV) compró E-Tek Dynamics, fabricante de componentes de redes ópticas, por 15.000 millones de $.

Al igual que muchas otras empresas de la época, JDS Uniphase se vio fuertemente afectada por el estallido de la burbuja, pero ha aguantado hasta que se dividió en dos compañías más pequeñas el verano pasado.

5. VeriSign-Network Solutions. Esta es otra reliquia de la era punto-com. En marzo de 2000, la empresa de seguridad de correo electrónico VeriSign (NASDAQ: VeriSign [VRSN]) compró el registrador de dominios Network Solutions por 20.800 millones de $. Network Solutions no solo vendía nombres de dominio - también era el organismo encargado de supervisar los dominios de nivel superior .com, .net y .org.

Pero VeriSign tuvo que acabar vendiendo su servicio de registro de nombres de dominio tras haber sido acusado de haber quebrantado la ley engañando a la gente para que visitara su página web. Si te equivocabas al poner la dirección que querías visitar, VeriSign te mostraba automáticamente una gran cantidad de anuncios.

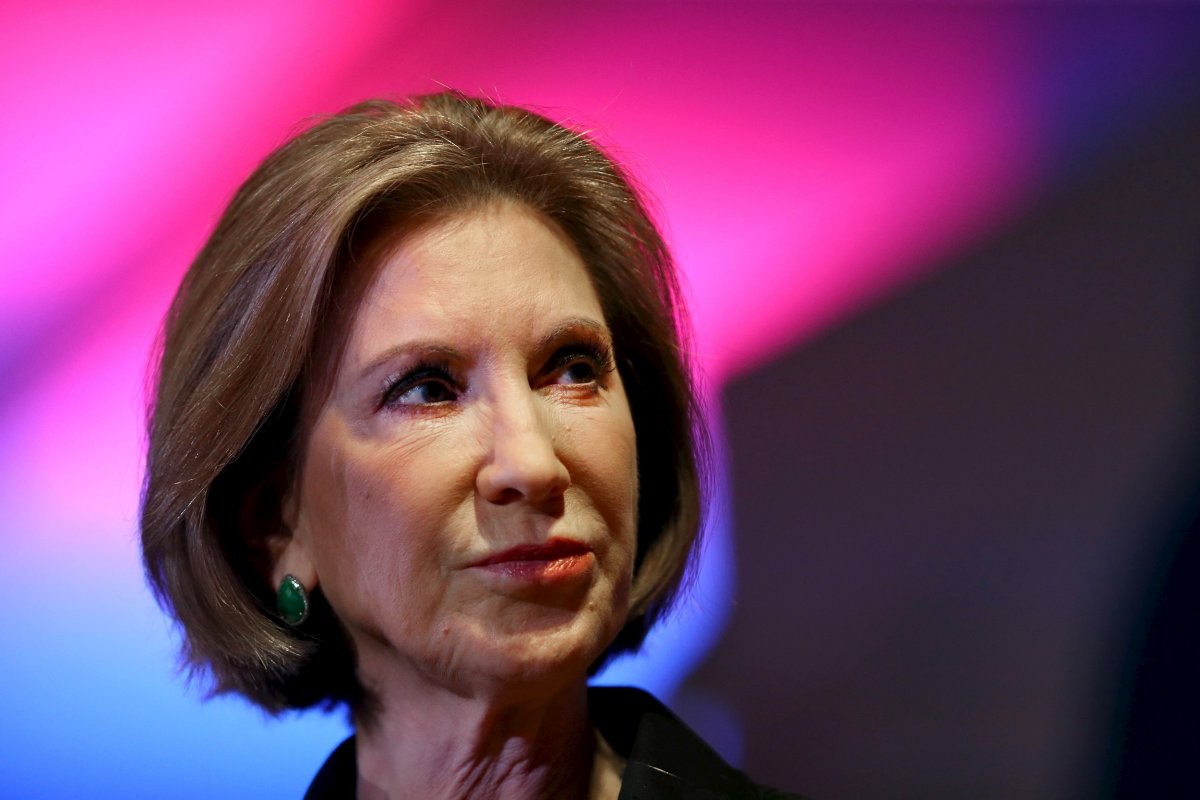

4. HP-Compaq. Bajo la dirección del excandidato presidencial estadounidense Carly Fiorina, HP (NYSE: Hewlett-Packard Company [HPQ]) se hizo con el fabricante de ordenadores Compaq por casi 19 mil millones de $ en el 2002.

En ese momento, HP tenía problemas con su negocio de ordenadores, al igual que Compaq - al menos en parte debido a la complejidad de la fusión de DEC. El resultado fue un desastre. Más de 30.000 empleados de HP fueron despedidos poco después.

3.-Microsoft LinkedIn. Aquí es donde llegan Microsoft y LinkedIn con su oferta de 26.200 millones de $. Sigue siendo una gran incógnita, pero Microsoft (NASDAQ: Microsoft Corporation [MSFT]) tiene grandes planes para unir Office y LinkedIn. Ya veremos en qué acaba todo.

2. JDS Uniphase-SDL. JDS Uniphase era una máquina de fusiones. En julio de 2000, justo después del acuerdo de E-Tek, también compró el fabricante de componentes SDL por 41 mil millones de $. A día de hoy, JDS Uniphase se divide en dos empresas: el fabricante de tecnología óptica Lumentum y el servicio de consultoría de red Viavi.

1. AOL-Time Warner. El Grande. En enero de 2000, AOL compró Time Warner por 181.600 millones de dólares en un movimiento que supuestamente convertiría al proveedor de servicios de Internet en un gigante de los medios.

Eso nunca sucedió, y en 2009 Time Warner convirtió a AOL en una compañía independiente con un valor aproximado de 3 mil millones de $. El mayor acuerdo de todos los tiempos se quedó en nada.