Netflix, Priceline y Ebix podrían haber multiplicado su capital más de 20 veces durante la última década. ¿Qué tienen estas historias de crecimiento en común?

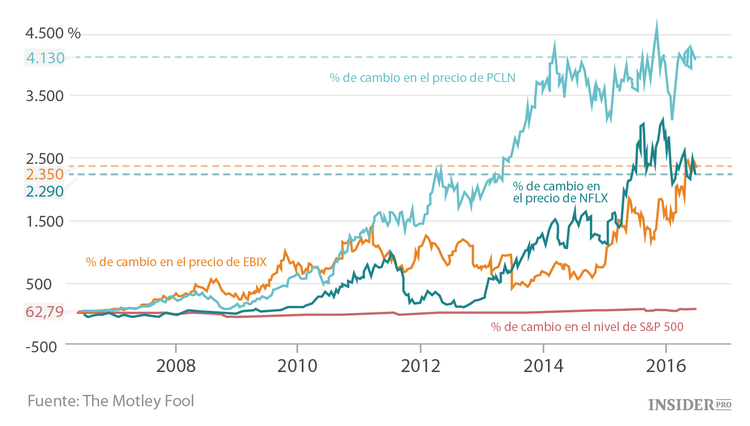

Durante los últimos diez años, el índice S&P 500 (NYSE ARCA: SPDR S&P 500 [SPY]) ha aumentado un 63%. Esa larga trayectoria estuvo llena de dificultades, como el colapso del mercado en 2008.

Dejando de lado los rendimientos modestos, muchas acciones proporcionaron grandes ganancias durante el mismo período. Permítanos mostrarle un grupo de tickers de tecnología y de bienes de consumo que obtuvieron rendimientos de al menos 20 veces en los últimos 10 años, convirtiendo una inversión original de solo 8.000 $ en una de más de 195.000 $.

La lista incluye el portal de ofertas de viajes Priceline Group (NASDAQ: The Priceline Group [PCLN]), el especialista en software para seguros Ebix (NASDAQ: Ebix [EBIX]) y el pionero en vídeos digitales Netflix (NASDAQ: Netflix [NFLX]). ¿Qué tienen estas diferentes historias de crecimiento en común y cómo puede averiguar el siguiente ganador del 2.000%? A continuación, le damos algunas pistas.

El especialista en viajes

Las acciones de Priceline subieron un 4.160% más gracias a las relaciones establecidas con los hoteles, a las adquisiciones inteligentes y a un rápido inicio de las ventas de viajes a través de los dispositivos móviles. Al mismo tiempo, la empresa emite un gran número de acciones nuevas para financiar algunas de sus mayores compras, aumentando el recuento total de acciones en un 24%. Sin tener en cuenta ese factor, la capitalización de mercado de Priceline se elevó más – un 5.200%.

Ocho mil dólares invertidos en Priceline en el verano de 2006 tendrían un valor de 340.800 $ en la actualidad. Sin la dilución de estas acciones, los inversores podrían haber disfrutado de unos valores en cartera de 424.000 $ en su lugar.

La compañía encontró un nicho de mercado en la organización de viajes de bajo costo, lo explotó al máximo con la ayuda de asociaciones inteligentes y marketing, así como recompensó ampliamente a los accionistas. Y estas acciones adicionales ayudaron a Priceline a llevar a cabo su estrategia de adquisición.

El especialista en seguros

Al igual que Priceline, Ebix también emitió nuevas acciones para financiar una serie de adquisiciones innovadoras. Durante la última década, el recuento de las acciones ha aumentado en un 32%, lo que disminuyó los ingresos de los accionistas de un 3.230% a un 2.420%.

Eso sigue siendo excelente: una inversión de 8.000 $ que se ha convertido en una de 202.000 $ durante este tiempo. Si la empresa de seguros pudo haber financiado su serie de adquisiciones estratégicas con dinero en efectivo, los rendimientos habrían sido de 266.000 $ en su lugar. En cualquier caso, Ebix ha hecho a sus inversores a largo plazo más ricos.

Además, como Priceline, Ebix encontró un único nicho de mercado y luego consiguió una presencia dominante allí. A pesar de la presencia de grandes empresas competidoras, Ebix se estableció como el líder en el campo de los sistemas de seguridad complejos. Aun así, la modesta capitalización de mercado de Ebix de 1,5 mil millones de dólares y solo 273 millones de dólares de ganancias, dejan una gran oportunidad para un crecimiento futuro.

El experto en medios digitales

Netflix tomó un enfoque diferente. Después de haber monopolizado el mercado de alquiler de DVD por correo a mediados de la década de 2000, Netflix cambió de rumbo hacia el streaming digital y creó un mercado totalmente nuevo.

Hoy en día, los DVD son algo secundario en las cuentas de resultados de Netflix. El servicio de streaming sirve a clientes de todo el mundo, domina el sector de alquiler de vídeos digitales en EE. UU. y sirve como plataforma de lanzamiento para muchísimas series originales de Netflix.

Las ventas se han disparado, pero los costes de la producción de contenidos han tenido un impacto negativo en las ganancias y los flujos de caja libre. La administración espera revertir esa tendencia en 2017 y más adelante, pero muchos inversores se muestran escépticos. Los precios de las acciones de Netflix han caído un 17% en lo que va de 2016.

Aun así, los inversores han disfrutado de un rendimiento de 2.340% en los últimos diez años. Ocho mil dólares invertidos a mediados de 2006 tendrían ahora un valor de 195.000 $. A diferencia de Ebix y Priceline, el crecimiento de Netflix no se ha basado en una serie de adquisiciones – de hecho, la compañía nunca ha comprado otra empresa.

El denominador común

¿Qué tenían estas tres historias de crecimiento futuro en común hace diez años? En pocas palabras, las tres empresas fueron conducidas por visionarios con planes sólidos a largo plazo.

Sin embargo, el progreso no siempre fue fácil. El director ejecutivo de Netflix, Reed Hastings, calculó mal la rapidez con la que podía salirse del negocio de DVD en 2011, lo que provocó el fracaso de Qwikster y la frustración de los accionistas.

Ebix fue hacia atrás entre 2011 y 2014, pero duplicó en 2015 cuando sus adquisiciones comenzaron a dar frutos.

Y Priceline enfrentó la creciente competencia en 2012 –mediante la adquisición de otro de sus rivales más pequeños, por supuesto. Ya hemos hablado sobre el papel del fundador de Netflix, Reed Hastings, en la conducción de la empresa hacia los servicios de streaming digitales ultraeficientes, a veces más rápidos que lo que el mercado estaba listo para manejar.

El nombre clave en Priceline fue el ex Presidente Ralph Bahna, que trajo la experiencia del sector de los cruceros, hoteles y aviones a este papel. Bajo su dirección desde el 8 de abril de 2004 al 31 de diciembre de 2012, las acciones de Priceline aumentaron un 2.150% en tan solo nueve años, mientras su estrategia de adquisiciones y asociaciones se afianzó.

Y la historia de Ebix siempre ha resonado con la extravagante presencia del director ejecutivo y presidente Robin Raina. Después de haber rescatado a una empresa deficitaria hace 16 años, Rainia indicó a Ebix hacia el único objetivo de participar en cada transacción de seguros, en todo el mundo. Ese objetivo todavía continúa y Raina está dispuesto a vender sus herramientas a través de las asociaciones si es necesario. Esto es todo acerca de la construcción de una presencia ubicua, con o sin la marca actual de Ebix.

Las marcas negativas en su gráfico de cotización no le distrajeron de los principales objetivos y las tres empresas se recuperaron con creces.

Ese es el tipo de sentido común que se debería ver en las actuales pequeñas empresas. Construir un negocio de streaming digital tan pronto como las conexiones de banda ancha de los consumidores lo permitan. Comprar rivales innovadores en cuanto aparezcan. Olvidarse de la expansión a nuevos mercados y centrarse en el campo de los seguros especializados.

En resumen, las empresas ganadoras deben ser las mejores en lo que hacen, incluso si tienen que crear ese mercado de la nada. Y depende de nosotros que los inversores encuentren a estos visionarios a largo plazo, a través de una cuidadosa investigación o de nuestro propio conocimiento profundo de la industria.