Hay muchas razones para preferir las acciones estadounidenses a las europeas. Este es el análisis de Nir Kaissar, colaborador de Bloomberg.

Las economías europeas - y por lo tanto los mercados de Europa - han pasado por momentos difíciles durante los últimos años a pesar de los esfuerzos de los bancos centrales para revitalizar la región. EE. UU., en comparación, ha sido todo un éxito (a pesar de que muchos inversores tienen poca confianza en la recuperación de EE. UU. tras la crisis financiera).

Vamos a echar un vistazo al rendimiento de las acciones europeas y estadounidenses durante varios años. El índice S&P 500 (INDEX: US500) recuperó el 12,6% anual durante 5 años en el periodo comprendido entre enero de 2011 y diciembre de 2015 (incluyendo dividendos), mientras que el índice MSCI Europe recuperó tan solo el 4,5% anual durante el mismo período.

A pesar del decepcionante rendimiento de las acciones europeas, los inversores finalmente parecían dispuestos a invertir en ellas durante los mejores días del año pasado. Según Bloomberg News, los inversores invirtieron 123.000 millones de dólares en acciones europeas solo en el año 2015.

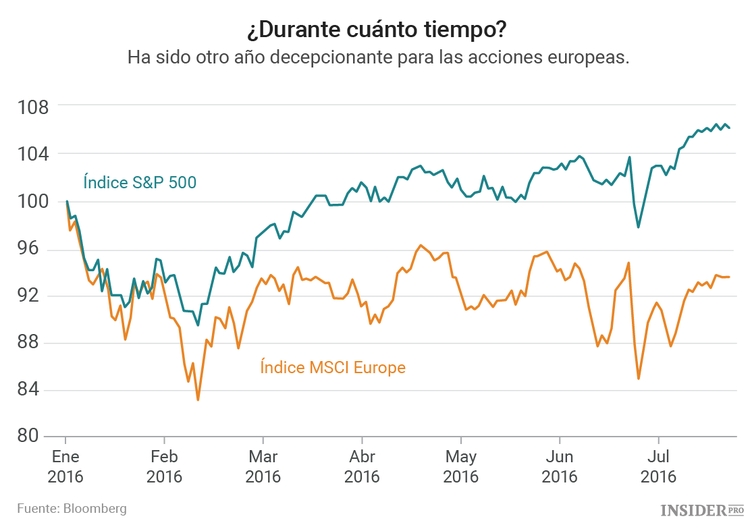

Pero desde entonces, las acciones europeas han pagado el valor de los inversores con más dolor. El S&P 500 ha subido un 6,1% este año hasta el lunes, mientras que el MSCI Europe un 6,4%. Por esa razón los inversores no confían demasiado en las acciones europeas ahora mismo, quienes han retirado 22.000 millones de dólares de las acciones europeas desde el referéndum sobre el Brexit celebrado el 23 de junio.

Antes de pedirles más valor - y más disciplina emocional e intelectual - vamos a darles algo de espacio a los inversores. Existen razones para preferir las acciones de Estados Unidos a las bolsas europeas. Por un lado, los cimientos son más fuertes en EE. UU. Aunque es cierto que la rentabilidad se ha deteriorado tanto en EE. UU. como en Europa, no hay nada más que se pueda comparar.

Los beneficios de las empresas europeas se han visto más afectados y durante más tiempo. El rendimiento sobre el capital del S&P 500, por ejemplo, se ha reducido un 21% desde su máximo del cuarto trimestre de 2013, mientras que el rendimiento del MSCI Europe se ha reducido un 53% desde su máximo del segundo trimestre de 2011. Además, a día de hoy las empresas europeas son la mitad de rentables que las empresas estadounidenses. En estos momentos, el rendimiento del capital del S&P 500 es del 12%, mientras que el del MSCI Europe es de tan solo el 6,6%.

La tendencia es también mucho mejor en EE. UU. que en Europa. La del S&P 500 es de un 6,4% por encima de su media móvil de 200 días, mientras que la del MSCI Europe se encuentra un 1,1% por debajo de su promedio móvil de 200 días. (Un precio de mercado que está por encima de su media móvil de varios días es considerado como un signo alcista, mientras que un precio que está por debajo de su media móvil es considerado como un signo bajista).

Teniendo en cuenta todas estas circunstancias, debo decir que ya no siento lástima por los inversores que están abandonando Europa.

Esos mismos inversores deberían preguntarse si las fortunas recientes de EE.UU. y Europa son cíclicas o signos de algo más duradero. Por supuesto, hay problemas en Europa que podrían apuntar hacia una continua debilidad - entre ellos un estímulo aparentemente ineficaz, el Brexit, y la inseguridad de los bancos italianos - pero es en estos momentos en los que los datos a largo plazo pueden ser de gran ayuda.

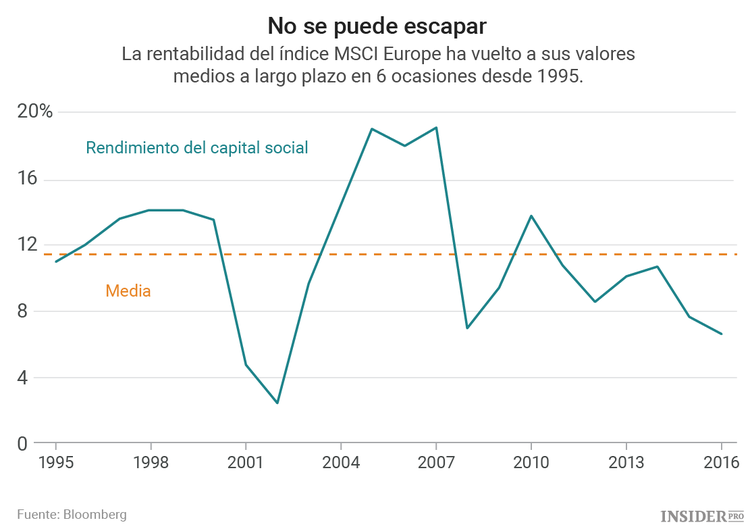

El índice MSCI Europe ha tenido tenido un rendimiento del capital medio del 11,4% desde 1995 (el período más largo para los que existen datos disponibles). En ese período, el rendimiento del MSCI Europe ha subido un máximo del 19,1% y ha caído hasta un mínimo del 2,4%. Y lo que es más importante, ha recuperado en 6 ocasiones su rendimiento medio, lo que supone aproximadamente una media de una vez cada 4 años.

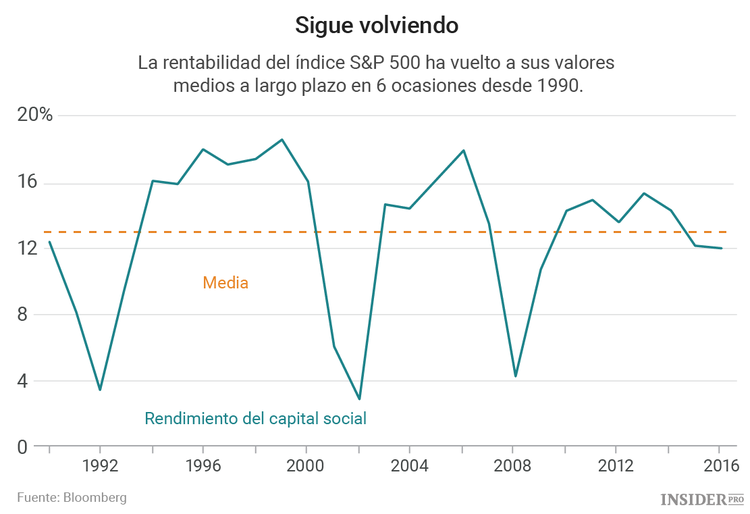

Consideremos ahora las mismas estadísticas para el S&P 500, que ha tenido un rendimiento medio del capital del 13% desde 1990 (el período más largo para los que hay datos disponibles). En ese período, el rendimiento del capital del S&P 500 ha subido a un máximo del 18,6% y ha caído hasta el 2,9%. Ha recuperado en 6 ocasiones su rendimiento medio, lo que supone aproximadamente una media de una vez cada 4 años y medio.

Teniendo en cuenta esos datos, EE. UU. y Europa no parecen tan diferentes después de todo.

Sin embargo, hay una diferencia esencial: EE. UU. y Europa se encuentran en puntos muy diferentes en sus respectivos ciclos.

A pesar de su tendencia bajista, la rentabilidad de EE. UU. todavía se sitúa cerca de su media a largo plazo - lo que implica que la rentabilidad de EE. UU. tiene un gran margen de caída. Sin embargo, la rentabilidad de Europa se encuentra en casi la mitad de su media a largo plazo – lo que implica que ya no puede caer mucho más.

Por supuesto, es posible que los ciclos de ganancias sean cosa del pasado y que el clima de inversión sea realmente diferente en esta ocasión. Y, sin embargo, cuando se trata de mercados e inversiones, basados en el análisis preciso de los datos, resulta que cuanto más cambian las cosas, más se repiten.