Sepa qué mercado debe observar, el de valores o el de bonos, para prever el futuro de la economía.

El mercado de valores es un lugar de emociones. Basta con mirar cómo los máximos récord del Dow Industrials (INDEX: Dow Jones Industrial Average [DJI]) cayeron tras la victoria de Donald Trump – mientras que hasta las elecciones, el mercado de valores se había preparado para subir, creyendo que Hillary Clinton ganaría.

El mercado de bonos también reaccionó – los precios cayeron y los rendimientos de referencia del Tesoro de Estados Unidos, que impulsan los tipos de interés, alcanzaron su nivel más alto en un año con expectativas de mayor inflación y nueva emisión de deuda con una nueva administración. La diferencia entre los rendimientos de bonos corporativos de alto riesgo y los bonos del gobierno de menor riesgo se redujo a medida que los inversores adquirieron bonos de mayor riesgo, para recompensas más elevadas, antes del resultado final de las elecciones.

Entonces, ¿cuál de los dos mercados es el más inteligente – el de valores o el de bonos – cuando se trata de prever lo que ocurrirá en los mercados financieros y en la economía? ¿La inflación perjudicará las perspectivas de crecimiento? ¿Qué mercado reflejará eso antes? Bob Johnson, director de análisis económico de Morningstar, afirmó:

"Las acciones y los bonos siempre han sido considerados como grandes indicadores de la actividad económica futura. El mito urbano sugiere que el mercado de bonos es más inteligente que el mercado de valores y a veces es una métrica más estable y fiable. O tal vez las acciones lideran la economía y los bonos lideran el mercado de valores".

¿La principal diferencia entre acciones y bonos? La evaluación del riesgo y de la recompensa en el mercado de bonos requiere instrumentos más precisos que en el mercado de valores. Los objetivos de inversión en bonos, incluyendo la generación de rendimiento o la cobertura de riesgo, realmente no pueden descartarse o recuperarse rápidamente con el cambio de la situación política u otros caprichos de negociación. Además, el mercado de bonos no tiene pesados índices que puedan distorsionar la visión global.

Es cierto que el mercado de valores es mucho más democrático con sus intereses comerciales e institucionales y con los participantes de las carteras de todas las dimensiones – siendo utilizado para determinar, de forma rápida, cómo nos sentimos en relación con la economía o para evaluar la actuación del gobierno. Técnicamente, el mercado de valores debería reflejar el potencial de ganancias de las empresas que representa y poco más.

El mercado de valores es un componente bastante considerado entre los principales indicadores económicos. Cuando la Reserva Federal habla sobre el "efecto de riqueza" de la apreciación de activos, para prever el poder económico, están hablando de acciones y de cómo las ganancias con acciones podrían traducirse en gastos.

"Evidentemente, tanto los tipos de interés como los mercados de valores son grandes indicadores del futuro de la economía. Las tasas de interés representan una relación causal directa. Por ejemplo, los tipos de préstamos más bajos estimulan el gasto empresarial o las compras de automóviles y viviendas, mientras que las tasas más elevadas podrían ralentizar esta actividad ", explicó Johnson.

"Sin embargo, el mercado de valores es más una cosa de ‘sabiduría de la multitud’, donde los inversores votan, basándose en su mejor información, sobre las perspectivas de ganancias que obviamente se ven impulsadas por la opinión de las personas en cuanto a las perspectivas económicas futuras. Existe un modesto efecto de riqueza de los elevados precios de las acciones, algo que la Reserva Federal ha tratado claramente de aprovechar. No obstante, apenas unos pocos puntos porcentuales de las ganancias del mercado de valores se aplican de nuevo al consumo, ya que la mayoría se vuelve al mercado. Además, esa insignificante cantidad [de consumo] se produce a lo largo de tres a cinco años", añadió Johnson.

Rendimiento desigual

Mientras el Promedio Industrial Dow Jones alcanzó una serie de máximos históricos tras las elecciones, el índice de referencia S&P 500 (INDEX: US500) subió cerca de un 1,8% frente a lo más próximo observado el día de las elecciones, aproximándose a su nuevo récord. Sin embargo, el SPX aumenta un ligero 0,6% cuando se deja de lado el incremento de más del 9% del sector financiero, señaló Howard Silverblatt, de Standard & Poor's.

El SPX, a 2.180, no se sitúa muy lejos del máximo histórico que alcanzó en agosto, pero eso también significa que la medida más utilizada en el mercado bursátil de Estados Unidos "está ahora básicamente en el nivel donde pasó la mayor parte del tiempo, desde mediados de julio hasta principios de octubre. En otras palabras, no hay mucho con lo que entusiasmarse", escribió Scott Wren, estratega sénior del Wells Fargo Investment Institute, en una nota de investigación.

Y, sin embargo, antes y después de las elecciones, hubo un cambio de sentimiento en los mercados de tipos de interés y de crédito que podría persistir independientemente de las alteraciones a corto plazo de las acciones. La estampida de los bonos impulsó los rendimientos de Estados Unidos a más largo plazo a sus niveles más altos desde enero, con el rendimiento a 30 años registrando su mayor incremento semanal desde enero de 2009 tras las elecciones. El rendimiento de los bonos alemanes a 10 años alcanzó su nivel más alto en ocho meses y el rendimiento británico a 10 años registró su nivel más elevado antes de la decisión del Reino Unido de abandonar la Unión Europea el 23 de junio. Los mercados globales de bonos ya han perdido más de un billón de dólares en valor. El rendimiento medio observado de cerca del High Yield Master II Index do Bank of America Merrill Lynch subió de un 5,96% en abril a su actual nivel del 8%. En el mundo de los bonos, eso constituye un gran movimiento para los márgenes de rendimiento.

Además, los inversores invirtieron 1.000 millones de dólares en los Valores del Tesoro Protegidos contra la Inflación (TIPS, por sus siglas en inglés) en el período de una semana que terminó el 9 de noviembre, el segundo mayor flujo desde que comenzaron los registros en octubre de 2002, según datos del servicio Lipper de Thomson Reuters.

Hay un problema

John Bredemus, vicepresidente de Allianz Investment Management, afirm:

"El gran tema tabú sigue siendo la influencia que la compra de bonos del banco central ha tenido en la disminución de los tipos de interés. Eso puede distorsionar la labor del mercado de bonos como vigilante de la inflación. En todo el mundo, ha causado una imagen distorsionada del mercado de bonos y, sí, la distorsión está empezando a desaparecer".

Los esfuerzos por parte de Europa y Japón para impulsar sus economías con tipos de interés muy bajos, incluso bajo cero, están comenzando a desarrollarse – algo que parece más rápido en Estados Unidos, en comparación.

En cuanto a los mercados de crédito corporativo, podrían ser un indicador útil para todos los inversores que tratan de averiguar si el mercado de valores está siendo verdadero. La disposición de las empresas para pedir un préstamo, incluso cuando las tasas de interés más amplias comienzan a subir, podría ofrecer indicios sobre el bienestar de las empresas con el crecimiento de sus negocios. Bredemus explicó:

"Los diferenciales de crédito reflejan el potencial de crecimiento en esta economía. Con toda la incertidumbre en torno a la energía, los diferenciales explotaron. Y ahora con la energía volviendo a donde las empresas petroleras pueden ganar dinero [dado el aumento de los precios del petróleo], los diferenciales han comenzado a ajustarse".

Según él, estos diferenciales, que comparan los rendimientos de una deuda de mayor riesgo frente a una deuda más segura, tienen margen para reducirse aún más, ya que siguen estando cerca de 40 a 50 puntos básicos más que donde se encontraban hace dos años.

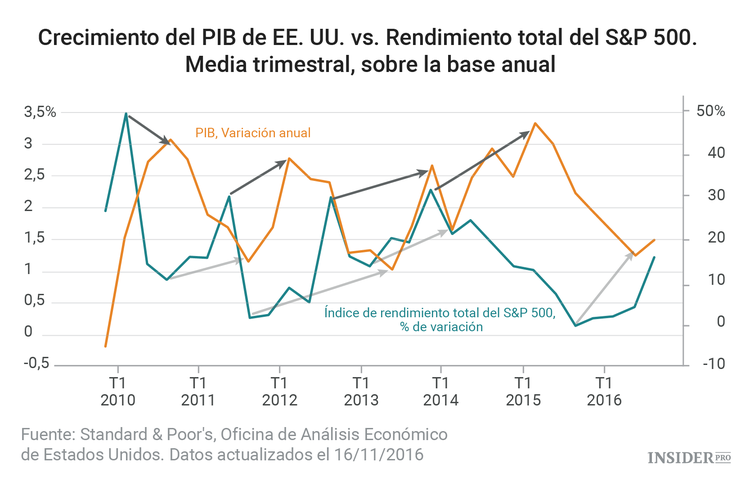

"La economía de Estados Unidos está creciendo a un ritmo decente que los mercados de crédito siguen reflejando y estamos cómodos con eso. El mercado de valores no ha hecho nada en dos años. ¿El mercado bursátil se adelantó a sí mismo? Sí. Al igual que lo hicieron los mercados de crédito hace dos años".