Conozca las elecciones de algunos gestores de fondos y sepa dónde invertir su dinero.

¿Preparado para el nuevo ciclo de los productos básicos? ¿O tal vez para los planes de gasto en defensa de Trump? ¿O incluso para apostar por una de las aerolíneas más odiadas de Europa?

Según un grupo de los mejores gestores de fondos, es probable que estas jugadas le ofrezcan algunos de los mejores rendimientos el próximo año. A principios de diciembre, 14 gestores de fondos de Estados Unidos y Europa desvelaron sus principales inversiones para el próximo año, en la Sohn Conference en Londres, delante de un grupo de unos 450 inversores.

“Cómo beneficiarse de las esperadas políticas fiscales del presidente electo Donald Trump” fue uno de los temas principales de la conferencia, pero continuó el optimismo en relación con el sector de los productos básicos entre los gestores de fondos.

He aquí está una lista de algunas de las inversiones más interesantes de la conferencia anual:

Ryanair

La aerolínea irlandesa de bajo coste, Ryanair Holdings PLC (LSE: RYA), suele dividir la opinión de los pasajeros. Sin embargo, como inversor realmente solo necesita preocuparse por una cosa: su capacidad para seguir expandiéndose y generar fondos para los accionistas, dijo Adrian Croxson, socio en Och-Ziff Capital Management.

"Simplificando, pensamos que los ingresos netos podrían duplicarse en los próximos dos años y creemos que las acciones [aumentarán]", afirmó.

Croxson destacó dos factores clave detrás del hecho de hacer referencia a Ryanair:

- Estructura de costos. La estructura de costos de la empresa es significativamente inferior que la de otras compañías aéreas, incluyendo la de su rival easyJet PLC (LON: EZJ). Eso le permite vender billetes a precios más bajos y continuar ganándose a más pasajeros.

- Cuota de mercado. Ryanair ya es la principal aerolínea de Europa, con una cuota de mercado de aproximadamente un 15%. Sin embargo, con una expansión de la red de rutas a aeropuertos más populares, junto con los continuos precios bajos, Croxson espera que la compañía aérea controle el 25% del mercado europeo en los próximos años.

Charter Communications

El proveedor de televisión por cable estadounidense Charter Communications (NASDAQ: Charter Communications [CHTR]) tiene potencial para "duplicar o triplicar" su valor en los próximos años, puesto que la empresa continúa creciendo "considerablemente a través del aumento de suscriptores y la fijación de precios", explicó Chris Hohn, fundador de TCI Fund Managament. Eso viene después de una ya impresionante ganancia del 38% en 2016.

"Charter no alcanzó su potencial", afirmó el gestor europeo.

Lo que también está haciendo a la empresa atractiva es lo que Hohn predice será una oferta pública de adquisición "inevitable" por parte de su rival Verizon Communications (NYSE: Verizon Communications [VZ]).

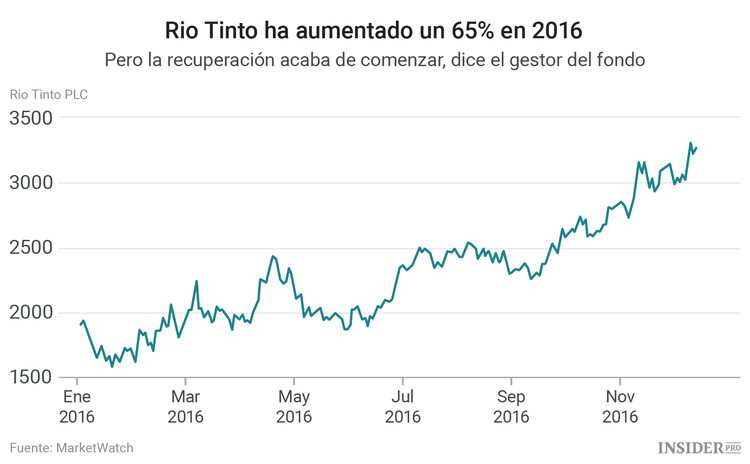

Rio Tinto

Las acciones del gigante de la industria minera Rio Tinto (Bolsa de Madrid: Bodegas Riojanas [RIO]) han aumentado un 65% en lo que va de año, pero las acciones todavía tienen margen para subir, según Robert Bishop, fundador de Impala Asset Management. Éste dijo:

"Rio Tinto es una empresa de gran capitalización y de alta calidad en el comienzo del nuevo ciclo de los productos básicos. Hemos pasado por un mercado bajista durante cinco años en los precios de los metales, que fue el más largo en 35 años... Existe una nueva capacidad mínima para el período 2017-2019, por lo que realmente creo que nos encontramos en los primeros días del ciclo de los productos básicos".

Bishop también afirmó que es probable que los planes de gasto en infraestructura de Trump impulsen la demanda de metales industriales – especialmente del cobre, que es uno de los principales productos de Rio Tinto.

Autoliv

La empresa sueca-estadounidense Autoliv (NYSE: Autoliv [ALV]) se encuentra en un buen momento para aumentar su dominio en el mercado de los airbag y cinturones de seguridad, posicionando sus acciones para una recuperación significativa en los próximos dos años, según Erik Karlsson, socio fundador y director ejecutivo de Bodenholm Capital. Éste afirmó:

"Vemos una ventaja del 100% en nuestra inversión en Autoliv a lo largo de los próximos dos años".

Según Karlsson, Autoliv ya domina el 38% del mercado, pero es casi seguro que aumente su cuota a un 50% debido a los serios problemas de su principal competidor Takata Corp. Hace poco, Takata se vio obligada a retirar del mercado millones de airbags después de una serie de fallos del producto que estuvieron relacionados con fallecimientos y lesiones.

Desde esos acontecimientos, Autoliv ha obtenido el 55% de pedidos nuevos, lo que significa que la cuota de mercado debería empezar a aumentar en la segunda mitad de 2017 y hasta bien entrado el 2019, explicó el gestor de fondos de Bodenholm.

Karlsson se mostró tan seguro sobre su inversión que se comprometió a donar 1.000 libras a la fundación Sohn por cada inversor presente en la conferencia que comprase acciones de Autoliv antes de Navidad, pero entonces perdiese dinero en la acción durante los próximos 12 meses.

Leonardo - Finmeccanica

La empresa italiana de defensa y aeroespacial Leonardo-Finmeccanica SpA (BIT: LDO) es otra compañía que probablemente se beneficiará de la victoria de Trump en Estados Unidos. Elif Aktug, gestora senior de inversiones en Pictet Asset Management, dijo que el nuevo presidente probablemente incrementará el gasto militar, proporcionando un estímulo para las empresas de defensa que han afrontado dificultades en los últimos años. Lo que hace que Leonardo destaque en la industria, afirmó, es su renacimiento de las cenizas bajo el nuevo director ejecutivo Mauro Moretti, que ha tenido éxito con un programa de reestructuración muy necesario.

Elif Aktug estima que la acción tiene capacidad para subir hasta los 24,30 euros en los próximos años, un aumento de casi el 80% de los 13,58 euros a los que actualmente se cotiza.

"Si busca una empresa con un gran valor, que ha sido castigada por ser italiano – aunque solo el 15% de sus ingresos proviene de Italia– que se beneficia de la tendencia del aumento del gasto en defensa y que también se beneficiará de una recuperación cíclica en el mercado de los helicópteros, con un fantástico equipo de gestión y una [ventaja] significativa, le sugiero que considere Leonardo", afirmó.