Entre la desaceleración del crecimiento y los cambios en la administración, no es de extrañar que las acciones de Starbucks necesiten una buena dosis de cafeína.

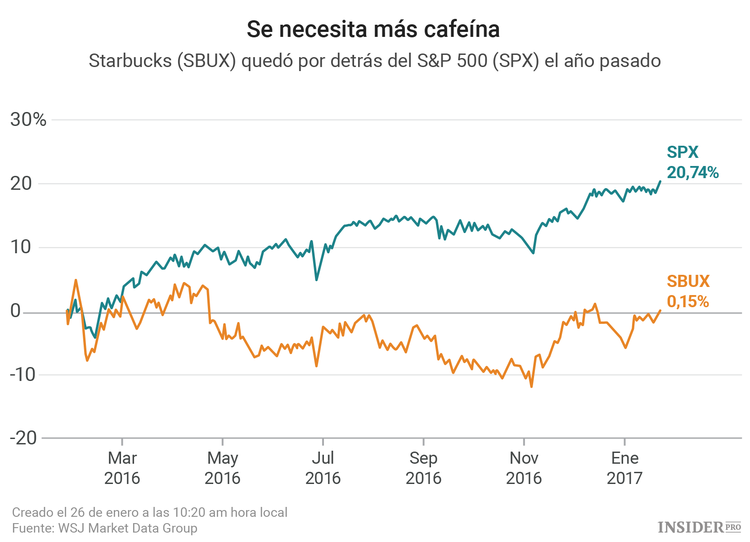

Las acciones cayeron un 7,5% el año pasado, su primera caída desde 2008 y sólo la sexta desde que Starbucks (NASDAQ: Starbucks Corporation [SBUX]) salió a bolsa hace 25 años. Por desgracia, esto lo que deberíamos esperar si durante cuatro trimestres consecutivos no alcanza los objetivos de ventas en Estados Unidos – su mercado más grande.

Añadiéndole más presión al asunto estuvo la noticia a finales del año pasado de que Howard Schultz renunciará de nuevo al cargo de director ejecutivo, pasándole el relevo al director de operaciones Kevin Johnson. La última vez que el Schultz dejó el puesto fue durante la crisis de la compañía entre los años 2000 y 2008. La diferencia ahora es que seguirá con la compañía como presidente ejecutivo, pero se centrará en cafeterías de gama alta – otro intento de cambiar la forma en que beben sus productos los estadounidenses.

Pero ese proyecto no le dará ganancias a Starbucks pronto, o tal vez nunca. Mientras tanto, hay pocas evidencias antes del informe fiscal del primer trimestre del jueves que sugieran que Starbucks ha recuperado su magia.

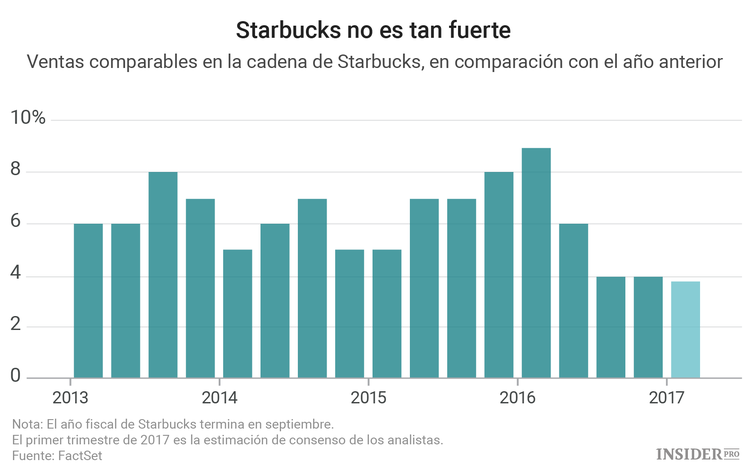

Los analistas encuestados por FactSet pronosticaron ganancias para el período que finalizó en diciembre de 52 centavos por acción, frente a los 46 centavos del año anterior. Se espera que los ingresos se hayan incrementado un 8,9% a 5,85 mil millones de dólares. Una importante métrica a tener en cuenta es la de las ventas en la misma cadena de establecimientos, mientras que los analistas proyectan un crecimiento de solo un 3,8% respecto al año anterior. Eso sería el más bajo desde la crisis financiera y muy por debajo de la tasa histórica de al menos el 5% que Starbucks tiene como objetivo.

Starbucks ha observado cómo la elección presidencial y la incertidumbre económica general ha jugado un papel importante en su rendimiento reciente. O como dijo Schultz en el día de los inversores de diciembre: “la ligera desaceleración en ventas comparables que os tiene a todos tan nerviosos”.

Sin embargo, Starbucks está teniendo problemas para vender lujos asequibles a pesar de numerosas encuestas sobre la confianza de los consumidores elevándose a máximos de varios años.

A medida que Starbucks madura, encontrar nuevas maneras de seguir creciendo es un desafío. En diciembre, estableció objetivos agresivos a cinco años de crecimiento de ganancias entre un 15% y un 20%, y un crecimiento de ingresos de dos dígitos gracias a la apertura de más tiendas y nuevas iniciativas digitales.

El número de usuarios está creciendo en su aplicación móvil, lo que ayuda a que sus cafés operen de manera más eficiente. Los pagos móviles representan ahora el 25% de las transacciones en Estados Unidos, frente al 20% del mismo período del año anterior.

Pero las tendencias a corto plazo están jugando contra Starbucks. Aunque los consumidores estadounidenses dicen estar seguros, están gastando su dinero de manera diferente estos días y comiendo menos fuera. El tráfico de pie en los restaurantes de comida rápida de Estados Unidos cayó un 1% en el tercer trimestre, la primera disminución en cinco años, según los datos más recientes de la firma de investigación de mercado NPD Group. Starbucks no es inmune a esto.

Vendiéndose a 26 veces las ganancias estimadas para los próximos 12 meses, Starbucks tampoco es una ganga. Su múltiplo es más caro que el de Dunkin 'Brands Group (NASDAQ: DNKN), McDonald's (NYSE: McDonald's [MCD]) y Yum Brands (NYSE: Yum! Brands [YUM]).

Quizás los inversores deberían optar por el descafeinado.