Ben Carson de Ritholtz Wealth Management analiza por qué la simplicidad es la clave para la rentabilidad.

En la jerarquía de los inversores institucionales, no encontrará un grupo más competitivo que las dotaciones universitarias. Están constantemente compitiendo entre ellas y los mercados. Es casi como una extraña versión financiera de sus eventos deportivos.

Los fondos de dotación intentan invertir solo en los mejores gestores financieros – utilizando tanto los mercados públicos como los privados – para encontrar las mejores oportunidades de inversión. Tienen acceso a las mejores y más brillantes mentes en finanzas, y son capaces de invertir en fondos que están reservados solo para aquellos con muchos millones o incluso miles de millones de dólares y los contactos adecuados.

Las clasificaciones de pares lo son todo para estos fondos. A muchos de los empleados que dirigen estas dotaciones les gusta comparar los resultados vinculados a lo bien que les va con relación a otros fondos universitarios.

Así que cada año, cuando sale el estudio de dotaciones del NACUBO-Commonfund, podemos estar seguros de que estas escuelas son rápidas en ver cómo se comparan sus ingresos con la competencia. Los resultados más recientes para el año fiscal finalizado el 30 de junio de 2016 se publicaron el 31 de enero. Estos resultados incluyeron más de 800 dotaciones universitarias, que representan 515 mil millones de dólares en activos, variando en el tamaño de los fondos, desde poco más de 1 millón de dólares en la parte inferior a 35.000 millones para el fondo más grande (Harvard). El tamaño promedio del fondo es de 640 millones de dólares, por lo que estas universidades controlan grandes cantidades de dinero.

He analizado estos números para compararlos con los de una cartera simple Vanguard de tres fondos, etiquetada como modelo Bogle. Esta cartera de Vanguard está compuesta por el Fondo Índice Total de Mercado de Valores de Estados Unidos (40%), el Fondo Índice Total del Mercado de Valores Internacional (20%) y el Fondo Índice Total del Mercado de Bonos (40%). El coste total de esta cartera es un error de redondeo de alrededor de 0,07% en las versiones ETF de estos fondos.

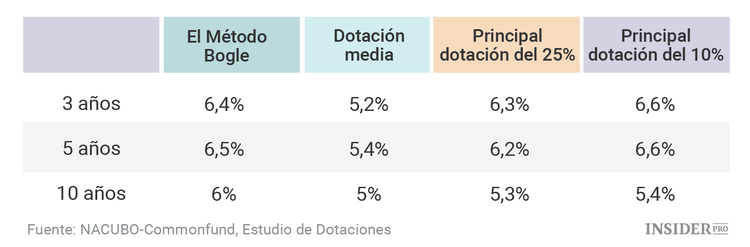

Debo decir que las cifras de este año me sorprendieron. Esperaría que la cartera de fondos índice simple superara los ingresos medios, pero el hecho de que la cartera Método Bogle se encontrara en el cuartil superior e incluso en el 10% superior de todas las dotaciones es una locura, si se tiene en cuenta lo lejos que pueden llegar estas universidades para intentar superar al mercado y la cantidad de recursos que gastan.

Estos fondos se invierten en capital de riesgo, capital privado, infraestructura, bienes raíces privados, madera, etc. los mejores fondos de cobertura que el dinero puede comprar. Tienen acceso a los mejores gestores de fondos de renta variable y bonos. Hacen uso del apalancamiento. Invierten en derivados complicados. Utilizan los consultores más grandes y con más conexiones, y la gran mayoría de estos fondos aún no logran superar una cartera de fondos índice Vanguard de bajo coste.

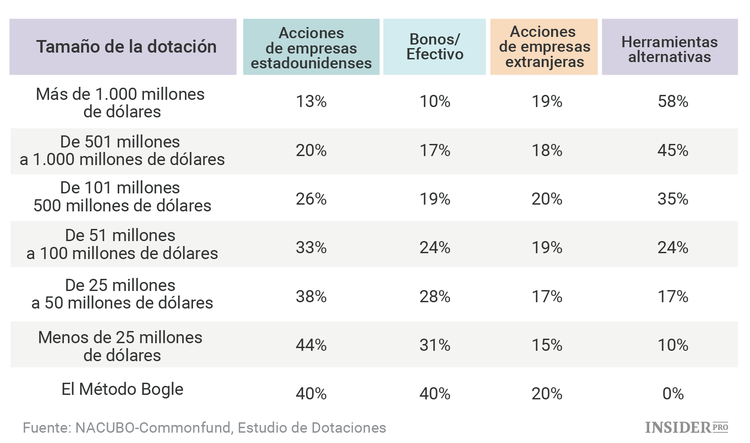

A continuación se muestra un desglose para ver cómo depende el rendimiento del tamaño de los activos:

Los fondos más grandes tienen un historial ligeramente mejor que más pequeños, pero esta brecha se ha reducido sustancialmente en los últimos años. Así es como las asignaciones de activos se acumulan entre los diferentes grupos de dotaciones:

Como puede verse en la tabla, la mayoría de los fondos han optado por el modelo de Yale, que se basa en gran medida en las inversiones alternativas. Los fondos con más de 1.000 millones de dólares tienen la mayoría de su cartera en dotaciones más pequeñas, pero incluso los fondos en el rango de 51-100 millones de dólares tienen casi una cuarta parte de sus activos en estos complejos vehículos de inversión. Huelga decir que esta estrategia no ha tenido buenos resultados últimamente.

Es posible que los fondos índice simplemente hayan tenido un ambiente mejor en este ciclo, pero creo que el modelo de Yale va a ser un fracaso para todos, excepto para algunos programas de inversión institucional de primera categoría. Estas son las razones:

La fruta madura ya ha sido recogida. Las primas una vez reservadas para aquellos dispuestos a buscar en los mercados privados se han comprimido sustancialmente, especialmente cuando se considera el tipo de acuerdos que estos fondos necesitan para mover la aguja.

Los costes siguen siendo prohibitivos. El aumento de la competencia para los gestores financieros en el espacio institucional todavía tiene que reducir realmente los costes, como hemos visto en el mundo minorista. Mientras las instituciones continúen pagando tarifas excesivas, la mayoría de ellas van a recibir resultados por debajo de la media.

Nadie quiere consejos simples. Lo más importante que puede hacer como institución es centrarse en sus objetivos, asignación de activos, costes, personal, política, planes y comportamiento. Pero pocos están dispuestos a dar este tipo de consejos en el espacio institucional, ya que simple y de bajo coste no es algo que venda muy bien cuando se trata de millones o miles de millones de dólares. Todo el mundo está dispuesto a pagar con la esperanza de vencer a las universidades de la Liga Ivy.

Sí, este tipo de cartera es un trabajo difícil. La diligencia debida, supervisión, papeleo legal, capacidad de inversión y comprensión de las estrategias de inversión complejas es muy alta cuando se trata de ejecutar el modelo de Yale. Elegir un solo gestor de fondos de éxito es difícil, pero escoger toda una cartera de ellos y luego administrarla es casi imposible. Muy pocas personas pueden hacerlo, y aún menos instituciones tienen el marco organizativo adecuado para lograrlo.

Esto no tiene nada que ver con la inversión activa frente a la pasiva. Se trata de programas de inversión sencillos frente a complejos, eficientes desde el punto de vista operativo, en comparación con programas de inversión operacionalmente ineficientes y carteras de alta probabilidad frente a carteras de baja probabilidad. Invertir ya es lo suficientemente difícil sin la complicación adicional de un estilo de inversión complejo, ineficiente y de baja probabilidad.

Por eso Bogle es el modelo ganador, que es simple, eficiente y de alta probabilidad.