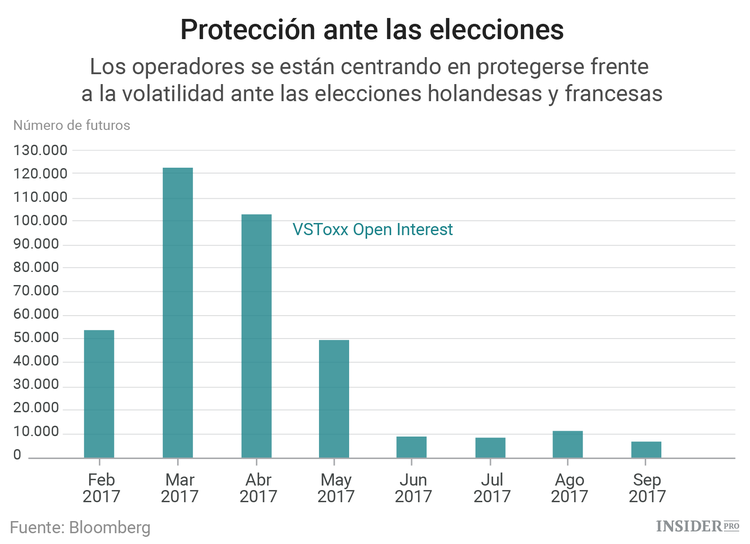

Los inversores llevan un tiempo protegiéndose frente a los peligros que suponen las elecciones europeas. Sin embargo, es posible que estén ignorando otros riesgos que podrían acabar rápidamente con la calma del mercado de valores, según las firmas OFI Asset Management, Union Bancaire Privee y NN Investment Partners. Estos son 5 de ellos.

1. La caída de los bonos

Para Jean-Marie Mercadal, quien ayuda a supervisar 68.000 millones de euros (73.000 millones de dólares) como director de inversiones en OFI Asset Management, con sede en París, las elecciones holandesas y francesas carecerán de importancia alguna.

En su opinión, son los bonos los que suponen un verdadero riesgo para los mercados.

"Hay muy pocas probabilidades de que los bonos suban en estos momentos, pero sí que podrían caer, y bastante", dijo Mercadal, quien prefiere las acciones frente a la deuda.

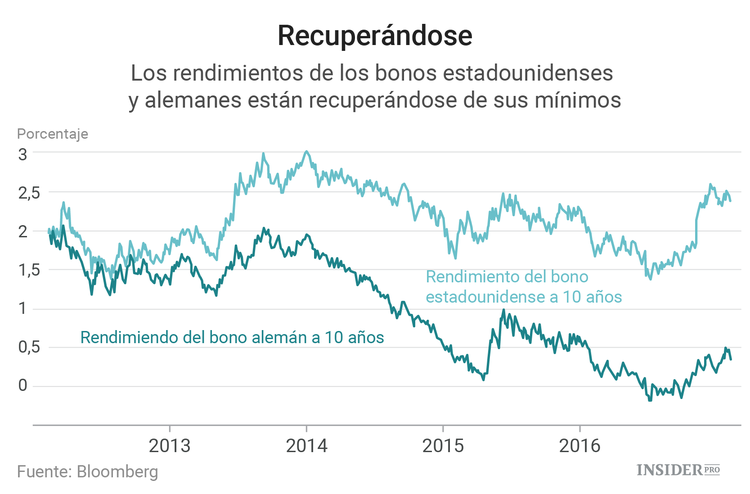

Después de alcanzar unos mínimos históricos en julio, el rendimiento de los bonos del gobierno ha empezado a subir, impulsado por unos mejores datos macroeconómicos y la vuelta de la inflación. El aumento de los rendimientos ha afectado negativamente a los poseedores de bonos y ha aumentado el coste de la financiación para las empresas.

2. El dólar estadounidense

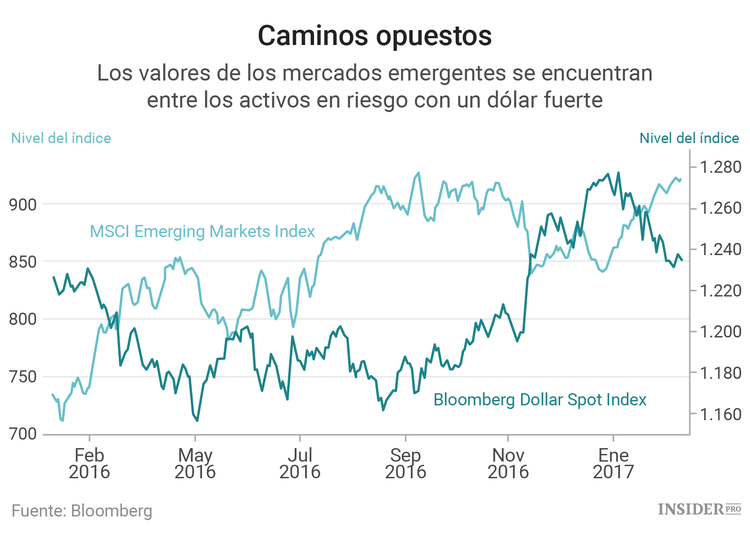

Es posible que los bonos ya hayan empezado a caer, y el dólar fuerte representa otro riesgo, según Michael Lok, de Union Bancaire Privee, según el cual la vuelta a la senda del crecimiento en Estados Unidos, Europa y el mundo emergente es una clara señal a largo plazo de que la crisis de la economía global de los últimos 10 años ha llegado a su fin. Lok, director de inversiones y copresidente ejecutivo de la unidad de gestión de activos de UBP, que cuenta con 120.000 millones de francos suizos (121.000 millones de dólares) en activos invertidos, dijo:

"El peligro ahora es que una repentina recuperación de los rendimientos de los bonos o un alza en el dólar estadounidense podría afectar negativamente a los mercados".

Una inesperada subida del dólar podría afectar a los exportadores estadounidenses y poner fin con el alza de los beneficios empresariales tras la caída registrada el año pasado. Los mercados emergentes también se verían afectados, ya que los inversores optarían por los activos estadounidenses para así evitar exponerse al debilitamiento de las monedas locales. Los productos básicos, con los precios en dólares, también sufrirían las consecuencias, así como las empresas mineras.

3. Trump

Para el estratega de NN Investment Partners, Patrick Moonen, cuya firma supervisa 199.000 millones de euros (213.000 millones de dólares) y está sobreponderado las acciones europeas, el peligro podría originarse en Washington. Este dijo:

"Los mercados han puesto grandes esperanzas en las políticas de Trump y es posible que su aplicación real decepcione en algunos casos si no alcanzan los objetivos esperados o son retrasadas por el Congreso".

Desde que Donald Trump ganara las elecciones presidenciales celebradas el 8 de noviembre, el S&P 500 Index ha subido un 7%, mientras que el Russell 2000 Index de capitales pequeños estadounidenses ha subido un 13%, lo que refleja que todo el mundo espera una aceleración del crecimiento de EE. UU. En Europa, el Stoxx 600 Basic Resource Index, que incluye a algunas de las mayores empresas mineras del mundo, se ha recuperado un 20% durante este periodo, más del doble de las ganancias del Stoxx Europe 600 Index.

4. China

El Deutsche Bank AG afirma que China podría ser la mayor amenaza para la estabilidad de los mercados. Es posible que el impulso macroeconómico del país pierda fuerza durante los próximos meses, según han dicho en una nota esta semana diversos estrategas como Thomas Pearce. La firma está infraponderando a las industrias europeas más sensibles al país asiático: los bienes de capital y la minería.

El año pasado se dispararon las preocupaciones por el crecimiento de China, lo que impulsó al MSCI All-Country World Index a territorio negativo, mientras que el indicador relativo al estrés de los mercados financieros se disparó.

5. La Fed

Para Anthony Benichou, operador de ventas de activos cruzados en Louis Capital Markets en Londres, una postura más firme por parte de la Reserva Federal podría ser el principal riesgo para los mercados en 2017. Los inversores creen que existe una posibilidad de 1/5 de que el banco central aumente el coste de los préstamos en su reunión de marzo – estas probabilidades suben hasta el 65% para la reunión de junio. La aceleración de la inflación podría animar a la Fed a aumentar los tipos más rápidamente, lo que podría frenar el crecimiento económico y afectar negativamente al apetito de los inversores por los activos de riesgo.