Proyecto especial en colaboración con el prime bróker EXANTE

Hemos reunido las 10 estrategias fundamentales de inversión en acciones, para que pueda descubrir las oportunidades de inversión de este instrumento financiero y decidir qué estrategia se adapta mejor a su estilo de inversión.

Con bastante frecuencia, los operadores se adentran en el juego de las opciones con escaso o ningún entendimiento de cuántas estrategias de opciones existen para limitar el riesgo que corren y maximizar beneficios. Con poco esfuerzo, los operadores pueden aprender cómo sacar partido de la flexibilidad y poder íntegro de las opciones como vehículo comercial. Teniendo esto en cuenta, hemos preparado los siguientes gráficos con los que esperamos acortar su curva de aprendizaje y colocarle en la dirección correcta.

1. Opción de compra cubierta

Además de adquirir una opción de compra descubierta, también es posible obtener una estrategia de opción de compra cubierta básica también conocida como covered call o buy-write. Con esta estrategia, haría una compra simple de activos y simultáneamente vendería una opción de compra sobre esos mismos activos. El volumen de activos en su propiedad debería ser equivalente al número de activos subyacentes a la opción de compra. Con frecuencia, los inversores optan por adoptar esta posición cuando se encuentran en una situación a corto plazo, su opinión sobre los activos es neutral y lo que pretenden es, o bien, generar beneficios adicionales (al recibir la prima de rescate o redención) o protegerse de una caída potencial en el valor subyacente del activo.

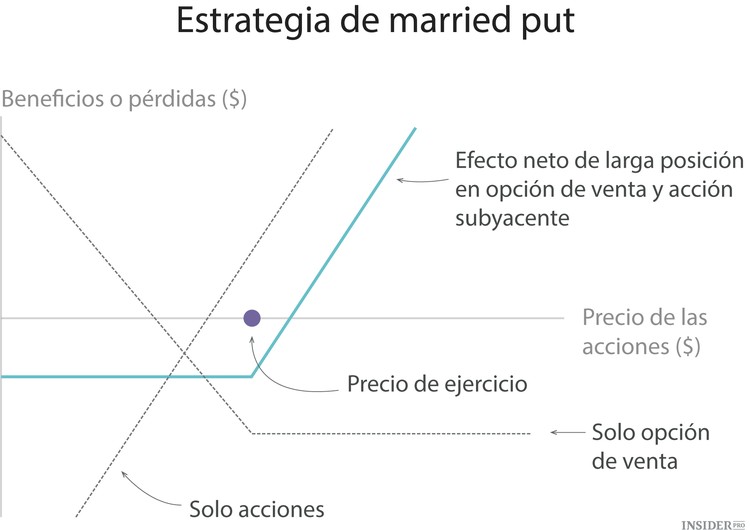

2. Married Put

En una estrategia married put, el inversor, que compra (o ya posee) un activo determinado (como las acciones), adquiere simultáneamente una opción de venta para un número equivalente de acciones. Los inversores aplicarán esta estrategia cuando el precio del activo está al alza y desean protegerse de pérdidas potenciales a corto plazo. Básicamente esta estrategia funciona como una póliza de seguro y proporciona seguridad en caso de que el precio del activo caiga dramáticamente.

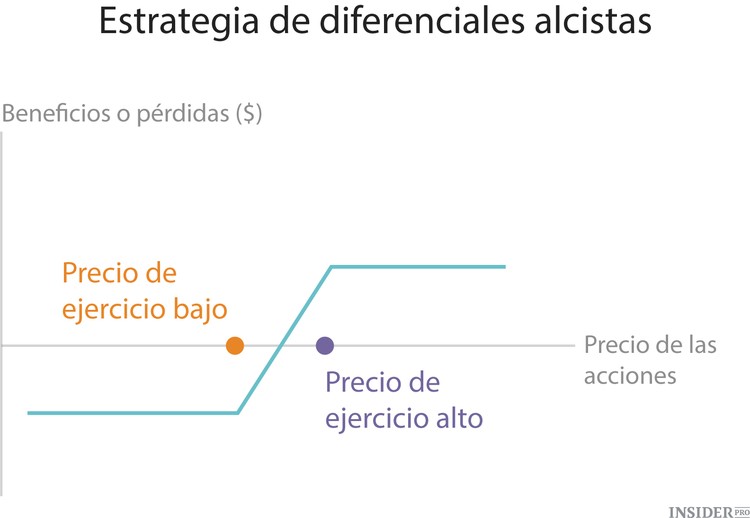

3. Diferenciales alcistas

En una estrategia de diferencia alcista o bull spread, el inversor adquirirá simultáneamente opciones de compra por un precio de ejercicio determinado y venderá el mismo número de opciones por un precio de ejercicio más elevado. Ambas opciones tienen la misma fecha de vencimiento y activo subyacente. Este tipo de estrategia especulativa vertical se usa con frecuencia cuando el inversor se siente optimista y espera un aumento moderado del precio del activo subyacente.

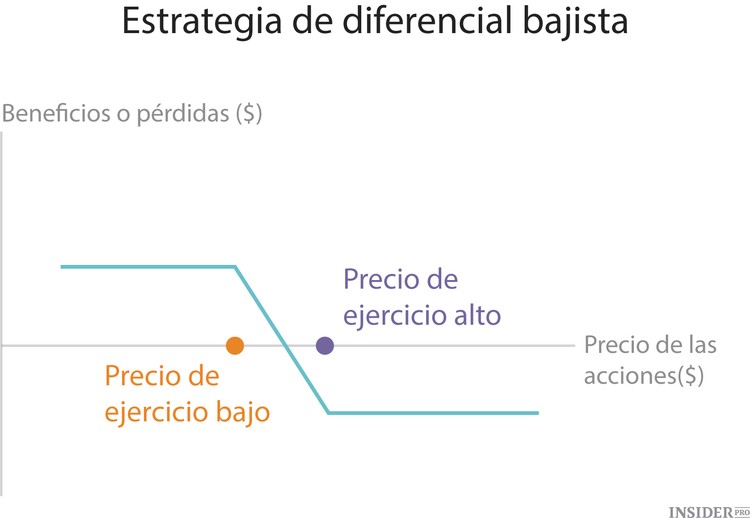

4. Diferenciales bajistas

Esta estrategia diferencial bajista o bear put spread es otro tipo de estrategia especulativa vertical en la que el inversor adquiere simultáneamente opciones de venta por un precio de ejercicio específico y vende el mismo número de opciones por un precio de ejercicio inferior. Ambas opciones tienen la misma fecha de vencimiento y activo subyacente. Este método se utiliza cuando el operador no es muy optimista y espera una caída del precio del activo subyacente. Los bear spreads limitan el beneficio potencial y el riesgo de pérdida.

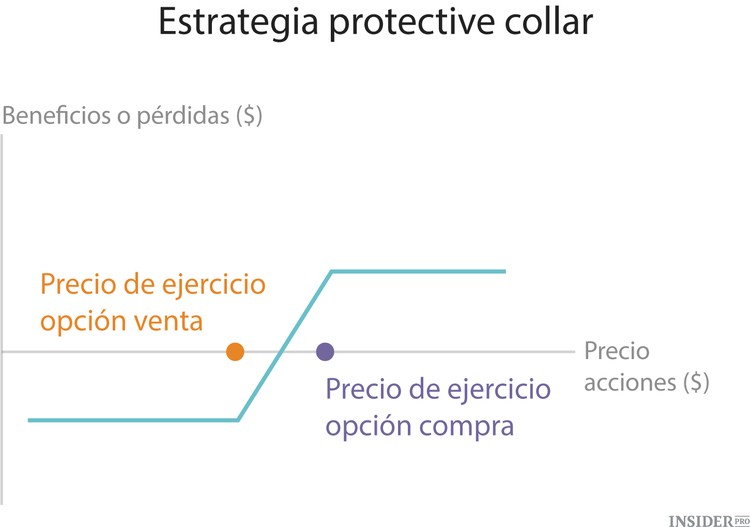

5. Protective Collar

Una estrategia protective collar se lleva a cabo comprando una opción de venta out-of-the-money y subscribiendo simultáneamente una opción de compra por el mismo activo subyacente (como las acciones). Los inversores hacen uso de esta estrategia con frecuencia cuando una acción experimenta ganancias sustanciales. De esta manera, los inversores pueden garantizarse el beneficio vendiendo sus acciones.

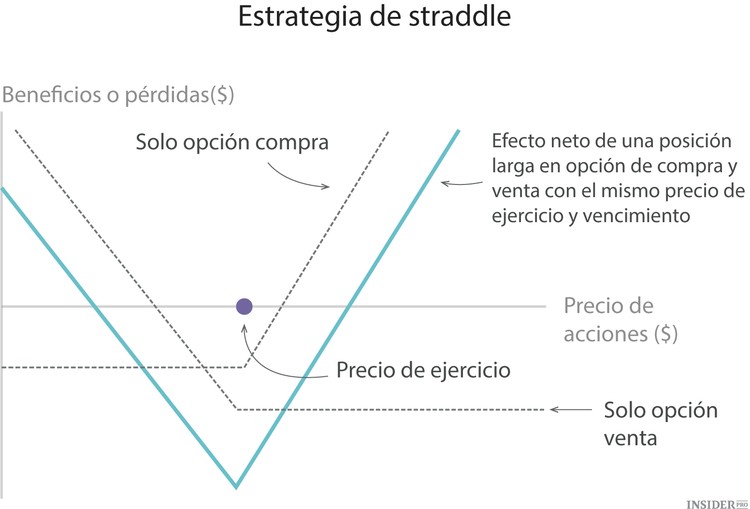

6. Straddle o cono de larga posición

Una de las combinaciones más conocidas es un straddle de larga posición. Esto implica comprar simultáneamente una opción de compra (call) y una opción de venta (put) con igual precio de ejercicio (strike) y vencimiento. El inversor aplicará esta estrategia cuando piense que el precio del activo subyacente variará significativamente pero no está seguro de en qué dirección lo hará. La estrategia permite que el inversor mantenga sus beneficios ilimitados mientras que las pérdidas se limitarán en función del costo del contrato de ambas opciones.

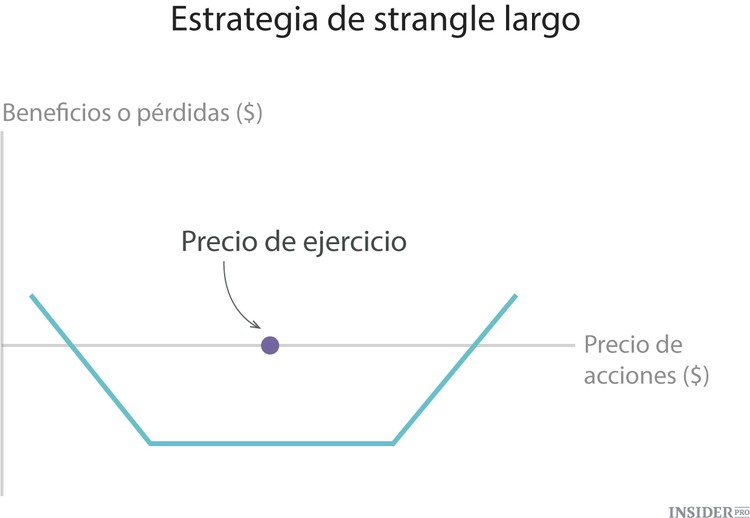

7. Strangle largo

En una estrategia de strangle largo, el inversor compra una opción de compra y una opción de venta con igual vencimiento y activo subyacente pero a diferentes precios de ejercicio. El precio de ejercicio de la opción de venta será normalmente inferior al del ejercicio de la opción de compra y ambas opciones serán out of the money. El inversor que se decanta por esta estrategia apuesta por un gran movimiento en el precio del activo subyacente pero no está seguro de la dirección en la que ocurrirá. Las pérdidas están limitadas al coste de ambas opciones. Normalmente los strangles son más económicos que los straddles ya que las opciones se adquieren out of the money.

8. Butterfly Spread

Todas las estrategias expuestas hasta ahora requieren la combinación de dos posiciones o contratos distintos. En una butterfly spread, el inversor combinará tanto un bull spread como un bear spread y hará uso de tres precios de ejercicio distintos. Por ejemplo, un tipo de butterfly spread implica la compra de una opción de compra/venta al precio de ejercicio más bajo/alto al tiempo que se venden dos opciones de compra/venta a un precio de ejercicio mayor/menor y por último, una opción de compra/venta a un precio de ejercicio todavía mayor/menor.

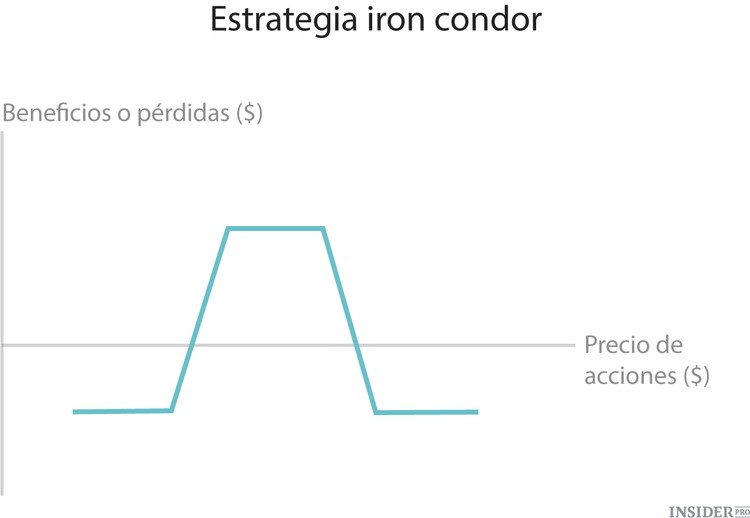

9. Iron Condor

Una estrategia todavía más interesante es iron condor porque en ella, el inversor dispone simultáneamente de una posición larga y corta en dos estrategias strangle diferentes. El iron condor es una estrategia bastante compleja que lleva tiempo aprender y práctica para dominar.

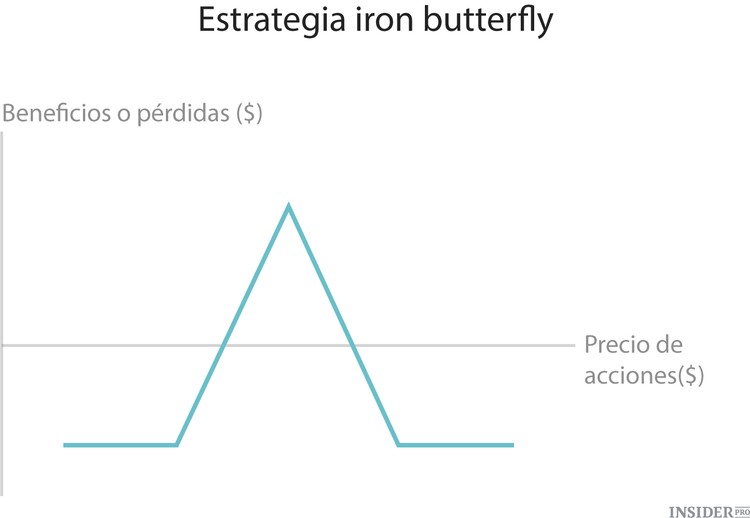

10. Iron Butterfly

La última estrategia de opciones que presentaremos es la iron butterfly. En esta estrategia, el inversor combinará un straddle largo o corto con la compra o venta simultánea de un strangle. Aunque esta estrategia es similar a una butterfly spread, se diferencia en que usa tanto la opción de compra como la de venta y las contrapone una a la otra. El beneficio y las pérdidas están limitados a un intervalo específico en función del precio de ejercicio de las opciones adquiridas. Algunas veces los inversores hacen uso de opciones out of the money para reducir costes al tiempo que limitan el riesgo.