Los bancos de inversión europeos están perdiendo rápidamente ingresos y clientes. La situación se complica por los muchos millones en multas, mientras sus competidores de EE. UU. continúan capturando mercado.

El pastel mundial de la banca de inversión global se está reduciendo y lo que es peor, los europeos están recibiendo el trozo más pequeño.

La banca de inversión y los ingresos por operaciones comerciales cayeron en 2016 por cuarto año consecutivo, según Coalition, una firma de investigación independiente. Los ingresos se han reducido de promedio más del 3% anual desde 2012.

Pero a muchos de los mayores bancos de inversión de Europa les está yendo peor que esto. Puede que hayan mostrado grandes recuperaciones en la actividad del cuarto trimestre, pero los últimos tres meses de 2015 fueron monstruosos, por lo que la comparación fue generosa. Y lo que es más importante, los europeos siguen a la zaga de los rivales estadounidenses, lo cual sugiere que siguen perdiendo cuota de mercado.

Parte del problema es que siguen reduciendo sus balances o aumentando su capital –o ambos – mucho después de que sus rivales estadounidenses hayan hecho estos ajustes.

Los bancos de inversión europeos que fueron los más grandes en el pasado siguen teniendo problemas sobre todo con la rentabilidad. Son los bancos de inversión de segundo nivel los que muestran mejores rentabilidades, según los analistas de Goldman Sachs: BNP Paribas, HSBC (NYSE: HSBC Holdings [HSBC]) y Société Générale (EURONEXT PARIS STOCKS: Societe Generale [GLE]). Una razón importante: están pagando menos en multas por transgresiones pasadas.

En términos de ingresos, el panorama es más heterogéneo, pero una cosa está clara: casi todos los europeos están encontrando difícil atraer negocios mientras intentan ahorrar en gastos de capital, o reducir los riesgos.

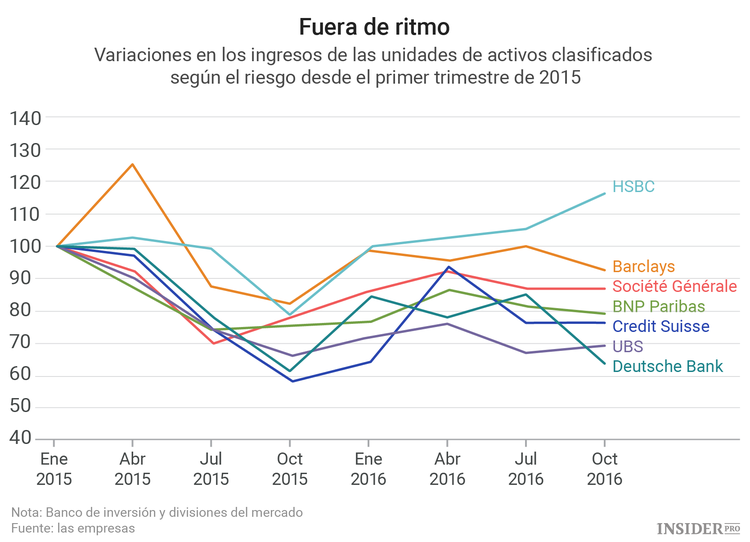

Una forma de seguir esto es analizar la cantidad de ingresos trimestrales que producen por dólar, o euro, o franco suizo de activos ponderados por riesgo que tienen en sus bancos de inversión y divisiones de mercados.

Los mayores bancos de inversión, Barclays (NYSE: Barclays [BCS]), Credit Suisse (NYSE: Credit Suisse Group [CS]), Deutsche Bank (NYSE: Deutsche Bank [DB]) y UBS (NYSE: UBS Group [UBS]), terminaron 2016 produciendo menos ingresos por unidad de riesgo que a principios de 2015. Deutsche tuvo con diferencia el peor resultado en el último trimestre del año pasado, siendo casi un 40% peor que el primer trimestre de 2015. El banco alemán tiene de lejos el trabajo de reestructuración más grande en sus manos y ha perdido clientes debido a preocupaciones sobre su estabilidad.

Credit Suisse y UBS, perdieron un 24% y un 31%, respectivamente. Tuvieron un comienzo particularmente fuerte para 2015 debido a la actividad generada por la inesperada decisión del Banco Nacional Suizo para desvincular su moneda del dólar. Pero si tomamos como punto de partida el segundo trimestre de 2015, los ingresos de ambos bancos por unidad de riesgo siguen siendo inferiores a más del 20%.

De hecho, de los siete bancos, solo HSBC mejoró en el último trimestre de 2016 que a principios de 2015, lo que sugiere que está capturando la actividad de la banca de inversión de sus rivales.

Los mercados de capitales de Estados Unidos están ayudando a los bancos del país a ser más grandes, más profundos y a recuperarse más rápidamente, mientras que Europa sigue siendo lenta y Asia más dependiente de una clase inconstante de personas ricas. Parece probable que el presidente Donald Trump afloje las riendas regulatorias, dándole a los bancos estadounidenses un impulso aún mayor. A menos que los europeos dejen de temblar por su capital, seguirán perdiendo terreno.