Esto es lo que se esconde detrás de las hermosas historias y ambiciosos planes de Tesla.

Los operadores esperaban con gran interés la publicación de los resultados de Tesla (NASDAQ: TSLA) de ayer, ya que se trataba del primer informe trimestral que combina las operaciones de Tesla Motors con un trimestre entero de SolarCity, que no es que esté proporcionando beneficios, tras la fusión. Además, este informe también prometía proporcionar información muy interesante sobre el “inminente” lanzamiento del Model 3.

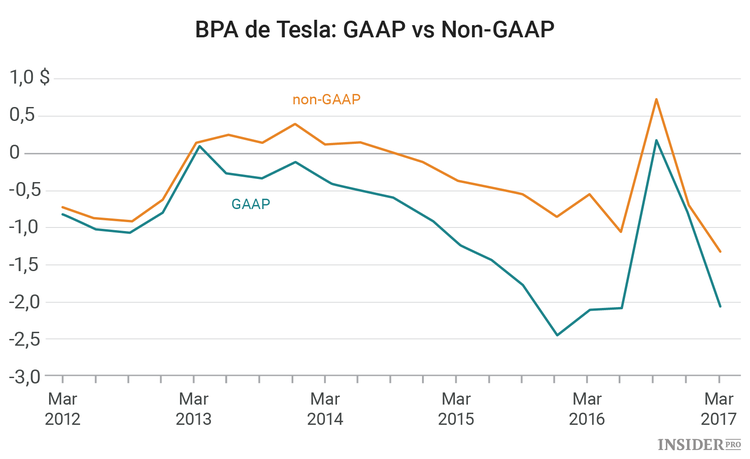

Y, como de costumbre, Elon Musk ha conseguido engañar a los que prestan atención a las cifras que son a priori más importantes, que resultaron ser positivas y negativas al mismo tiempo: Tesla no ha cumplido con las expectativas de ganancias, registrando unas pérdidas (non-GAAP) por acción durante el cuarto trimestre de 1,33 $ o 215 millones de dólares, una cifra mucho peor de los 0,82 $ esperados. Basándonos en los GAAP, la empresa ha registrado unas pérdidas de 330 millones de dólares, o 2,04 $ por acción, en comparación con las pérdidas de 283 millones de dólares o 2,13 $ por acción registradas durante el mismo trimestre del año anterior. Esto supone unas pérdidas de 13.000 $ para cada uno de los 25.051 coches vendidos durante el trimestre.

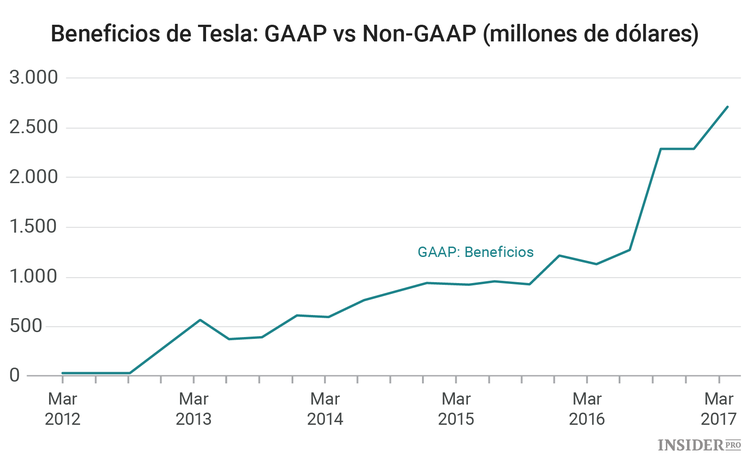

Ahora las buenas noticias: Tesla ha informado de unos ingresos de 2.700 millones de dólares, superando las estimaciones de 2.560 millones. Sin embargo, gran parte de este "impulso" se debe gracias a los 214 millones de dólares en ingresos provenientes de la generación y almacenamiento de energía.

En lo que respecta al negocio del automóvil, este se ha visto impulsado por un aumento del 69% de las ventas del Model S y del SUV Model X durante el trimestre en comparación con el año anterior. Tesla ha informado de unas ventas durante el primer trimestre de 25.051 unidades, las más altas de la historia, y ha dicho que espera vender entre 47.000 y 50.000 unidades, cumpliendo así las estimaciones anteriores.

La empresa proporcionó la siguiente aclaración:

"Basándonos en los pedidos actuales y el ritmo de producción, nuestra perspectiva para el primer semestre del año se mantiene sin cambios en 47.000-50.000 ventas, lo que representa un crecimiento anual de las ventas de entre un 61% y un 71%. Una vez pasado el segundo trimestre, particularmente cuando el Model 3 esté disponible, uno de nuestros retos será eliminar cualquier percepción errónea sobre las diferencias entre el Model S y el Model 3".

La empresa también añadió la siguiente aclaración: "Nos hemos dado cuenta de que muchos clientes creen que el Model 3 es la nueva versión del Model S. Esto no es correcto".

La pregunta más importante que todos se estaban haciendo era: ¿Cuándo empezará Tesla a fabricar el Model 3? La respuesta (de momento) es julio.

"Todas las actividades del Model 3 relacionadas con el desarrollo, la instalación de equipos de fabricación y la preparación de los proveedores siguen desarrollándose para que la producción comience en julio. Proporcionaremos una guía sobre las ventas de coches para el segundo semestre de este año después de comenzar la producción del Model 3 en julio. Teniendo en cuenta que vamos a acelerar la producción del Model 3, tal y como hemos observado anteriormente, incluso un cambio de dos semanas podría tener un impacto significativo en las ventas totales".

Esto sugiere que la empresa ya se está preparando para cualquier imprevisto que pudiera surgir en el futuro.

Pero lo más interesante fue el siguiente pronóstico:

"Al mismo tiempo, los cambios que estamos llevando a cabo en nuestras instalaciones nos permitirán aumentar la producción del Model 3 a 5.000 unidades a la semana en algún momento de 2017, y a 10.000 vehículos a la semana durante 2018".

En otras palabras, si todo va según lo previsto, Tesla fabricará medio millón de Models S en 2018. Musk espera que el Model 3, un sedán de cuatro puertas con un precio inicial de 35.000 $, amplíe el atractivo de la empresa y ayude a aumentar la producción a 500.000 vehículos el próximo año, hasta alcanzar el millón en 2020. Tesla fabricó alrededor de 84.000 vehículos el año pasado.

Estos son los puntos más destacados del pronóstico de la empresa:

- Proporcionaremos una guía sobre las ventas de coches para el segundo semestre de este año después de comenzar la producción del Model 3 en julio. Teniendo en cuenta que vamos a acelerar la producción del Model 3, tal y como hemos observado anteriormente, incluso un cambio de dos semanas podría tener un impacto significativo en las ventas totales.

- El margen bruto non-GAAP debería disminuir aproximadamente en 250 puntos básicos durante el segundo trimestre debido a la ausencia de los beneficios generados por el Autopilot registrados durante el primer trimestre y a las fluctuaciones de los diversos productos. Al mismo tiempo, esperamos que los costes de fabricación del Model S y el Model X sigan disminuyendo trimestralmente gracias a nuestras mejoras de eficiencia en el proceso de fabricación.

- Esperamos que los gastos operativos GAAP y non-GAAP durante el segundo trimestre sean ligeramente superiores a los del primer trimestre, incluyendo los gastos asociados con las etapas finales de desarrollo del Model 3 y al crecimiento de nuestra infraestructura de atención al cliente.

- Esperamos que los gastos de capital superen ligeramente los 2.000 millones de dólares en el momento en el que comencemos la producción del Model 3. Esperamos inversiones adicionales durante el resto del año conforme aumentemos la automatización y la capacidad de producción.

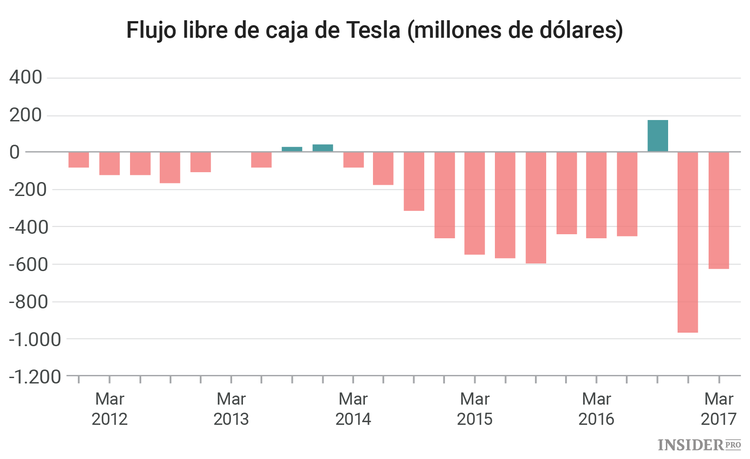

Otros detalles adicionales sobre el flujo de caja de la empresa:

- El efectivo del primer trimestre utilizado en las actividades operativas aumentó hasta los 70 millones de dólares desde el cuarto trimestre de 2016, impulsado por las ventas récord así como un mayor margen bruto general. La empresa generó 117 millones de dólares en efectivo durante el primer trimestre después de sumar los beneficios de las ventas de vehículos a sus proveedores de alquiler.

- Los gastos de capital, relacionados principalmente con el Model 3, con las instalaciones de almacenamiento de energía en Fremont y en la Gigafactory 1, así como con la expansión de la infraestructura de atención al cliente, alcanzaron los 553 millones de dólares durante el primer trimestre.

- Durante el primer trimestre, la empresa recaudó 1.220 millones de dólares en ingresos netos a través de la venta de acciones ordinarias y notas convertibles, incluyendo el coste de un spread que aumentó el precio de conversión efectivo de las notas convertibles a 655 $ por acción.

- Los 4.000 millones de dólares en efectivo acumulados al final del primer trimestre son la cifra más alta alcanzada a finales de un trimestre en toda la historia de la empresa.

Lo que no se dijo fue cómo Tesla generó este efectivo: tal y como se muestra en el gráfico siguiente, la caída del capital como fuente de efectivo, es decir, no pagando a tiempo a los vendedores, se ha disparado a un nuevo máximo histórico.

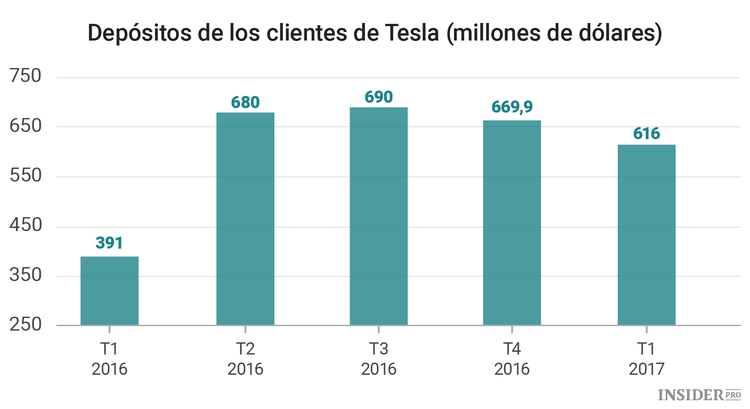

Algo que no es discutible es la caída de la tendencia de los depósitos entre los clientes de Tesla, que claramente ha empezado a disminuir conforme se disipa la euforia del Model 3.

Por último, no importa lo que diga Tesla, la empresa está gastando más efectivo que nunca, y después de gastar la cantidad récord de mil millones durante el cuarto trimestre, la empresa tan “solo” gastó 622 millones durante el primer trimestre de 2017, su segundo mayor récord.

Mientras tanto, los defensores de Tesla siguen esperando que la empresa sea algún día capaz de aplastar a la competencia, lo que le permitiría una mayor flexibilidad de precios. El único problema es que la competencia, entre los que se encuentran BMW, GM, Porsche y otros fabricantes chinos de lujo y de gama media, no tienen planes de arrojar la toalla.