Pekín ha endurecido las condiciones de crédito, y el futuro de los mercados de valores de Estados Unidos y del resto del mundo está en peligro de nuevo.

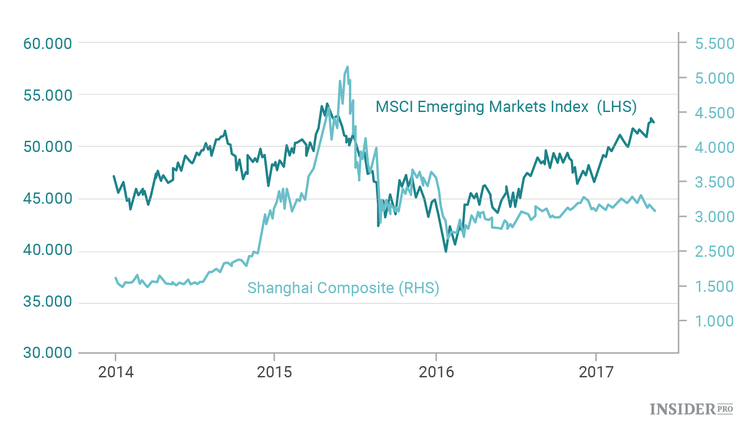

Después de todo, el desplome del mercado bursátil de China en 2015 afectó a los mercados estadounidenses y mundiales, provocando unas pérdidas temporales de billones de dólares en capitalización bursátil. Durante los ocho meses que duró la crisis de los mercados chinos, el S&P 500 perdió un 17%, mientras que el índice MSCI World, que incluye los valores de varias acciones seleccionadas de Estados Unidos y otros mercados desarrollados, perdió alrededor de un 20% de su valor.

Las tasas de interés interbancarias de China están aumentando en respuesta a los esfuerzos de Pekín por endurecer las condiciones de liquidez. Según MarketWatch, la tasa interbancaria de Shanghai a tres meses, o SHIBOR, actualmente se encuentra en el 4,37%, su nivel más alto desde abril de 2015, según los datos del Sistema de Comercio de Divisas de China, la división interbancaria de comercio y divisas del banco central de China. Peter Boockvar, analista de mercado del Grupo Lindsey, en una nota a los clientes, dijo:

"El desapalancamiento del crédito, aunque era algo desesperadamente necesario, podría ejercer un impacto significativo sobre sí mismo así como sobre el crecimiento mundial".

El esfuerzo de Pekín para acabar con el dinero fácil está privando a los bancos chinos de liquidez y, a su vez, afectando negativamente al financiamiento de las empresas privadas.

Estas condiciones más estrictas han sido atribuidas a la debilidad de los activos chinos. El Shanghai Composite Index (INDEX: SHCOMP.INDEX) ha caído un 6,8% desde principios de abril, mientras que los rendimientos de los bonos del gobierno a cinco años han superado el 3,6%. Los rendimientos de los bonos se mueven inversamente a los precios.

Si lo sucedido en el pasado sirve como indicación, la caída de las acciones del Shanghai Composite Index podría hacerse notar en el S&P 500. Por otra parte, los analistas también temen el impacto de unas condiciones monetarias más estrictas en China sobre el reflation trade mundial: las acciones orientadas al crecimiento y los rendimientos de los bonos aumentarán en respuesta a un crecimiento más rápido y al posible repunte de la inflación.

El Fondo Monetario Internacional pronostica que la economía mundial crecerá un 3,5% en 2017, su ritmo más rápido en cinco años.

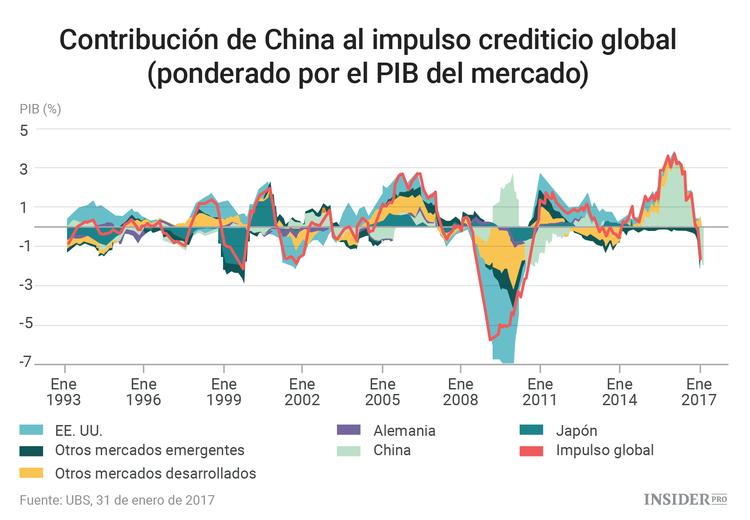

Gene Frieda, estratega de PIMCO, dijo que la euforia inicial provocada por el impulso de las acciones tras la victoria de Trump dejó en un segundo plano el hecho de que el crecimiento del crédito en China ha sido el mayor impulsor de la expansión de la economía mundial durante los últimos cinco años. El apetito voraz del país por las materias primas impulsó el volumen del comercio internacional y también le permitió servir como apoyo en medio de la caída de los mercados emergentes en 2014, dijo.

Las tasas interbancarias, una medida de lo que los bancos cobran para prestarse mutuamente fondos no garantizados durante un período determinado, son importantes porque reflejan cuánto les cuesta a las instituciones financieras compensar los déficit temporales.

Haibin Zhu, economista jefe de JPMorgan, explicó en una entrevista con el Financial Times que los bancos regionales dispuestos a asumir grandes riesgos, unos de los culpables de la crisis crediticia de China, son particularmente dependientes de los depósitos interbancarios para ampliar sus balances y aumentar los préstamos a las firmas locales. Esta es una de las razones por las que algunos culpan a la reciente debilidad de los datos económicos de la mayor dureza de los mercados monetarios.

El índice de administradores de compras Caixin de abril para los sectores manufacturero y de servicios cayó a un mínimo de 7 meses de 50,3 puntos en comparación con los 51,2 puntos de marzo, lo que pone de manifiesto un menor crecimiento de la actividad económica. Algunos han culpado directamente a los mercados de dinero más estrictos. Boockvar dijo:

"China está considerando seriamente el desapalancamiento de su sistema financiero y de los balances de las empresas, y las cosas van a ponerse difíciles durante ese proceso, no solo en China, sino en todas partes, ya que la flexibilización cuantitativa va a reducirse y las tasas van a subir. La actividad comercial de China en abril se ha moderado y es algo que no debemos ignorar".

Pero otros están menos preocupados. Señalan que las acciones chinas son mucho más baratas que antes. La relación precio/beneficio a 12 meses del índice bursátil de Shanghai, una relación de precio/beneficio utilizada frecuentemente y que se basa en las previsiones de los analistas para el año venidero, fue de 24,2 en junio de 2015, pero ahora se sitúa en 13. Cualquier predicción sobre el mercado tiene que tener en cuenta que la situación del mercado actual nada tiene que ver con la de 2015, cuando se alcanzaron unos niveles máximos.

"Creemos que en esta ocasión hay menos razones para estar alarmados y que la falta de reacción de otros mercados de valores está ampliamente justificada", escribió Oliver Jones, economista asistente de Capital Economics. "Ahora que las valoraciones son mucho más bajas, no hay indicios de que haya ninguna burbuja".