Siempre se pueden encontrar oportunidades de inversión de alto crecimiento. Sin embargo, la situación está cambiando constantemente en el mercado, y las acciones que ayer era líderes, van perdiendo su brillo con el tiempo.

Estas son tres acciones que parecen ser buenas ideas de inversión en este momento.

Allstate – un gran potencial de crecimiento

Puede que sea sorprendente considerar una historia de crecimiento a un titán de los seguros de más de 80 años de edad, pero Allstate (NYSE: Allstate Corporation [ALL]) podría ser capaz de convencerlo de que es posible. A pesar de tener una capitalización de mercado de alrededor de 30.000 millones de dólares y más de 2.200 mil millones de dólares en ganancias de 12 meses, se espera que Allstate haga crecer sus ganancias en un promedio del 15,5% anualizado en los próximos cinco años.

Teniendo en cuenta su histórica relación de precio/beneficio inferior a 15 y un pronóstico de alrededor de 12 veces sus ganancias esperadas, Allstate se cotiza a un precio razonable para ese crecimiento previsto. Añádale eso a un dividendo de 1,36 $ por acción al año – para un rendimiento moderado de alrededor del 1,6% – y las acciones de Allstate dan más beneficios que un bono típico del Tesoro a 3 años, mientras que proporciona ese crecimiento potencial para los inversores.

Por supuesto, el hecho de que Allstate ahora esté cotizándose a un precio razonable, para su crecimiento potencial no significa necesariamente que el futuro se ajuste a esas expectativas. Allstate se vio obligado a reducir sus dividendos en más de la mitad durante la crisis financiera de la década pasada, lo que ilustra los riesgos asociados con un mercado de seguros competitivo. El crecimiento y los beneficios puede que parezcan reales y fuertes – hasta que las empresas se vean excesivamente extendidas cuando un riesgo asegurado o financiero supere sus expectativas.

Por ejemplo, el ratio combinado de Allstate ha superado el 100% en un pasado no muy lejano, lo que significa que ha perdido dinero en sus operaciones de seguros. Desafortunadamente, la naturaleza del seguro significa que ese tipo de pérdida podría perfectamente suceder de nuevo. Sin embargo, lo que importa es si el balance de la compañía es lo suficientemente fuerte para resistir esos períodos de pérdidas de seguros. Con más de 3.000 millones de dólares en efectivo y una relación deuda-capital de alrededor de 0,3, Allstate parece capaz de manejar una fuerte tormenta financiera.

A pesar de los riesgos impulsados por su industria, Allstate parece tener la rara combinación de perspectivas de crecimiento decente y valor razonable para que valga la pena considerarlo como inversión.

La historia de crecimiento de Universal Display acaba de comenzar

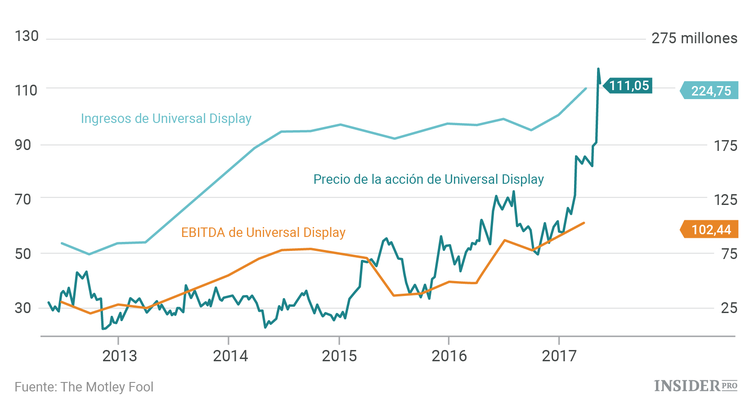

Después de varios años de ingresos y crecimiento de los beneficios relativamente estancados, Universal Display (NASDAQ: Universal Display Corporation [OLED]) ha vuelto a poner en marcha sus motores de crecimiento. Los precios de las acciones ya siguieron su ejemplo, pero siguen teniendo un largo camino por delante.

La empresa especializada en el desarrollo de tecnologías de iluminación y pantallas OLED ha visto cómo se duplicaba el precio de la acción en 2017, como resultado de los aumentos repentinos después de dos fantásticos informes de resultados. La actualización del primer trimestre a principios de mayo dejó una fuerte impresión, ya que incluyó un pronóstico de ingresos optimista para el resto de 2017. Los principales clientes están invirtiendo miles de millones en sus líneas de fabricación OLED, impulsando la tecnología más profundamente en la corriente principal de smartphones, tablets, televisión y paneles de iluminación.

Según los comentarios del director ejecutivo de Universal Display, Steve Abramson, Samsung está destinando 9.000 millones de dólares a la construcción de instalaciones para la fabricación de pantallas OLED este año. LG Display espera que más de la mitad de sus ingresos de 2020 provengan de los paneles OLED. Se espera que el mercado de la TV OLED crezca seis veces más en los próximos cuatro años, y el mercado de los paneles de iluminación solo está empezando.

Samsung y LG Display esperan obtener ganancias de sus inversiones en producción de OLED y Universal Display recibe una combinación de pagos de regalías y pedidos directos de materiales OLED para cada dispositivo que salga de sus fábricas. Esta acción se ha disparado en 2017, pero esto es solo el comienzo de un largo viaje.

EPAM Systems – Una apuesta por la popularidad de la externalización de la TI

No hay dos empresas que sean exactamente iguales, por lo que es común que las empresas creen su propio software personalizado para ejecutar sus operaciones cotidianas. El único problema es que desarrollar software uno mismo puede ser difícil, por lo que muchas empresas optan por externalizar el trabajo.

EPAM Systems (NYSE: EPAM Systems [EPAM]) es una empresa a la que recurren cada vez más empresas cuando necesitan ayuda. La razón es que EPAM emplea una vasta red mundial de diseñadores, arquitectos, ingenieros de software y consultores que puede solicitar rápidamente para trabajar en el proyecto.

Una de las principales características de la externalización de las tecnologías informáticas es el hecho de que los clientes están constantemente en necesidad de ayuda, y sus necesidades siempre están cambiando. Estos factores ayudan a mantener a EPAM ocupada con nuevo trabajo una vez que aterriza a un cliente. De hecho, el negocio de EPAM es tan predecible que la compañía tiene entre el 80% y el 90% de sus ingresos registrados antes de que comience cualquier año.

Los resultados recientes de la compañía continúan mostrando que sus servicios continúan en demanda. Los ingresos crecieron un 23% a 325 millones de dólares, mientras que los ingresos netos no GAAP subieron un 15%. Mientras tanto, el número de empleados creció un 15% a casi 20.000. El empuje de contratación posiciona bien a la empresa para asumir más trabajo, razón por la cual la gerencia espera que los ingresos suban “al menos” un 21% para todo el año 2017.

A pesar de las sólidas perspectivas de crecimiento de la compañía, sus acciones se cotizan por menos de 20 veces lo esperado para el próximo año. Se podría decir que es un precio justo para un negocio de crecimiento de alta calidad, por lo que EPAM Systems podría ser una buena acción para que los inversores de crecimiento la compren ahora.