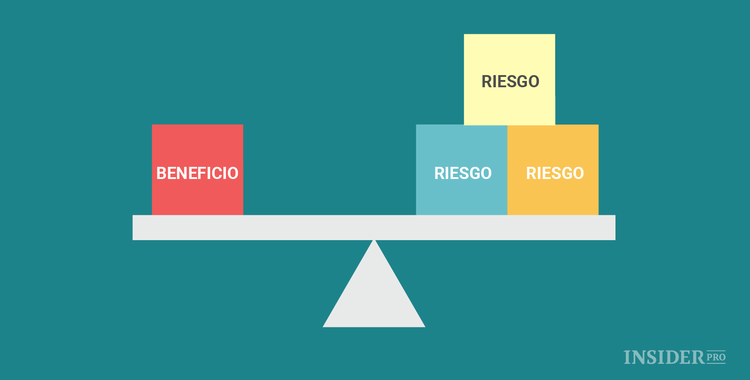

Las acciones fuertemente infravaloradas no son para los débiles de corazón. Dicho esto, los inversores ambiciosos pueden encontrar oportunidades de ganancias increíbles entre las acciones cuyo precio ha caído tanto que la capitalización actual que el mercado de valores asigna a toda la empresa no es mucho más de lo que valen sus activos principales. Después de todo, como decía el legendario inversor Benjamin Graham: “A corto plazo, el mercado es una máquina de votación, pero a la larga es una balanza”.

En esta categoría de negocios potenciales con problemas, vale la pena prestarle atención a Valeant Pharmaceuticals (TMX: Valeant Pharmaceuticals International [VRX]), Camping World Holdings (NYSE: Camping World Holdings [CWH]) y Jazz Pharmaceuticals (NASDAQ: Jazz Pharmaceuticals [JAZZ]). Les explicamos por qué en realidad puede que valgan más de lo que piensa el mercado actualmente.

La recompensa de un héroe por su valor

Si está buscando acciones infravaloradas, puede ser útil mirar a las empresas cuyas acciones se estrellaron una vez, y evaluar si el mercado podría haberse pasado un poco con su castigo. Valeant Pharmaceuticals sin duda se califica como este tipo de empresa – las acciones han bajado un 95% desde su máximo alcanzado a mediados de 2015 debido a una avalancha de cuestiones relacionadas con su modelo de negocio y la carga de deuda.

¿Qué hace falta para que Valeant pueda cambiar su fortuna? La respuesta corta es que muchas estrellas tendrían que alinearse. El pago de su deuda será clave, pero la empresa ya ha comenzado a hacer esto, reduciendo su deuda total en 3.600 millones de dólares desde el primer trimestre de 2016. Todavía tiene activos como su división Salix, que podría venderse para tener un impacto más significativa en los casi 30.000 millones de dólares en deuda restante – la cuestión es si Valeant será capaz de obtener precios respetables para sus activos, dado que los compradores potenciales conoce la grave situación de esta empresa.

Valeant también tiene un problema de relaciones públicas, pero eso se desvanecerá con el tiempo. Un nuevo conjunto de empresas del sector de la salud han sido criticadas por prácticas nefastas de precios sobre una base trimestral. La atención ya se ha alejado de Valeant hacia nuevos objetivos como Mylan. Si Valeant puede seguir sin atraer la atención, sus problemas podrían desaparecer.

El mercado no parece pensar que haya alguna esperanza para esta acción, y la valoración de Valeant se encuentra en estos momentos en su punto más bajo: las acciones se están cotizando a solo 3,3 veces los ingresos esperados por acción para 2017 y 1,3 veces su valor nominal.

La acciones subieron drásticamente después de que la empresa presentara sus informes de ganancias del primer trimestre y elevara el pronóstico para el año completo, lo cual podría ser una señal de que las cosas están empezando a ir bien. Esta acción sigue siendo increíblemente arriesgada, pero los inversores ambiciosos podrían estar interesados en una pequeña posición en ella.

Oportunidades

Los inversores ambiciosos tal vez quieran considerar la posibilidad de alinearse con empresas que también tienen grandes ambiciones – como Camping World, un distribuidor de casa móviles y proveedores de servicios relacionados que acaba de adquirir los restos en quiebra de la cadena de tiendas de artículos deportivos Gander Mountain .

Camping World salió a bolsa a finales del año pasado, pero a pesar de ser un líder en la industria desde 1966, mantiene su posición gracias a su amplia gama de vehículos nuevos y usados.

Sus ingresos subieron un 11% a 883 millones de dólares, con ganancias que subieron casi un 50% a 31,6 millones de dólares, o 0,38 dólares por acción, superando las estimaciones de Wall Street en ambos aspectos.

Ahora está asumiendo el desafío de cambiar Gander Mountain, que (junto con un grupo de liquidadores) ganó en una subasta en bancarrota por cerca de 390 millones de dólares. A primera vista, puede parecer una compra incongruente, pero hay mucha demografía y superposición de intereses entre el negocio de las caravanas y el de ropa para actividades al aire libre. Incluido en la adquisición de Gander Mountain estaba su negocio de Overton's Boating & Watersports.

Camping World compró la cadena de artículos deportivos a bajo precio, lo que le da la oportunidad de eliminar una gran parte de la mercancía no rentable de inventario y empezar a limpiar, luego añadir la gama de productos propios. En total, Camping World dice que planea operar unas 70 tiendas de Gander Mountain.

El segmento de artículos deportivos se ha estado consolidando tras una serie de quiebras, incluyendo Sports Authority, Sports Chalet y Eastern Mountain Sports. Cabela está en proceso de ser adquirido por Bass Pro Shops.

Camping World tiene una relación precio/beneficio de 12 y 15 en beneficios estimados, y una relación de flujo de caja libre de 9. Con un dividendo muy modesto que actualmente tiene una rentabilidad de un 1%, la empresa está preparado para un ambicioso período de crecimiento.

Una biotecnología que los inversores pueden aprender a querer

La gran mayoría de las empresas de biotecnología no son rentables, lo cual es una gran razón para que la mayoría de los inversores de valor eviten el sector como la peste. Sin embargo, Jazz Pharmaceuticals no es la típica acción de biotecnología. Esta empresa es muy rentable, tiene un montón de potencial de crecimiento, y cotiza a un precio con descuento. Es una combinación con la que sueñan la mayoría de los inversores.

Aunque Jazz tiene algunos medicamentos en el mercado, su producto más rentable es el tratamiento para los trastornos del sueño Xyrem. Las ventas de Xyrem continúan creciendo a ritmos porcentuales de dos dígitos, y la compañía acaba de anunciar un acuerdo con un fabricante de medicamentos genéricos que debería ayudar a proteger las ganancias de Xyrem durante varios años.

Como cualquier buena empresa de biotecnología, el potencial de crecimiento a largo plazo de Jazz depende de la comercialización de sus nuevos productos. Afortunadamente, tiene un número de intrigantes candidatos de medicamentos en la última etapa en desarrollo. Estos incluyen varios candidatos para complementar su franquicia de medicamentos para el sueño, entre ellos los compuestos conocidos actualmente como JZP-110, JZP-258 y JZP-507. También está Vyxeos, un tratamiento esperanzador para la leucemia mieloide aguda (AML). Varios de estos fármacos prometen un potencial de ventas anual de nueve cifras y algunos de ellos podrían estar en el mercado dentro de los próximos 24 meses.

Entre sus productos de última generación ya aprobados y los que están en proyecto, Wall Street espera que el BPA de Jazz crezca más de un 17% anual en los próximos cinco años. A pesar de ese potencial, las acciones de Jazz se están cotizando actualmente por menos de 12 veces las estimaciones de ganancias del próximo año, debido a los temores de fracaso regulatorio y la invasión de la competencia genérica. Aunque esos riesgos no deben ser ignorados, el potencial de crecimiento de Jazz y su baja valoración lo convierten en una acción ideal para los inversores ambiciosos.