Hoy en día, cualquier persona puede ver el pronóstico del tiempo de cualquier ciudad brasileña, y desde su teléfono puede ver aumentar o disminuir la posición de la soja. La intriga ha desaparecido - y con ella la oportunidad de obtener ganancias rápidas con la diferencia de precios.

¿Recuerda los días en que los mercados de materias primas eran entretenidos?

Justo antes de la Navidad de 2008, los futuros del crudo WTI se dispararon casi un 18% en un día. El noviembre pasado, el contrato pudo subir un 9,3% tras el anuncio sobre los recortes de la producción por parte de la OPEP. En junio de 2014, la soja cayó un 19% en una sesión; tres meses después, los precios del azúcar subieron un 14%.

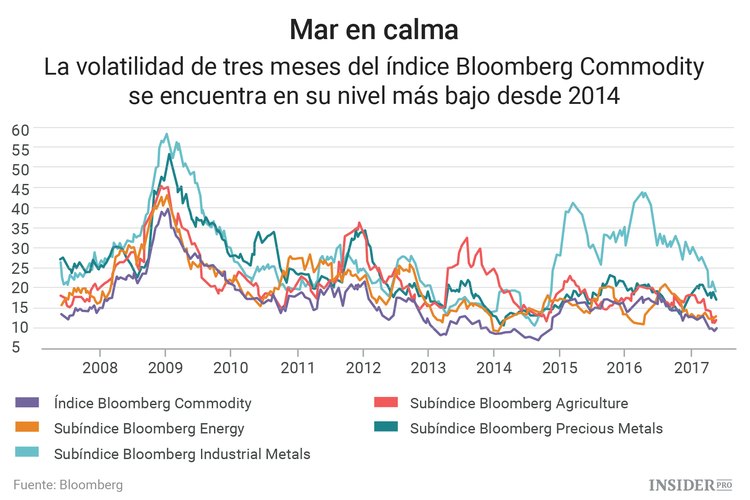

Esos tiempos han pasado, al menos por el momento. La volatilidad de 90 días del índice Bloomberg Commodity tocó su nivel más bajo desde noviembre de 2014 este mes, provocado por las disminuciones en la energía, cultivos y metales preciosos.

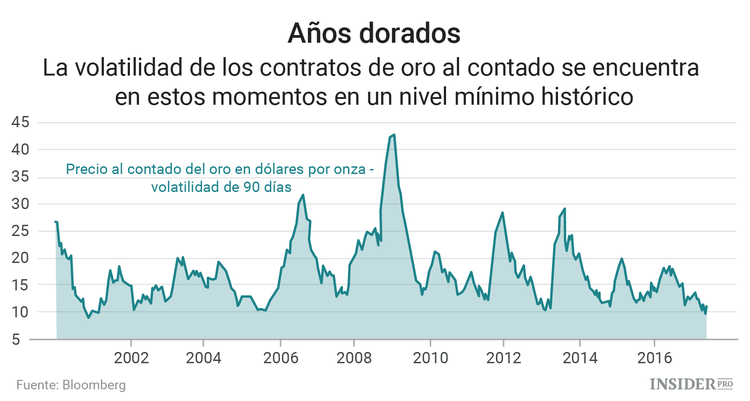

La volatilidad del oro al contado ha estado funcionando a niveles casi no vistos en lo que va de siglo.

Varias razones podrían explicar esto. El enorme volumen de información que hay sobre la oferta y la demanda – y la gama de instrumentos disponibles para aquellos que quieren actuar sobre ella – significa que hay menos sorpresas estos días. Antes de fundar el gigante comercial conocido como Glencore Plc, uno de los mayores éxitos de Marc Rich fue la elaboración de un modelo de funcionamiento del mercado de mercurio, en un momento en que pocas personas estaban interesadas en ello.

Hoy en día, un operador intradía puede comprobar el pronóstico del tiempo en Mato Grosso y utilizarlo para invertir o desinvertir en un ETF de soja desde la comodidad de su teléfono móvil – y otros inversores pueden estudiar estos flujos de fondos para adivinar la dirección del mercado.

“Todo es transparente, todo el mundo sabe todo y todo el mundo tiene acceso a la información”, se lamentaba Daniel Jaeggi, presidente de Mercuria Energy Group Ltd., en un panel en Singapur a principios de este mes.

Los factores fundamentales también pueden estar jugando un papel. El ejemplo más dramático de la volatilidad de este siglo se produjo con la subida de los precios antes de la crisis financiera de 2008, cuando la voraz demanda de materias prima de China se estrelló en mercados a los que les faltaba suministro, lo cual elevó los precios. Lo contrario ocurrió en 2015, con el consumo chino reduciéndose justo cuando los productores estaban construyendo una oferta para pagar la deuda que habían adquirido para aumentar la producción.

En este momento, nos encontramos en un período de calma. En el mercado agrícula y energético hay una abundante oferta estos días, y el desarrollo de la producción estadounidense de petróleo de esquisto significa que el mercado es capaz de responder rápidamente a cualquier choque, haciendo que los precios se igualen.

Es una gran noticia para los consumidores de materias primas, a quienes no les gusta ver los precios cambiar decenas de puntos porcentuales al día. Sin embargo, es problema para los operadores, que dependen de la brecha entre los precios altos y bajos para ganar su dinero.

Eso ayuda a explicar por qué los comerciantes de petróleo como Vitol SA y Trafigura Beheer BV están buscando invertir en exploración y producción, donde el dinero se puede ganar incluso en mercados tranquilos como el actual. La volatilidad está en torno a un mínimo histórico, dijo Christopher Bake, miembro del comité ejecutivo de Vitol, en un evento en Londres a principios de este mes.

También explica por qué el comerciante de granos Bunge Ltd. fue objeto de un enfoque de adquisición la semana pasada, y por qué el postor fue Glencore – una compañía que ha recorrido un largo camino como comerciante de productos básicos.

Estos tiempos son desagradables para los operadores, pero aún existe algo de esperanza. Los mercados de materias primas han estado en calma muchas veces antes – pero las tormentas siempre han aparecido al final.