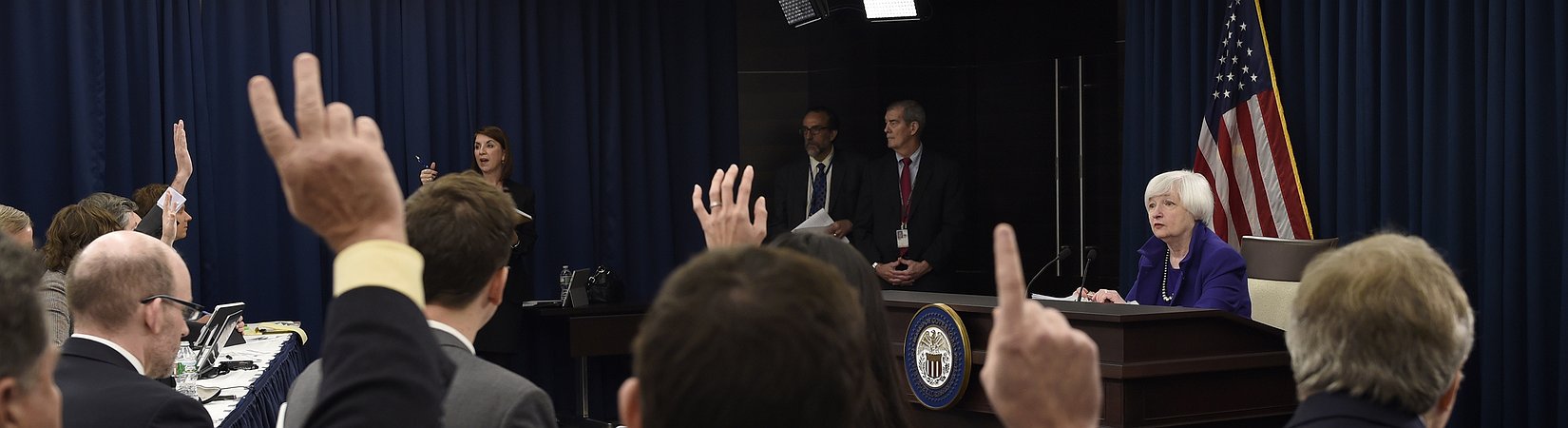

Cómo las recientes decisiones del banco central de Estados Unidos van a afectar a los consumidores, las empresas y la economía.

La Reserva Federal de EE. UU. ha subido su tasa de referencia a un rango del 1-1,25 % y han indicado que esperan una subida adicional este 2017, siempre y cuando la economía mantenga su ritmo de crecimiento. Esto no solo tendrá un efecto en EE. UU., sino también en la economía mundial.

Las subidas de la Fed suelen dar lugar a que los inversores extranjeros que buscan ingresos por intereses aumenten sus ganancias al invertir en Estados Unidos.

Sin embargo, las consecuencias más inmediatas suelen afectar a los prestatarios de Estados Unidos. Cuando la Fed sube su tipo de interés un cuarto de punto porcentual, tal y como sucedió ayer miércoles, esta subida también se refleja en la deuda de las tarjetas de crédito y los préstamos hipotecarios, así como en algunas hipotecas ajustables.

Estas son algunas preguntas y respuestas sobre lo que los movimientos de la Fed podrían significar para los consumidores, las empresas, los inversores y la economía en general:

¿Por qué no han aumentado las tasas hipotecarias?

Porque las tasas hipotecarias a tipo fijo no suelen verse afectadas por los cambios de la Fed. A veces incluso se mueven en la dirección opuesta.

Por lo tanto, no tiene sentido darse prisa en comprar una casa o refinanciar una hipoteca. La subida de los tipos de la Fed no suele traducirse en unas tasas hipotecarias más altas.

Las hipotecas fijas a largo plazo tienden a seguir la tasa del Tesoro a 10 años, la cual, a su vez, está influenciada por factores como las expectativas de los inversores sobre la inflación futura y la demanda global de bonos estadounidenses.

En diciembre de 2015, una semana antes de la primera alza, la tasa hipotecaria fija media de 30 años se situaba en el 4,06%, según Bankrate.com. En realidad, cayó durante la mayor parte de 2016, luego subió más tarde ese año y alcanzó su punto máximo del 4,44% a mediados de marzo de este año.

Pero desde entonces, las tasas hipotecarias a largo plazo han disminuido y se encuentran en los niveles en los que comenzaron: La media de 30 años se situó en el 4,04% la semana pasada.

Incluso el aumento que comenzó a finales de 2016 tuvo poco que ver con la Fed. Más bien, los inversores se deshicieron de los bonos del Tesoro y compraron acciones ya que esperaban un crecimiento más rápido y una mayor inflación tras la victoria de Donald Trump en las elecciones de EE. UU. El mejor crecimiento registrado en el extranjero también alimentó el sentimiento optimista.

Sin embargo, a medida que las propuestas de impuestos y de infraestructura de Trump han perdido impulso, el optimismo de los inversores ha empezado a desvanecerse. La demanda de bonos del Tesoro a 10 años ha aumentado, por lo que su rendimiento ha disminuido, lo que a su vez ha reducido las tasas hipotecarias.

Existen otros factores que también pueden mantener las tasas bajas. Cuando los inversores globales se ponen nerviosos, suelen invertir en bonos del Tesoro porque los consideran un refugio seguro. Esa presión de compra mantiene los tipos del Tesoro bajos.

¿Cómo podrían las decisiones de la Fed afectar a otros países?

Unos tipos más altos en Estados Unidos tienden a atraer una mayor inversión extranjera. El Banco Central Europeo y el Banco de Japón siguen manteniendo sus tasas de referencia cercanas a cero en un intento por estimular sus economías. Por esta razón, los inversores podrían ganar más dinero invirtiendo en activos denominados en dólares.

Ese flujo de entrada hace subir el valor del dólar, lo que puede hacer que las exportaciones estadounidenses sean más caras en el extranjero. También puede provocar la salida de capitales de los países en desarrollo, donde los tipos suelen ser más altos pero los bonos del gobierno suponen un mayor riesgo. Un flujo de fondos de los países en desarrollo podría depreciar sus monedas en relación con el dólar, lo que hace que las empresas de esos países con deudas en dólar tengan problemas para pagarlas.

¿Las decisiones de la Fed han afectado positivamente a los ahorradores?

En algunos casos, sí. McBride dice que algunos bancos más pequeños están empezando a ofrecer unas tasas más altas en los certificados de depósito y las cuentas de ahorro que los bancos más grandes. Los grandes bancos nacionales ya tienen "más depósitos de los que necesitan", dijo McBride, por lo que no han subido sus tasas.

Como resultado, la disparidad entre los bancos locales más pequeños y las instituciones más grandes se está ampliando, dijo: "Aprovechad esa diferencia, es dinero en el bolsillo".

Hasta ahora, la tasa media de un certificado de depósito de un año apenas ha aumentado desde que comenzaron las alzas de los tipos de la Fed, que pasaron del 0,27% en diciembre de 2015 al 0,35% actual, según Bankrate.com.

Pero los certificados de depósito de mayor rendimiento han aumentado del 1,35% al 1,5%.

¿Qué le pasará a los inversores en bonos?

Amis recomienda a sus clientes de renta fija no ponerse nerviosos sobre otra posible subida de los tipos.

"Esto es parte de la inversión en renta fija, y no es una señal para cambiar de estrategia e invertir en acciones que paguen dividendos", dijo. "Mi recomendación es mantener la inversión actual y beneficiarse en el futuro".

Desde que los tipos empezaron a subir de nuevo, Amis ha estado asesorando a jubilados y a otras personas con inversiones de renta fija como bonos para asegurarse de que sus carteras estén equilibradas entre bonos a corto y largo plazo. Los bonos a largo plazo suelen pagar unas tasas más altas y, a medida que suben los tipos, los valores a corto plazo serán reemplazados por otros de mayor rendimiento.