Sergio Yuste Teruel, responsable del blog GestiónPasiva y asesor financiero asociado de EFPA (European Financial Planning Association), nos habla sobre la diversificación en renta variable.

La principal forma de diversificación de una cartera de inversión es la que se hace entre los activos de renta variable y renta fija. En ocasiones, ambos activos toman caminos diferentes, por lo que tener una representación de ellos en tu cartera pueden ayudar a reducir las pérdidas temporales, e incluso a obtener rentabilidades mayores.

Con los mercados de renta variable también ocurre algo parecido. Aunque lo normal es que vayan todos en la misma dirección, hay años en los que no. Los motivos de que esto ocurra pueden ser muchos, como por ejemplo, variaciones en los tipos de interés, decisiones de política monetaria, crisis económicas, guerras, etc. En cualquier caso, siempre tienen algo en común, y es que no se pueden predecir. De manera que invertir en diferentes mercados de renta variable también puede ser beneficioso para tu cartera. Pueden amortiguar las posibles pérdidas provocadas por un mercado en particular.

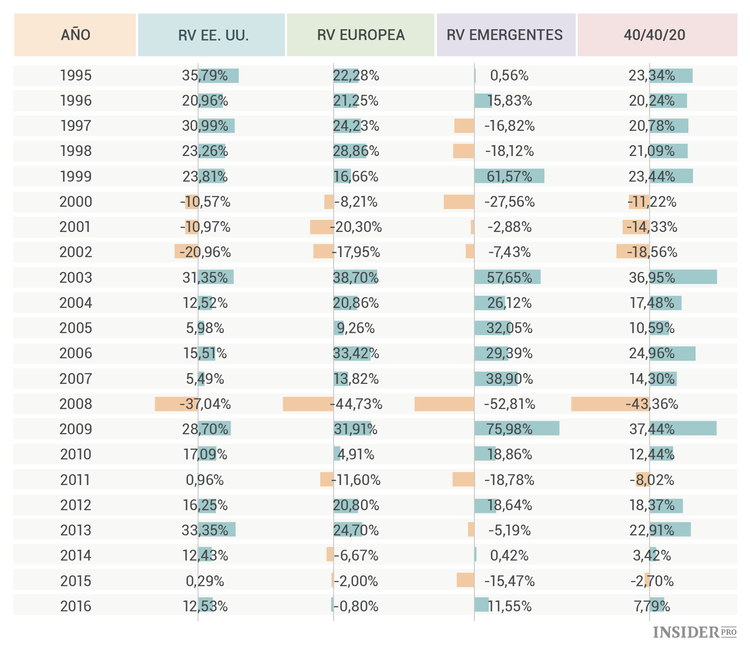

En la tabla que viene a continuación te muestro cómo se comportaron los mercados de renta variable de las principales zonas geográficas del mundo (EE. UU., Europa y países emergentes) en las últimas dos décadas. Te detallo las rentabilidades anuales de los fondos Vanguard Total Stock Market Index Fund (VTSMX), indexado al mercado de renta variable de EE. UU., Vanguard European Stock Index Fund (VEURX), indexado al mercado de renta variable europea, y Vanguard Emerging Markets Stock Index Fund (VEIEX), indexado a los mercados de renta variable de países emergentes como Brasil, Rusia, India, y China. La última columna son las rentabilidades de una cartera formada por una combinación de los 3 fondos anteriores, cuya composición, siguiendo el mismo orden, es del 40%, 40% y 20%.

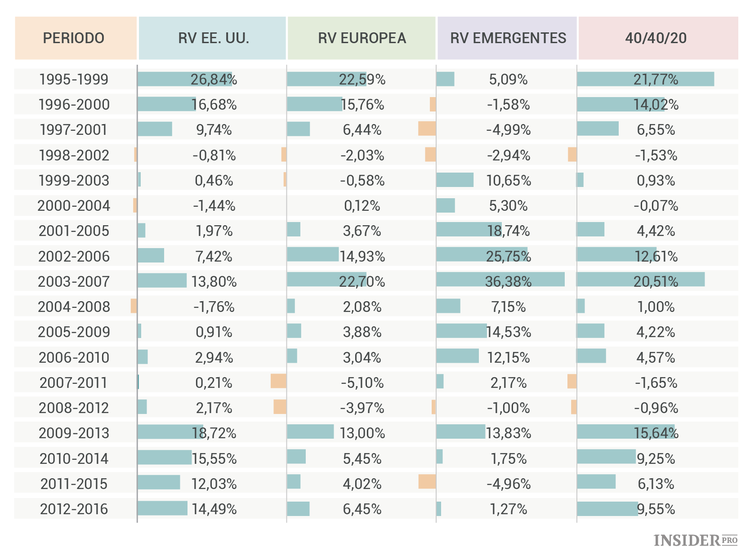

En la siguiente tabla aparecen las rentabilidades anualizadas, también de los mismos fondos y de la cartera formada por ellos, de todos los periodos posibles de 5 años que hay entre los años 1995 y 2016. He elegido los periodos de 5 años porque es el plazo mínimo recomendable para inversión a largo plazo que aparece en el folleto informativo de cualquier fondo de inversión.

El mercado de renta variable que mejor se comportó en todos esos años fue el de EE. UU.. Si nos vamos todavía más para atrás buscando periodos más largos, la historia se repite. La bolsa de EE. UU. ofrece siempre los mejores datos de rentabilidad y volatilidad a largo plazo. Y la razón es muy simple, en EE. UU. están las empresas más importantes. Es la mayor economía del mundo.

Sin embargo, para periodos cortos puede ser diferente. En los periodos de 5 años entre los años 2000 y 2010, por las razones que sean, las bolsas que mejor lo hicieron fueron las europeas y sobre todo las de los países emergentes. Estas situaciones se pueden dar perfectamente en el futuro. ¿Y si la renta variable europea despierta de su letargo y es la que mejor se comporta en la próxima década?

Para hacer frente a esta incertidumbre (nadie sabe lo que nos va a deparar el futuro ¡no hagas caso de los charlatanes!), lo ideal es tener la parte de la cartera de renta variable lo más diversificada posible abarcando las economías más importantes del mundo. Y si alguien tiene que ser la protagonista que sea la de EE. UU.

La tarea de diversificar la puedes hacer de una manera sencilla utilizando fondos indexados, fondos de inversión de por sí muy diversificados.

Si estás interesado en el mundo del trading y quieres aprender los aspectos básicos de este mundo o ampliar tus conocimientos para mejorar tus ingresos, no dudes en apuntarte a uno de nuestros cursos en la sección Insider.pro Finance Academy