Sergio Yuste Teruel, responsable del blog GestiónPasiva y asesor financiero asociado de EFPA (European Financial Planning Association), nos explica por qué si has decidido invertir, es mejor que empieces a hacerlo cuanto antes.

Ahorrar es importante. Ya lo decían nuestras abuelas: "Tienes que ahorrar, hijo mío". Y aunque los tiempos cambian y en muchos aspectos se han quedado atrás, aún podemos aprender de ellas, como por ejemplo del sabio consejo de no malgastar el dinero por si llegan épocas de "vacas flacas". Esta es la función de lo que viene a ser hoy en día un fondo de emergencia. Las abuelas más modernas lo formarían echando mano de algún seguro de ahorro, cuenta remunerada, depósito a plazo fijo o algún otro producto por el estilo, a pesar de que los tipos de interés que ofrecen ahora mismo no son muy altos. Para un fondo de emergencia eso da lo mismo. Lo importante es que ahorres y lo tengas disponible cuando lo necesites. La rentabilidad ya la buscarás en otra parte.

Una vez formado el fondo de emergencia, hay que seguir ahorrando porque el siguiente paso es invertir. Una abuela moderna, preocupada por su futuro y el de los suyos, también lo haría. Hoy en día pueden acceder a las mejores herramientas con una gran facilidad, como por ejemplo a través del teléfono móvil. Nunca lo han tenido tan al alcance. Pero ellas no tienen una ventaja que tú sí que tienes, y no es otra que el tiempo que tienes por delante. Porque además del dinero, el otro factor determinante en una inversión (junto a la rentabilidad) es el tiempo.

Poner los ahorros al servicio del interés compuesto desde edades bien tempranas y al mismo tiempo hacer aportaciones periódicas de ahorro, pueden ayudarte a cumplir tus objetivos financieros sin apenas esfuerzo, ya sea la jubilación, la compra de una casa o el pago de la matrícula de Oxford para tus hijos. Cuanto antes empieces a invertir mejor, porque cuanto más largo sea el plazo, mayor será el impacto del interés compuesto. Puedes convertirte en millonario ahorrando tan solo unos 200 € al mes. Atención al siguiente ejemplo.

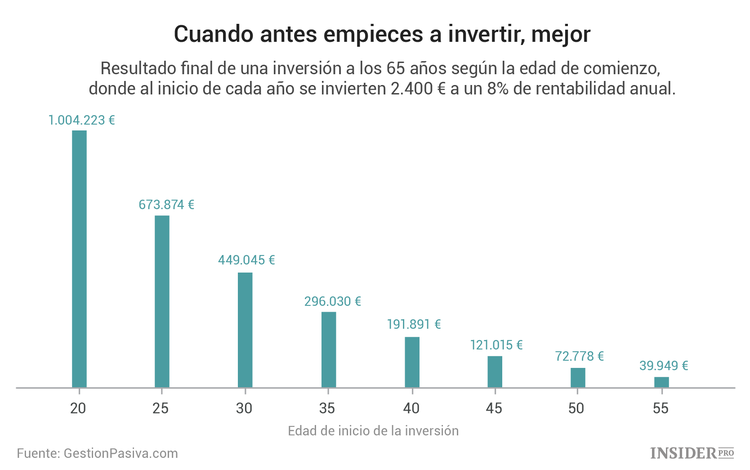

En una inversión donde al inicio de cada año se invierten 2.400 € (cantidad equivalente a ahorrar 200 € mensuales al año), a una rentabilidad del 8% anual, algo menor que la rentabilidad histórica de la bolsa, nada del otro mundo, y empezando a los 20 años, a la edad de jubilación que marca el Gobierno, es decir, a los 65 años, se acumularía más de 1 millón euros. En cambio si se empieza a invertir tarde, por ejemplo a los 55 años, y en las mismas condiciones, no se conseguirían ni 40.000 €. La diferencia es para tenerla en cuenta.

Ahora échale un vistazo al gráfico que viene a continuación. Además de las dos situaciones de inversión anteriores (edad de inicio a los 20 y 55 años), ahora incluyo otras 6 con diferentes edades al comienzo. En concreto a los 25, 30, 35, 40, 45 y 50 años. El ahorro y la rentabilidad anual se mantienen en 2.400 € y 8% respectivamente. Compara los resultados.

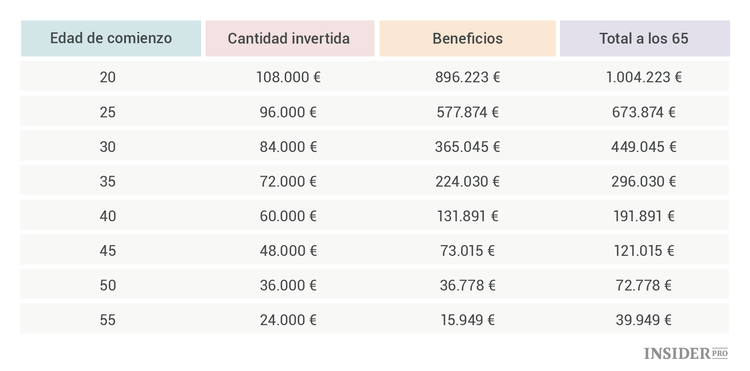

Para que aprecies mejor las ventajas de empezar a invertir pronto, en la siguiente tabla he separado las cantidades conseguidas en las situaciones anteriores, entre ahorros invertidos y beneficios generados.

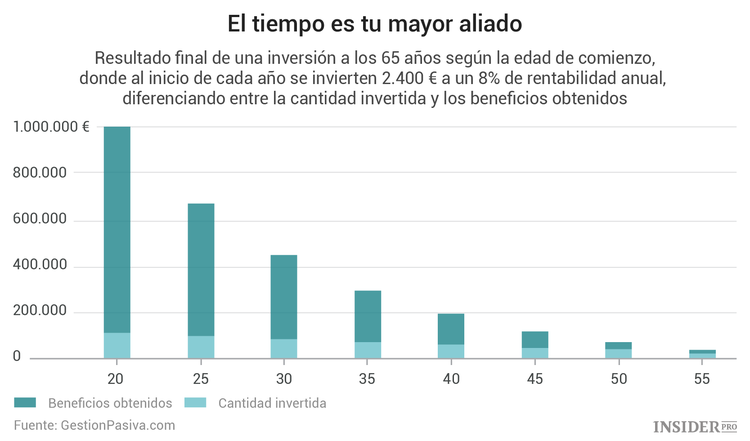

Ahora de forma gráfica, que siempre se ve mejor.

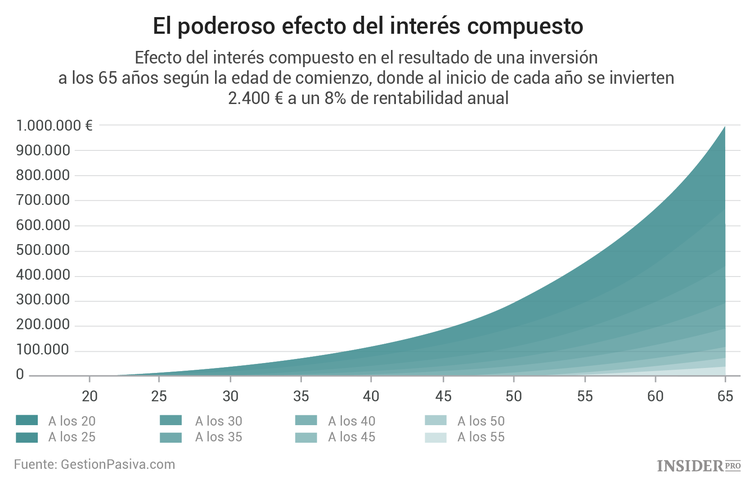

Y por último, el gráfico definitivo.

Viendo los gráficos, sobre todo el último, queda claro que si comienzas a invertir pronto, el efecto del interés compuesto tiene mucho más tiempo por delante para trabajar. Y cuando lo tiene, es muy pero que muy efectivo. En la cantidad acumulada en la inversión donde se empieza a los 20 años, los beneficios generados por el interés compuesto tienen mucho más protagonismo que las aportaciones de ahorro realizadas. Es espectacular cómo se inclina la curva. ¡Quién tuviera esos 20 años!

Sin embargo, si empiezas a invertir tarde, aunque puedes recuperar parte del tiempo perdido aumentando el dinero invertido o consiguiendo rentabilidades superiores, el efecto del interés compuesto apenas tiene tiempo para lucirse. En la cantidad acumulada en la inversión donde se empieza a los 55 años, las aportaciones de ahorro tienen más protagonismo que los beneficios generados. En el último gráfico, la curva de la inversión a los 55 no se inclina tanto. Casi que es un recta.

Así que, si dispones de tiempo por delante, ¡aprovéchalo!