Ben Emons, economista jefe y gestor de la cartera de crédito en Intellectus Partners, habla sobre las ventajas de la manipulación de divisas para la economía mundial.

A los políticos les gusta emplear la frase "manipulación monetaria" cuando creen que otro país ha desarrollado una ventaja comercial injusta por medio de un tipo de cambio artificialmente débil.

Sin embargo, esto tiene un significado menos negativo en los mercados de divisas y sirve para ayudar a explicar algunos movimientos aparentemente desconcertantes como la debilidad del dólar.

Esto se debe a que en lo que respecta a la cobertura, la "manipulación" es bastante común como resultado del arbitraje natural existente entre los diferentes niveles de los tipos de interés de los países y su relación con los tipos de cambio spot y forward.

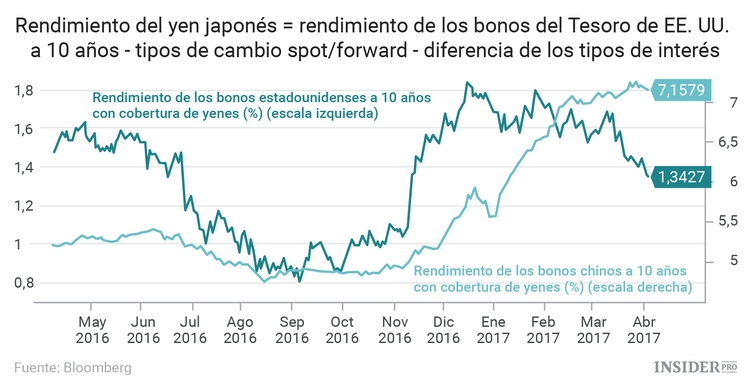

Considere los rendimientos de los bonos del Tesoro de Estados Unidos a 10 años y los bonos del gobierno chino, ambos cubiertos con el yen japonés. Japón tiene un déficit comercial bilateral con China, pero un superávit con Estados Unidos, lo que significa que Japón le ha pedido prestado a China con un interés de cerca del 7% y le ha prestado a Estados Unidos con un interés ligeramente por encima del 1%.

El diferencial de interés podría deberse al hecho de que los exportadores japoneses financian las mercancías japonesas a un tipo más bajo en dólares y luego venden esas mercancías a sus clientes chinos, quienes las financian a un tipo más alto en China. En ese sentido, la manipulación y el arbitraje no son tan diferentes. Además, hay otras áreas de la moneda donde este "arbitraje manipulativo" también puede existir.

Las oportunidades de arbitraje abundan en los "swaps de divisas", que en términos generales pueden considerarse como una medida de oferta y demanda de financiación en dólares en los mercados extranjeros.

La demanda de financiación en dólares ha disminuido ligeramente debido a la intención de la administración de Donald Trump de liberalizar la industria financiera estadounidense.

La "escasez de dólares" global, que se mide con swaps básicos que expresan la demanda o la oferta de financiación en dólares, también ha disminuido debido a la de debilidad del dólar y a los menores tipos de interés reales.

Además, los bancos extranjeros parecen haber terminado de construir grandes depósitos en dólares en previsión de la inminente reforma del mercado del dinero de EE. UU. Estos factores han dado lugar a una situación muy favorable para el arbitraje de divisas entre el dólar y otras monedas.

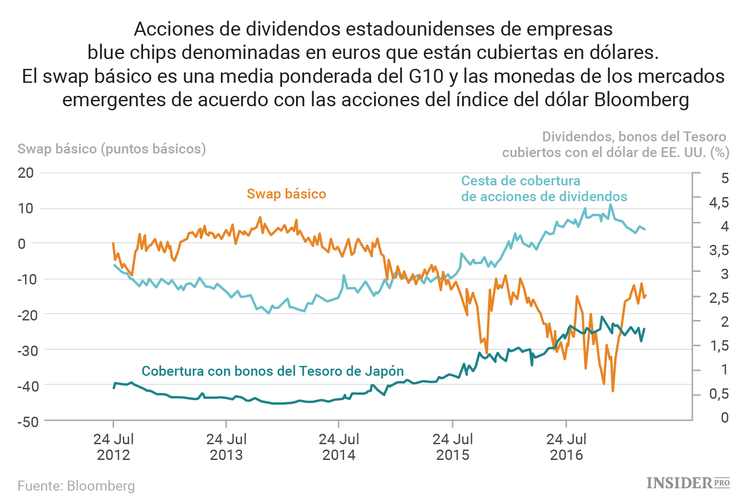

Tomemos como ejemplo las acciones de dividendos estadounidenses de empresas blue chips denominadas en euros que están cubiertas en dólares y letras del Tesoro japonés cubiertas con dólares. A continuación, compare su rendimiento con una media ponderada de las monedas del G10 y los mercados emergentes.

Recordemos que la situación financiera mejoró significativamente a finales de 2016 y, como resultado, los rendimientos en el exterior cubiertos en dólares estadounidenses llegaron a ser lo suficientemente altos como para disminuir la necesidad de financiación en dólares. En otras palabras, invertir en activos externos de menor rendimiento y cubrirlos con dólares a un tipo más alto podría ser una buena idea, ya que reduce el coste de la cobertura.

Desde que el ex ministro de Finanzas brasileño Guido Mantega popularizara la frase "guerra de divisas" en 2010, los expertos en política han criticado los tipos de cambio que influyen en la producción económica.

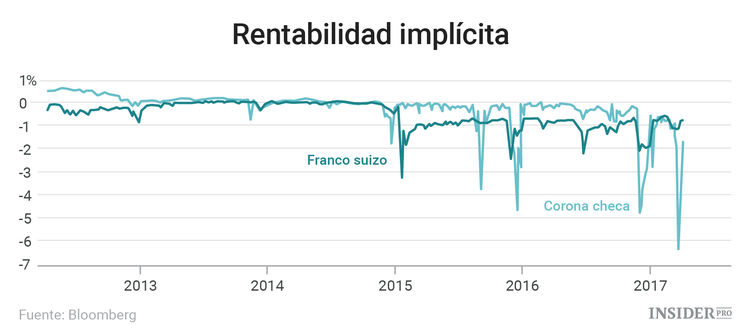

Esto es menos importante para el mercado de divisas, ya que una guerra monetaria es más relevante para los rendimientos implícitos de los tipos de cambio spot y forward. Estos rendimientos se pueden apreciar a partir de "rendimientos de tipo de cambio implícitos", o la diferencia entre el tipo spot y forward.

Considere la corona checa y el franco suizo. En ambos casos, el banco central "manipuló" la moneda estableciendo un tope al euro (1,2 al euro para el franco y 26 al euro para la corona) para contrarrestar la amenaza de la deflación.

En el caso de los suizos, esto dio lugar a una fuerte caída en el tipo de cambio implícito, lo que revela la magnitud de la manipulación. También pone de manifiesto la oportunidad de que los arbitradores tomen dinero prestado a un tipo de interés negativo y reinviertan en divisas con unos tipos implícitos más altos.

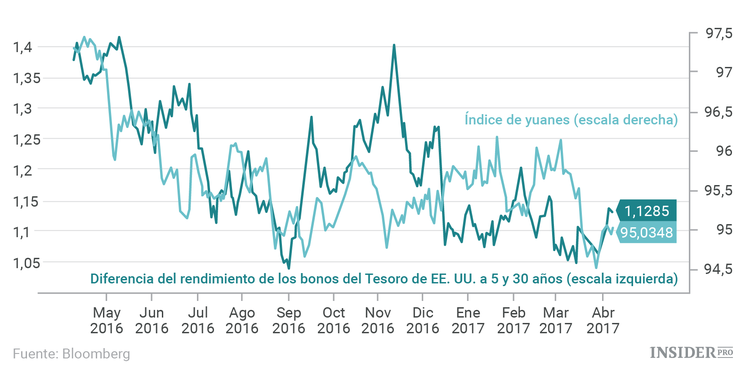

Es posible que la última manipulación de monedas haya sido la del yuan chino, que lleva debilitándose desde 2016 en comparación con un amplio conjunto de otras divisas.

Se ha hablado menos de cómo esto puede ser positivo para EE. UU. - y por extensión, para la economía mundial - debido a unos costes de endeudamiento a largo plazo más bajos bajo la forma de una curva de rendimiento más plana en EE. UU.

Los bajos tipos de interés en EE. UU. impulsan el crecimiento mundial. Los inversores pueden desplegar capital en activos estadounidenses que ofrecen unos tipos más altos cubiertos con divisas gracias a que la administración Trump ha fortalecido la economía con la reforma tributaria y el gasto en infraestructura.

Al mismo tiempo, los inversores pueden pedir prestados dólares a unos tipos de interés bajos para reinvertir en mercados emergentes - incluyendo China - con unos tipos de interés más altos.

Las oportunidades de obtener un buen rendimiento en los mercados de divisas gracias al arbitraje internacional de monedas podrían dejar en un segundo plano las preocupaciones sobre la política comercial.